ETF(上場投資信託)とは

ETFとは「Exchange Traded Fund」の略称で、日本語では「上場投資信託」といいます。金融商品取引所に上場している投資信託で、東証株価指数(TOPIX)や日経平均株価といった特定の指数の動きに連動して運用されます。

「東証株価指数(TOPIX)」に連動したETFを保有した場合

株価指数とは、取引所内全体や特定の銘柄株における値動きを表します。また、TOPIXは東京証券取引所の東証第一部で取引される全銘柄の株価を反映した株価指数を表します。

TOPIXに連動したETFを保有することで、東京証券取引所の東証第一部における全銘柄で発生した投資益と、同等の効果を得ることができます。

ETFとインデックスファンドの違い

ETF類似している金融商品に「インデックスファンド」があります。ETFの特徴を踏まえて、インデックスファンドの違いを解説します。

| ▼ETFの特徴 ・金融商品取引所に上場している金融商品を扱う ・株式と同様に、取引時間中はリアルタイムで売買が可能 |

上記に対してインデックスファンドでは、当日算出される基準価額に基づいており、1日1度しか取引ができません。

ETFの仕組み

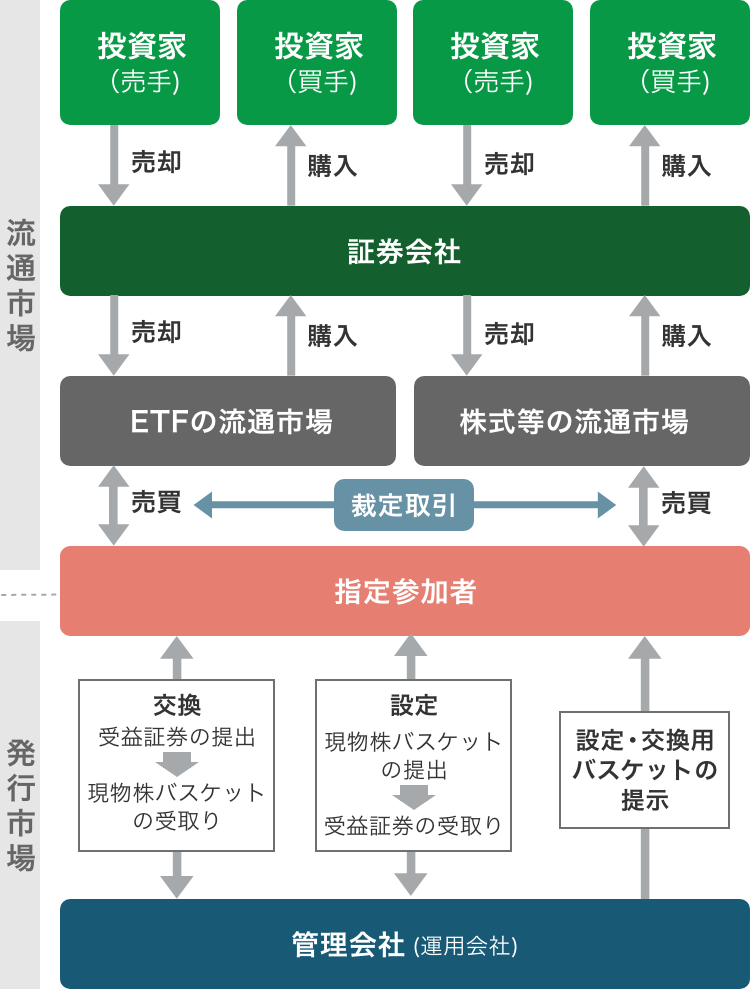

ETFは、投資信託を希望する投資家が応募することから始まります。募集するのは、銀行・保険会社・年金基金などの機関投資家・指定参加者と呼ばれる証券会社です。

応募者は、株式や金銭を運用会社へ拠出することにより、受益証券、すなわちETFを取得します。また、応募に参加できない個人投資家は、機関投資家や指定参加者によって売却されたETFを証券会社を通じて取得することも可能です。

このように、ETFの利用方法は大きく2つに分けられています。

| ・応募者:「発行市場」に属する受益証券を大口取得する ・個人投資家:「流通市場」を通して小口で取得する |

ETFの発行市場・流通市場の仕組みを以下にまとめました。

| ETFの発行市場 |

| ・株式や金銭などと受益証券をやり取りする市場。 ・機関投資家や指定投資家が運用会社との間でETFの受益権の設定や解約が行われる。 ・ETF発行済口数が決定する。 ・一般の個人投資家は参加できない。 |

| ETFの流通市場 |

| ・機関投資や指定参加者と個人投資家の間で、設定されたETF(受益証券)と金銭をやり取りする市場。 ・一般の投資信託ではこの流通市場が存在しない。 |

*受益証券:投資信託を保有していることについて示す有価証券

*拠出:特定の目的で金品を出し合うこと

*機関投資家:政府系金融機関や大手生命保険会社、普通銀行、年金基金など多額の資金を用いて投資を行う組織

*指定参加者:ETFの運用会社が提示するETFの設定や交換の条件を満たしていて、現物の株式とETFとのやり取りができる証券会社

ETFの種類

ETFは、機関投資家や指定参加者が拠出するものや、ETF発行者(運用会社)が信託するものによって大きく5種類に分かれています。

①株式バスケット型ETF

株式バスケット型ETFとは、指定参加者により株式(株式バスケット)が拠出され、ETF発行者がその株式を信託銀行に信託する形式です。

株式バスケットは、1つのバスケット(かご)に数多くの株式銘柄が含まれている金融商品です。一般的に、1つのバスケットにつき15銘柄以上の株式が含まれており、1億円以上の価値があるとされています。

②ファンド・オブ・ファンズ型ETF

ファンド・オブ・ファンズは略して「FOFs」とも呼ばれます。指定参加者により拠出された金銭で、ETF発行者がファンド(受益証券)を購入して、信託運用する形式です。既存の投資信託(ファンド)に対して投資します。

③リンク債型ETF

リンク債型ETFは、指定参加者により拠出された金銭で、ETF発行者がリンク債を購入して信託運用する形式です。リンク債とは、株価指数と連動して常に変動する債券や、その債権に対する償還金額(※)や利率を指します。日経平均株価が特定の水準以下を一定期間下回った場合に、償還金額が変動します。

※償還金額:満期を迎えた投資信託によって投資家が受け取る資金の額。

④デリバティブ型ETF

デリバティブ型ETFは、指定参加者により拠出された金銭で、ETF発行者がデリバティブ商品を購入して信託運用する形式です。デリバティブ商品とは、株式・債券・金・原油といった原資産の価格を基準として価値が決まる金融商品です。

⑤商品現物型ETF

商品現物型ETFは、名前のとおり現物を用いたETFです。委託者が貴金属といった特定の商品を信託財産として拠出します。ETF発行者は、信託された特定商品の価格とETFを連動するように運用します。一般的に、金やプラチナといった貴金属は株式や債券と異なる値動きを表すため、株式や債券の投資に対する補完的な役割を担います。

| 【この記事もおすすめ】 ・ETFの種類はどのくらいある? ・ETFで身近になったコモディティ投資 ・ETFの手数料とは?費用や税金などのコストについて解説! |

ETFの特長

ETFは、拠出者から個人投資家へ放出や回収が行われること、各指標に連動して運用していることといった特長があります。それによって享受できるETFの優れた点には、以下が挙げられます。

分散投資ができる

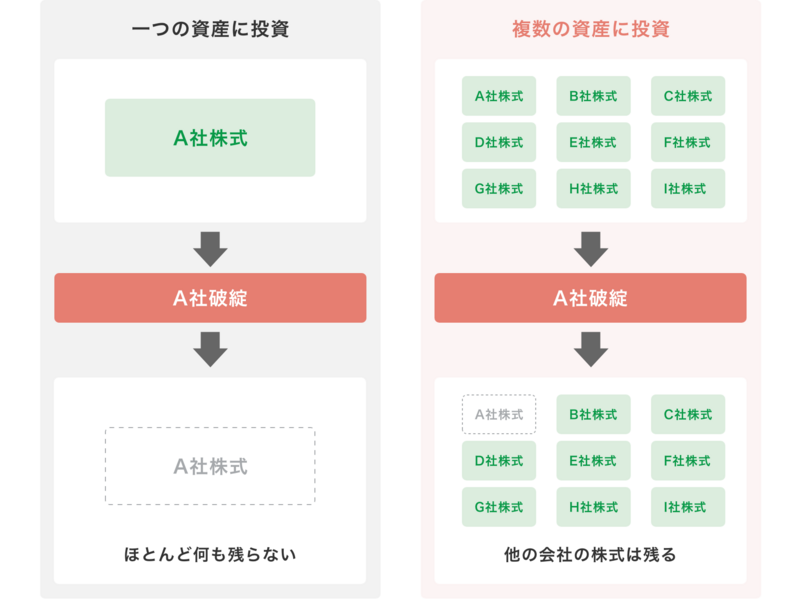

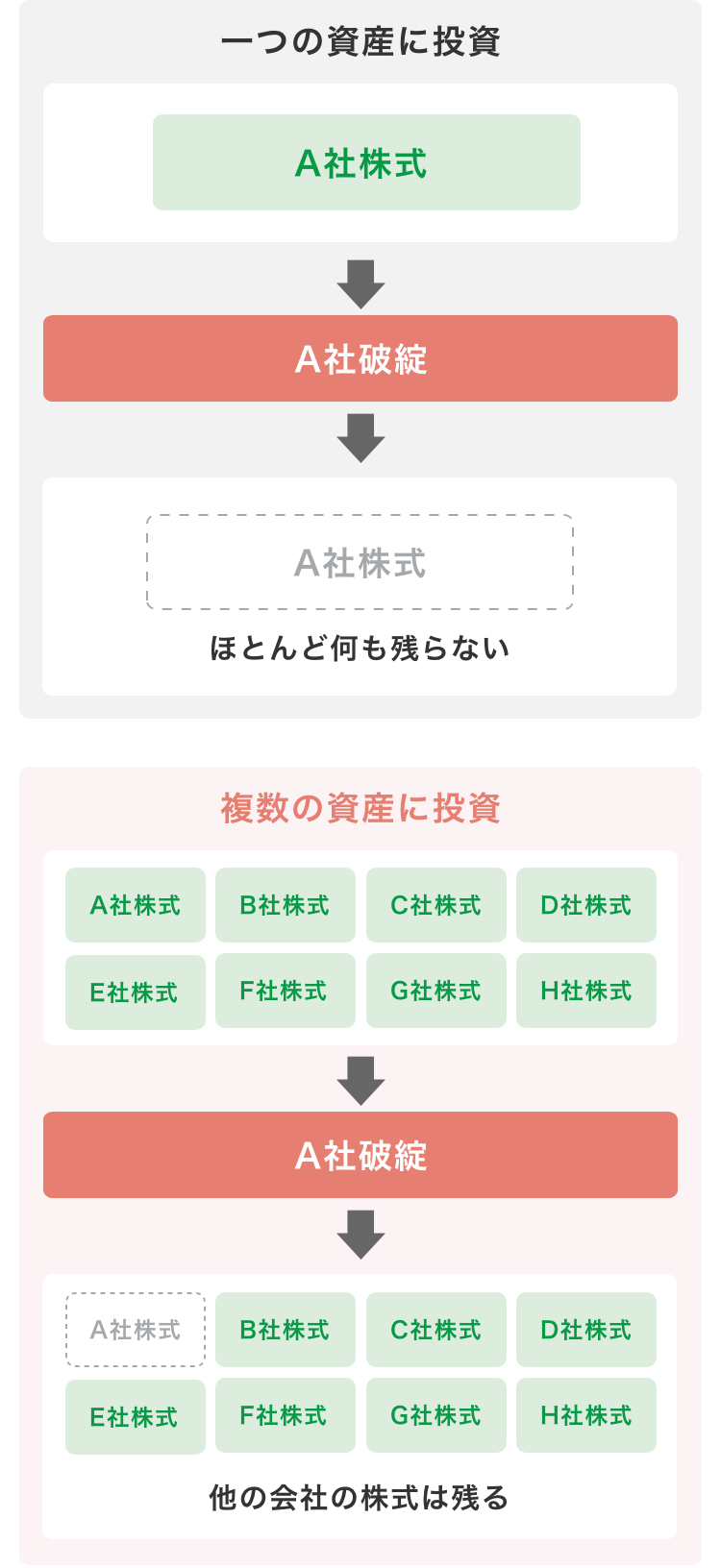

拠出した株式や金銭などは、運用会社によって幅広い対象へ分散投資がなされます。そのため、投資リスクの低減を図ることができます。

分散投資とは、投資先を複数に分散させることで、特定の企業による株価下落や倒産といったリスクの影響を低減させる手法です。たとえば、1社にのみ10万円を投資していた場合、その企業が倒産すると10万円すべてを失います。しかし、10万円を均等に4社へ分散して投資すると、そのうち1社が倒産した場合でも2.5万円の損失で済みます。

分散投資の例として、株式バスケット型ETFがあります。株式バスケット型ETFの場合、1つのバスケットにつき15銘柄以上の銘柄が含まれているため、分散投資の機能を持ちます。

一般的な株式投資で分散投資をすると管理が煩雑となりがちですが、株式バスケット型ETFでは、株式の分散投資運用を委託するため、管理の煩雑さはありません。

また、外国株や不動産投資信託商品などの指標に連動するETFもあります。異なる指標で評価されるETFを組み合わせることで、さらなるリスク分散を図ることが可能です。

少額から投資できる

ETFは数千円~数万円といった少額から購入できます。多額の資金がなくとも投資を始められることは、個人投資家にとってメリットといえます。

また、ETFを取引する際の売買や保有に関するコストも、比較的安価なこともメリットです。ETFでは、手数料(信託報酬)が0.1%~1%程度と他の投資信託に比べて低く設定されているため、一般的な投資信託よりも低コストで運用できます。

信託報酬について

信託報酬とは、運用会社への運用コスト、信託銀行への信託財産の管理コストなどです。ETFでは、販売会社の販売におけるコストは発生しません。信託報酬は毎日一定割合の金額が信託財産から差し引かれるほか、ETFの基準価額は信託報酬を差し引いて算出されます。一般的な投資信託と比べて、少ないコストで運用できます。

値動きを把握しやすい

ETFは、決められた市場の指数に連動するよう設計された金融商品です。そのため、値動きを把握しやすいといったメリットがあります。日経平均株価や東証株価指数(TOPIX)に連動するETFを利用すれば、テレビや新聞等のあらゆる媒体によって手軽に情報を入手できます。

\ セゾンポケットのNISA口座開設はこちら /

ETFと投資信託の違い

ETFと投資信託には、主に3つの異なる点があります。

以下では、その違いについて解説します。

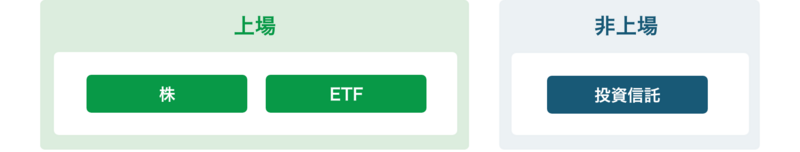

上場・非上場における違い

ETFでは、金融商品取引所に上場している金融商品を扱いますが、投資信託では上場していない金融商品を取り扱っています。

上場しているETFは、株式と同じく証券会社を通じて売買の注文を行います。そのため、売買単位があらかじめ決められており、その売買単位に従って取引します。また、ETFでは指値注文と成行注文のどちらでも選択できます。さらに、株式市場での取引時間中であれば、いつでも売買が可能です。

一方、非上場の投資信託では、販売会社(証券会社や銀行など)を通じて商品を購入します。投資信託の販売価格(基準価額)は注文当日ではなく、その翌日に公表されます。そのため、販売価格がリアルタイムで変化することはありません。

*指値注文:売買する株式の購入金額を指定し注文する方法

*成行注文:できる限り早く買う、または売るといった場合に用いられる方法

| 【この記事もおすすめ】信託ってそもそもどう言う意味? |

信用取引の可否における違い

ETFでは、信用取引口座を開設することで信用取引が可能です。信用取引とは、現金や株式を担保にして、証券会社から現金を借りてETFを購入したり、ETFを借りて売却したりすることです。

ETFでは、担保価値の3倍まで投資を行うことが可能です。しかし、現金を借りETFを購入する場合は、その価格が下がると大きな損失を被る可能性があることに注意しなければなりません。

ETFを借り売却する場合は、ETFの価格が下がると利益が得られます。また、手持ちにETFがなくとも、売り注文が可能です。

取得価格における違い

ETFと投資信託では、取得価格に違いがあります。

ETFは前述のとおり、取得価格がリアルタイムで変化します。注文方法も株式と同じになっており、成行注文や指値注文、条件付き注文が可能です。

一方投資信託では、基準価額という価格で取引が行われます。基準価額はリアルタイムに変化せず、1日に1回公表される価格です。購入時の基準価額は、市場での取引が終了してから決定されるため、前日までの基準価額をもとに購入するかどうかを決定する必要があります。

基準価額と市場価格

ETFには、基準価額と市場価格が存在します。2つの価格が必ずしも一致するとは限りません。

以下では、それぞれの算出方法や生じるずれについて解説します。

ETFにおける基準価額の算出

基準価額は、以下の計算式で算出できます。

| (純資産総額)=(資産総額)−(ETF運用に必要な費用) (基準価額)=(純資産総額)÷(ETF総口数) |

資産総額とは、ETFに組み込まれた有価証券の時価総額に、配当金や債券の利息などの収入部分を加えた総額です。ここから必要な費用が差し引かれ、純資産総額が計算されます。

需給による市場価格のずれ

市場価格は、市場における需給の程度によって決定されます。これにより、基準価額と市場価格の間にずれ(差)が生じます。

ずれが生じた場合、ETFは市場価格が基準価額へ近づくように調整されます。

株式バスケット型ETFを例とした調整の流れ

| ETFへの需要が高まる ↓ ETFの市場価格が高くなる ↓ ETFを追加発行:機関投資家や指定参加者は市場で株式を取得する ↓ 取得した株式を拠出して、新たなETFを設定する ↓ ETFを市場に売却する ↓ 機関投資家や指定参加者が、さらに株式を購入する ↓ 購入された株式の価格が上がる ↓ 基準価額で用いられる純資産総額の値が大きくなる ↓ 基準価額が上がる ↓ ETFが売却される ↓ 供給量が増え、ETFの市場価格が下がる |

このように基準価額が上がり、市場価格が下がることにより、2つの価格におけるずれが補正される仕組みです。

ETFの供給過剰による市場価格の下落を例とした調整の流れ

| ETFを機関投資家や指定参加者が買い取る ↓ 買い取られたETFに組み込まれた株式を売却する ↓ 売却された株式の価格が下がる ↓ 基準価額も下がる ↓ 機関投資家や指定参加者によって、ETFが購入される ↓ 市場価格が上がる |

上記の場合では、基準価額が下がり、市場価格が上がることでずれが補正されます。

まとめ

上場信託投資のETFは、株式のようにリアルタイムでの取引ができるほか、分散投資によるリスク低減が可能な金融商品です。特定の株価指数の動きに連動して運用されるため、値動きを把握しやすいといったメリットがあります。

また、ETFは少額から始められるほか、販売会社への信託報酬が低めに設定されているため、一般的な投資信託と比べてコストを抑えた運用が可能です。少額かつ低リスクの分散投資に興味を持たれた方は、ETFの売買を始めてみてはいかがでしょうか。

\ セゾンポケットのNISA口座開設はこちら /