.png)

株の配当金とは

株の配当金とは、株式を発行した企業が株式を保有する株主に対して、利益の一部を支払うお金のことです。事業が成功して利益を得た場合に、そのお礼として株主に配当金が支払われます。

いわゆる株主還元の一環で、「投資をしてくれた株主に対するリターン」とされます。株主としては、株式の売却による値上がり益(キャピタルゲイン)に加え、この配当金(インカムゲイン)も利益となります。そのため、その期の業績によって配当額が変わることで株価自体が大きく値動きすることもあり、増配(当期の配当が前期の配当を上回ること)・連続配当、減配(配当が減ること、増配の逆)などのニュースが市場や投資家から大きな注目を集めるケースも少なくありません。配当の情報で、今後の株価や投資動向の予想に影響を与える要素の一つになります。

2020年12月の調査によると、約3,700社の上場企業のうち配当金を支払っているのは約3,000社という結果も出ていることからも、多くの企業が配当金に力を入れていることが分かります。

しかし、配当金はすべての企業が支払っているわけではないので、企業のホームページなどで配当の有無を確認しておきましょう。

このように、株式という形で資本金を支払ってくれた株主に対し、利益の一部をお金として還元されるお金が配当金です。

ちなみに、類似した言葉に投資信託の「分配金」というものがありますが、これは投資信託を運用して得た利益から還元されるもので、株式の配当金とは仕組みが異なるため注意しましょう。

また、配当金ではなく「株主優待」として利益を還元する場合もあります。お金で還元する配当金に対し、株主優待ではサービスや物として還元します。すべての企業が配当金を支払っているわけではありません。例えば、企業が提供する商品やサービスの割引券・無料券などが株主優待に該当します。株主優待は日本企業特有の株主還元とされ、海外の上場企業ではあまり見られません。

配当金を貰うには?

配当金を貰うためには、配当金を貰う権利を取得しなければなりません。株式投資は「株式を購入した銘柄に利益が出れば配当金を受け取れる」というイメージがありますが、その企業に利益が出ても必ずしも配当金が受け取れるとは限りません。

そこで、ここからは配当金を貰う権利を取得する方法を説明します。配当金を目的に投資をしている方は、貰える条件を確認した上で実際に株式投資に取り組みましょう。

配当がある銘柄を買う

配当金を貰うためには、先に配当金のある株式を購入しなければなりません。株式の中には、高配当と分類されている「高配当株」、配当金が出ない「無配当株」等あります。もちろん無配当株を購入すると配当金を貰うことはできません。配当金の有無は、企業の銘柄情報で検索することができます。配当金を目的に株式を購入する際には、その株式が配当のある銘柄かどうか、1株当たりいくらなのかを確認することが重要です。

そこで、確認しておきたい指標の1つが配当性向です。配当性向とは、当期純利益(税引後の利益)のうち、何%を配当金の支払いに充てたのか示す指標です。

指標として、高ければ高いほどいいというわけではありませんが、配当性向が高いほど、株主還元をしていることになり、短期的にはインカムゲインとして恩恵を受けることができます。配当がある場合、配当性向についてもチェックしておきましょう。

ランキング上位になると、東証一部の銘柄には配当利回りが年3%を超える株もあります。また、配当は日本株に限らず、米国株の代表的な企業500社で構成されたS&P500でもETF(※1)銘柄であれば受け取れます。このように配当金を貰うことを目的とした銘柄選びは株に投資する際の魅力の1つと言えます。

(※1)日経平均株価やNYダウといった代表的な指数に連動して運用される投資信託のこと。

いつまでに買えば配当をもらえる?

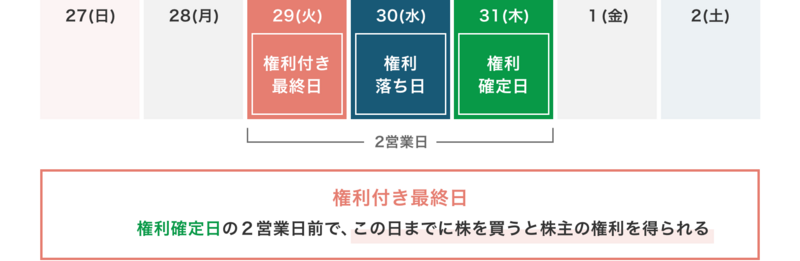

配当金は、権利確定日時点で株主名簿に登録されている株主に対して支払われます。そのため、権利付最終売買日までに買付けの約定をしなければ配当金をもらえません。 権利確定日とは、株主として配当金を受け取る権利や株主優待を受ける権利など、さまざまな権利を受け取るための確定日です。この日までに株式名簿に自分の名前が反映されていれば、株主としての権利を得ることができます。

また、権利付最終日とは、株主がその銘柄を保有することで株主権利を得ることができる最終売買日(権利落日)のことです。 権利確定日は各企業で自由に定められますが、多くの企業では決算日と同一日です。

ただし、株式名簿に乗るためには数日程度かかるため、権利確定日当日に株を買っても配当金はもらえません。原則として、権利確定日を含む3営業日前までに株式を購入してください。

多くの会社は3月に決算を行う会社が多いので配当金も3月を権利確定日に定める会社が多いです。各会社の配当に関する情報を確認してみてください。

権利確定日の2営業日前に保有していれば配当金がもらえる

配当金は、権利確定日の3営業日前、つまり権利付最終日に株式を買って保有していれば受け取れます。なぜなら、株主として記載されるまでには、購入後2営業日ほどかかるためです。権利確定日の当日や前日に購入しても、名簿に記載されないため配当金はもらえません。

なお、権利確定日は多くの場合決算と同一日ですが、一部の企業では異なる日に設定している場合があります。そのため、あらかじめ権利確定日を確認しておきましょう。

また、保有していた株式を権利落ち日に売ってしまった場合でも配当金を受け取ることが可能です。権利落ち日とは、権利付最終日の翌営業日のことです。権利落ち日は、配当金の権利を得て株を売却する投資家が増えるため、株価が下降傾向になります。投資に慣れている方の中には、あえて権利落ち日に株価を安く購入してキャピタルゲインを狙ってすぐに売却する方もいます。

しかし、配当金を目的とした短期売買にはいくつかの注意点があります。次に、 配当金をもらうための注意点を確認しましょう。

配当金をもらうための売買の注意点

権利付き最終日に株を保有していれば配当金をもらうことができます。しかし、権利付き最終日前後は、特に株価の変動リスクに注意が必要です。権利付き最終日までに株を保有すると配当金を受け取れますが、権利付最終日直前に株価を購入する人が増えるため、株価が上昇傾向になります。

しかし、権利付最終日の翌日である権利落ち日になると、配当金を受け取れる権利を得た他の投資家が次々と株を売却し始めるため、株価は下降傾向になります。 つまり、権利付最終日前から権利落ち日までは、配当金として受け取れる金額に差が出ます。そのため、配当でもらえる金額との差を考えて売却する必要があります。

別の注意点として、配当金は現物を保有する取引の場合に発生するということが挙げられます。信用取引の場合では厳密には配当金は発生しません。その株の保有している証券会社に配当金が発生します。そのため、配当金の権利確定日まで信用建玉を保有された場合、配当落ち調整金として、買建玉であれば入金、売建玉であれば証券口座より出金されます。

\ 楽天証券の口座開設はこちら /

配当金はいつもらえる?

配当金がもらえるタイミングは銘柄によって異なります。ただし、ほとんどの企業は、権利確定日の2、3か月後です。また、年間で配当金を受け取れる回数も企業により異なりますが、多くは1回または2回です。

年に2回もらえる企業の場合、3月決算であれば3月末が権利日となり、9月末が中間配当の権利日となることがほとんどです。この場合、権利月の月末に株を保有していれば配当金がもらえる権利が得られます。配当支払が開始されると後日、銘柄ごとの株主名簿管理人である信託銀行等から配当に関する情報等の書類が送付されます。(株式数比例配分方式及び源泉徴収ありの特定口座以外の方)

源泉徴収ありの特定口座の方は年間1回「特定口座年間取引報告書」が交付されます。

ちなみに、決算期末に行われる配当を期末配当と呼び、それ以外の月の場合は中間配当と呼ばれます。

このように、配当金を受け取れる時期や回数は銘柄によって異なるため、事前の情報確認が必須です。

投資を検討している企業のホームページ等で確認しましょう。

配当金・配当利回りはどのくらいになる?

もらえる配当金額は、企業が設定している配当金の金額と、自分が保有している株式数によって異なります。そのため、企業が設定している配当金と自分が保有している株式数から、配当金を算出することが可能です。また、配当金を計算する際には配当利回りについても確認しなければなりません。

ここからは配当金の算出方法と、配当利回りとは何か、配当利回りの計算方法と平均値をご紹介します。

もらえる配当金の計算方法

企業が設定している配当金は、1株あたりの金額を示しています。そのため「配当金×保有している株式数」で、配当金を算出できます。具体的な数値を使って、計算方法をシミュレーションしてみましょう。 例えば、企業側が1株当たりの配当金を150円としており、自分が保有している株式数が100株だった場合には、「150×100=15,000」となり、15,000円の配当金が受け取れます。

なお、原則として受け取った配当金には税率20.315%で課税されるため、配当金全額を受け取ることはできません。上記例の場合は、「15,000×20.315%=3,047円」となり、受けることができる金額は11,953円です。配当金を算出する場合には、税金が発生することも頭に入れておきましょう。

配当利回りとは

配当利回りとは、購入した株価に対して1年間でどれだけの配当を受けれるかを示す数値です。配当の割の良さを企業同士で比較したい場合に、配当利回りを見て判断します。配当利回りの計算をシミュレーションすることで、投資先を選ぶ1つの基準になります。

例えば、下記の例から考えてみましょう。

| A銀行 株価1,000円 配当30円 ・B商事 株価2,000円 配当50円 ・C電機 株価500円 配当20円 |

上記の3社を株価と配当金で比較しようとしても、比較しにくいかと思います。しかし、配当利回りを算出すると下記のようになります。

| A銀行 配当利回り3% ・B商事 配当利回り2.5% ・C電機 配当利回り4% |

配当利回りが高いほど、株価に対する配当金の割合が高いことが分かります。つまり、1株あたりの配当金はB商事が最も高いものの、価格として株価自体が高いため配当利回りは高くありません。

一方でC電機は1株あたりの配当金は安いものの株価も安いため、配当利回りが最も高いことが分かります。このことから、配当金目当てならC電機を検討すべきだと判断できます。

このように、配当利回りは株価と配当金が異なる企業の配当金の割合を比較する際に役立ちます。配当利回りを自動で計算するツールもあるので、どの株を取引すればいいか迷ったときはこうしたツールを上手く活用することもおすすめです。銘柄の選び方に迷った場合、ツールを利用して、上手く投資先を決定してください。

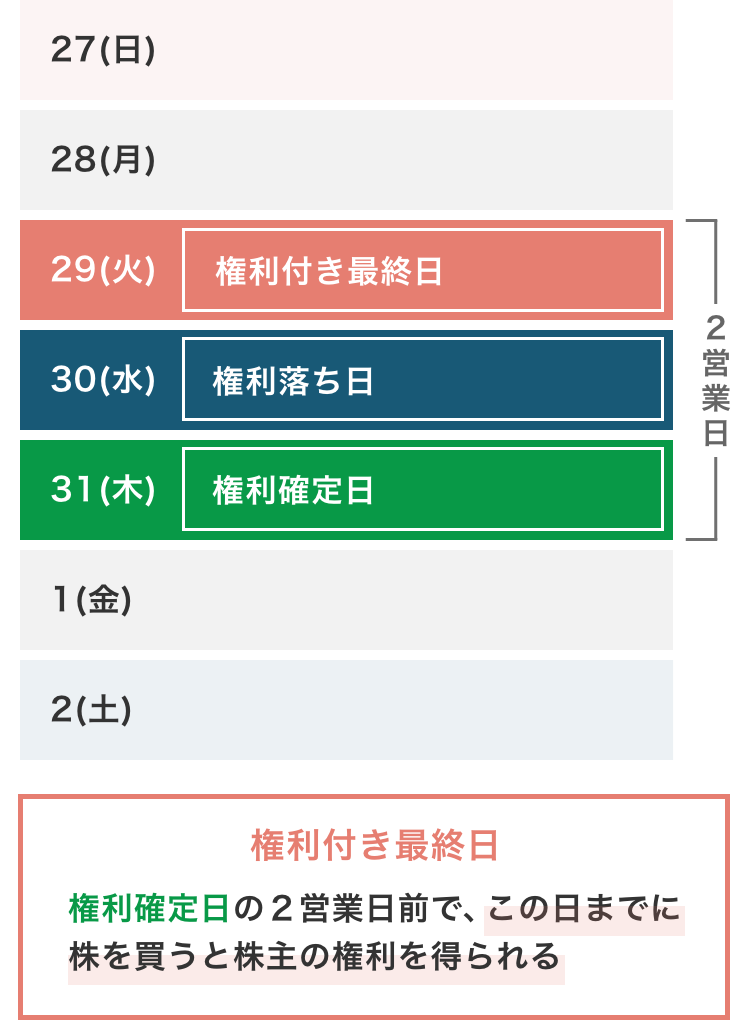

配当利回りの計算と平均

配当利回りは、数社の配当金の割合を比較したい場合に活用できます。では、配当利回りはどのように算出できるのでしょうか。

配当利回りの計算方法を、配当利回り率の平均と併せて確認しましょう。 まず、配当利回りは「1株当たりの配当金÷株価×100」で算出できます。

具体的な数値を使って、計算方法をシミュレーションしてみましょう。例えば、上記の例のA社(株価1,000円 配当30円)の配当利回りは「30÷1,000×100」となり3%であることが分かります。このように、計算式を用いることで簡単に配当利回りを算出できます。

しかし、複数の企業の配当利回りを算出しても、それらの企業の配当利回り率が平均よりも高いのか低いのかは分かりません。そこで、日本の銘柄の配当利回り率の平均値をご紹介します。 国内の主要株価指数と平均配当利回りは下記の通りです。

| 株価指標 | 平均配当利回り率 |

| 日経平均 | 1.75% |

| JPX日経400 | 1.69% |

| 日経300 | 1.79% |

| 東証1部全銘柄(加重) | 1.99% |

| 東証2部全銘柄(加重) | 1.71% |

| ジャスダック(加重) | 1.50% |

上の表からも分かる通り、日本の需要株価指数の平均配当利回り率は1.70%前後です。この数値を参考にすると、その企業の配当利回り率が高いか低いかが分かりやすいでしょう。 なお、一般的に4%を超えていれば高水準とされています。計算式だけでなく、各指標ごとの配当利回り率の平均も把握しましょう。指標ごとに平均配当利回りを理解しておくことで、実際に銘柄選びをする際、配当利回りが高い企業がわかり、投資方針をたてやすくなります。

配当利回りが高い際の注意

配当利回りは、配当率の高さを示す指標にはなるものの、配当利回りだけに注目してはいけません。なぜなら、配当利回りが高い水準を記録している理由は配当率が高いためというだけではなく、株価が下落しても配当利回りが高くなることがあるためです。そのため、配当利回りだけを見て決めるのではなく、業績が悪化していないか等マーケットの情報も注意して確認することが重要です。企業のホームページからIRの掲載情報をもとに財務状況や株価チャート等、他の資料・情報と合わせて銘柄選びをするのが大切です。

また、利回りの高い銘柄には減配リスクも存在します。ある年は業績が良く一時的に利回りを大きくしている可能性もあります。投資の際は、企業の業績や株価、配当状況等、様々な情報を参照するようにしましょう。

\ 楽天証券の口座開設はこちら /

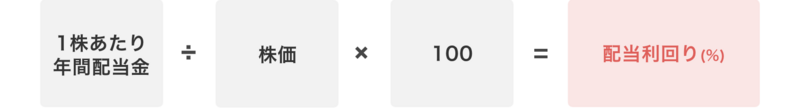

配当金の受け取り方法

配当金を受け取る方法は「株式比例配分方式」「登録配当金受領口座方式」「配当金領収証方式」「個別銘柄指定方式」の4種類があります。いずれの方法で受け取りしても、手数料は一切かかりません。それぞれの受け取り方法について、詳しく解説します。

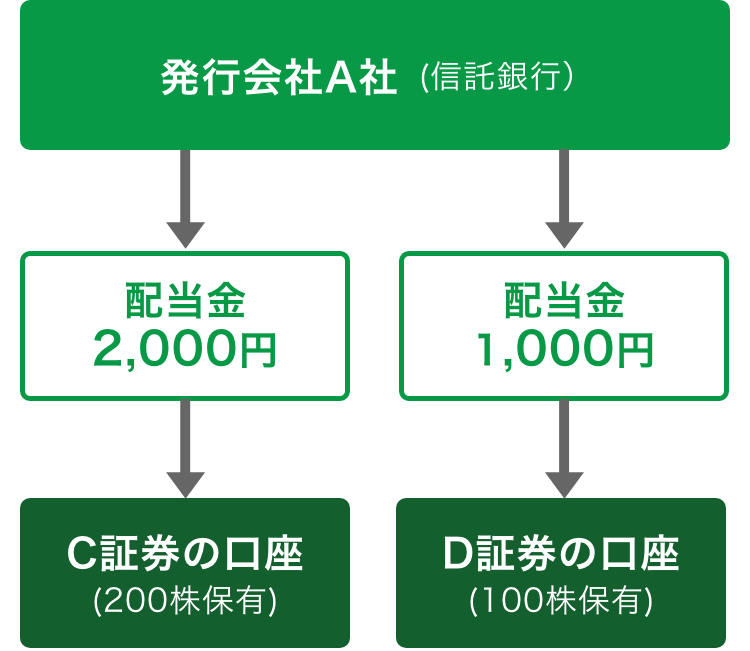

株式比例配分方式

株式数比例配分方式とは、配当金が証券会社の口座に入金される受け取り方法です。口座を指定すれば自動的に入金してもらえるため、銘柄ごとに配当金を受け取りに行く必要がなくなるというメリットがあります。証券会社によって、取引手数料が異なるため新規口座開設のときは、売買手数料や取扱金融商品を見て、自身の運用方法に合った口座を選ぶことがおすすめです。

なお、NISA口座で配当金を非課税で受け取るためには、株式比例配分方式を指定しましょう。他の受取方法を選択した場合、非課税の対象ではなくなります。

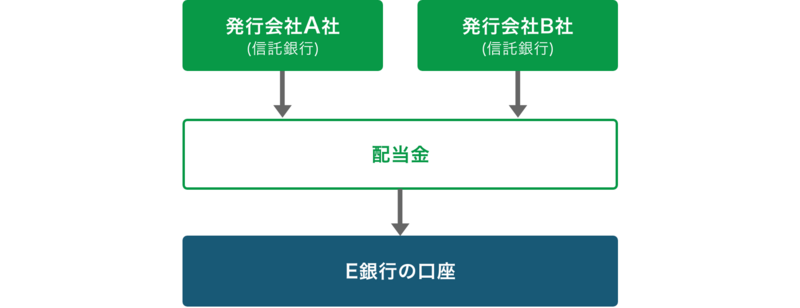

登録配当金受領口座方式

登録配当金受領口座方式は、複数の発行会社で配当金を受け取った場合でも、すべての発行会社の配当金が同一の銀行口座に入金される受取方法です。同一の銀行口座に振り込まれるため、配当金の管理がしやすいというメリットがあります。

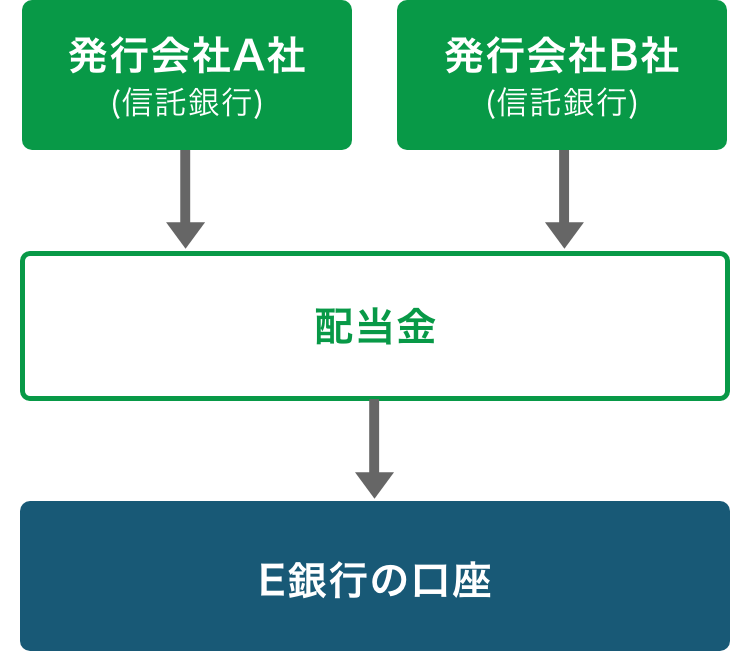

個別銘柄指定方式

個別銘柄指定方式は、発行会社ごとに振り込まれる銀行口座を選択できる受取方法です。銀行口座を別々に指定できるため、配当金の管理がしやすいというメリットがある一方で、銘柄ごとに手続きが必要となるため、手間がかかると感じる方も少なくありません。

配当金領収証方式

配当金受領証方式とは、発行会社から郵送された配当金領収証を受け取り、受け取った配当金領収証を指定金融機関に持参して配当金を受け取る方法です。現在、ほとんどの企業が指定金融機関を「ゆうちょ銀行」としています。また、「配当金受領証」は「郵便振替支払通知書」になることもあります。どちらも同じ意味のため、配当金受領証と同じように配当金を受け取りに行きましょう。

配当金にかかる税金

株式投資で配当金を受け取った場合、所得税と住民税を支払わなければなりません。そこでここからは、配当金にかかる税率と、配当金の確定申告の有無について確認しましょう。

配当金にかかる税率

配当金を受け取った際には税金の支払い義務が発生します。配当金にかかる税率は20.315%です。20.315%の内訳は、所得税・復興特別所得税が15.315%、住民税が5%です。

ただし、配当金に税金が発生するのは個人が株主だった場合で、大口株主の場合は非課税です。なお、「大口株主」とは、発行済株式の総数などの3%以上に相当する数、または金額の株式などを有する個人を指します。

配当金に確定申告は必要?

「配当金に税金がかかるということは確定申告が必要になるのでは?」と考える方もいるでしょう。

しかし、 配当金は原則として確定申告は必要ありません。なぜなら、配当金は支払い時に源泉徴収されているためです。

| 【もっと詳しく見る】 株売買すると手数料や税金ってどのくらいかかる?確定申告って必要?仕組みをわかりやすく解説 |

ただし、利益の状況によっては確定申告をした方がいい場合もあります。例えば、複数の口座を使って株式投資をしており、売却損が出ている口座と配当や売却益で利益が出ている口座がある場合には確定申告をしましょう。なぜなら、確定申告をすれば、その年に生じた上場株式等の譲渡損失を上場株式等の配当所得等から控除する「損益通算」ができるためです。源泉徴収で済む場合も、損益通算ができる場合は確定申告を活用しましょう。

損益通算をすることで、利益が出ている口座の税金が戻ってきます。複数の口座で投資運用している人は、今一度自身の損益や配当金について確認しましょう。 なお、源泉徴収なしの特定口座で20万円以上の利益が出た場合や、非上場株式の配当金を受け取った場合、大口株主だった場合には確定申告が必要です。

*注意として、資本剰余金を原資とする配当についてはキャピタルゲインとして課税されるので譲渡損益等を計算し、原則として確定申告を行う必要があります。

まとめ

株式投資において株主に分配されるお金を配当金と呼び、株式を発行した企業から株式を保有する株主に対して利益の一部が配当金として支払われ安定的な収益を取得することが可能です。しかし、配当金を受け取るためには、配当金を出している企業の株を権利付最終売買日までに買付け、配当金を受け取る権利を得なければなりません。 また、配当金の受取方法は4通りあり、配当金には基本的に税金が発生し、必要に応じて確定申告も必要です。配当金について正しい知識を持った上で、期待のできる銘柄を選定し株式投資を行いましょう。

\ 楽天証券の口座開設はこちら /

よくある質問

| Q | 配当利回りの目安はどのくらい?計算式は? |

| A | 配当利回りの計算式は以下のとおりです。

目安としては、おおよそ3-4%を超えると高配当銘柄とみなされます。東証全体の平均は2%前後で推移しています。 |

| Q | 配当利回りの高い銘柄は? |

| A | 高配当銘柄といえば、この1-2年では「日本郵船(9101)」「商船三井(9104)」「川崎汽船(9107)」といった海運株が筆頭でしょう。コロナ初期の物流需要による海運市況の好調に起因するもので、2023年3月現在いずれも配当利回りは10-15%とかなりの高水準にあります。 なお高配当銘柄への投資を検討する際には「今の好業績が今後も続くのか」についてしっかり考えるようにしましょう。現時点で配当利回りの高い銘柄でも、今期にたまたま高い利益を出しただけで、それが長続きするかどうか不透明な場合もあります。こうした銘柄を避けるには、減配のない銘柄や増配の続いている銘柄でスクリーニングすると良いでしょう。 |

| Q | 配当性向とは? |

| A | 配当性向とは「当期純利益のうちどのくらいを配当へ回したか」を示す指標です。計算式は以下の通りです。

株主還元の目標としては20%から40%のレンジに収まるのが一般的で、50%や60%を超えてくると高配当銘柄とみなされます。ただし配当性向が低い銘柄でも、資金を成長投資へ回しているとも考えられますし、高い銘柄であっても、内部留保を削って高配当を出し続けるのが必ずしも良いとは限りません。 |

.png)