ETFの種類とおすすめ銘柄は何がいい?選び方のポイントも含めて丁寧に解説

.png)

ETFの種類はどのくらいある?

ETFとは、証券取引所で売買できる投資信託を指します。ちなみに投資信託とは「株式」「債券」「金」「不動産」といった多様な金融商品を一つの袋にまとめたような商品です。投資信託とETFの違いは、上場しているかどうかです。この章ではETFの種類について説明します。

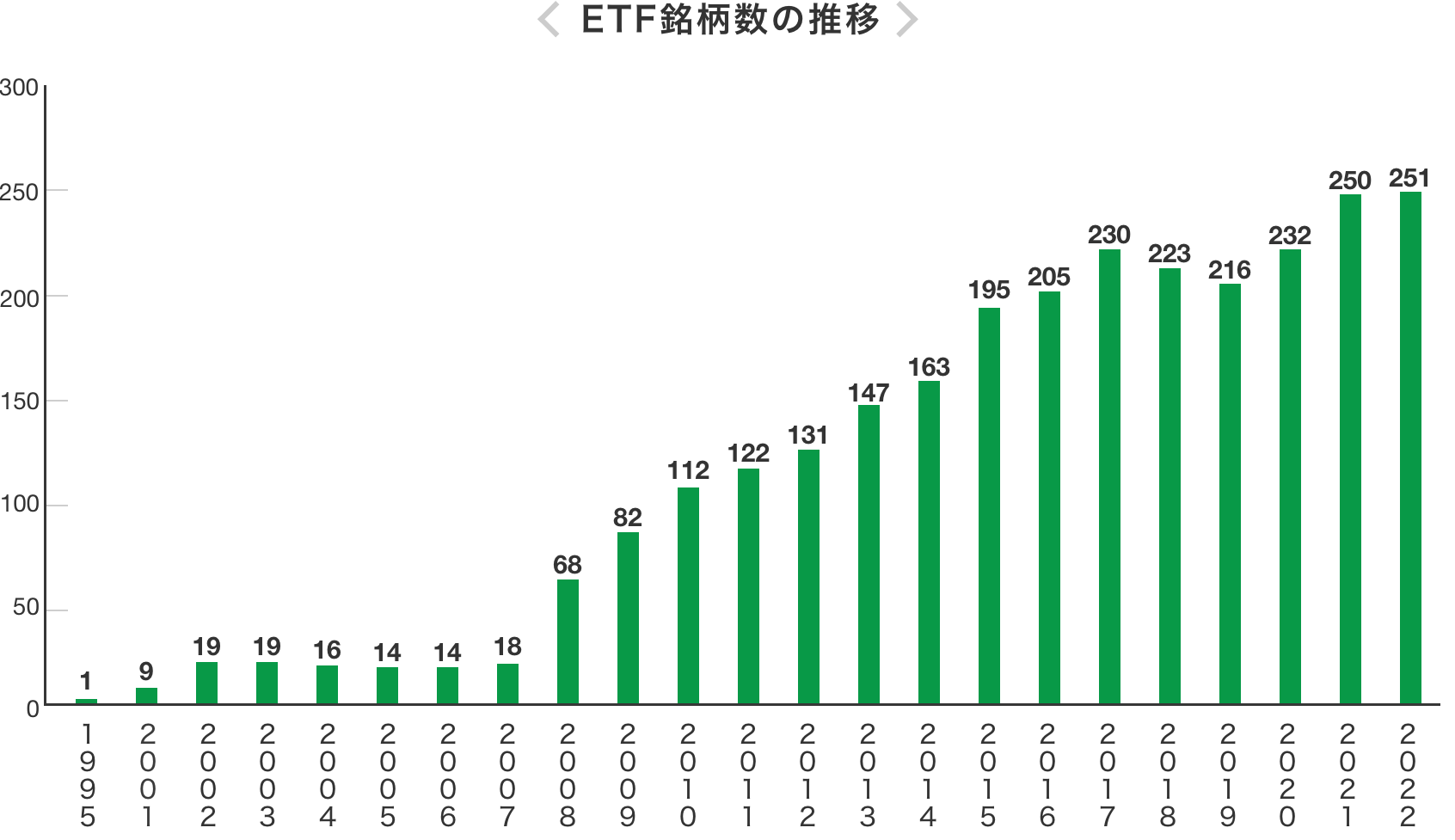

東証だけで200銘柄以上!

現在、国内の証券取引所で購入できるETFの数はおよそ250銘柄です。銘柄数は年々増加傾向にあり、現在はやや落ち着いています。ETFが登場した1995年当時は、短期間の利幅を狙って売買を繰り返すアクティブ投資が主流でしたが、投資スタイルが年々変化するにつれて、今後もETFのようなパッシブ(受け身な)投資の商品は増えると予想されます。

引用:レポート | 日本取引所グループ

運用方法はおよそ5種類

ETFの仕組みを簡単に説明すると、まずETFの基礎になる投資信託の委託者が参加者を募集します。次に、参加者から集めた資金や株をETF発行者に拠出し、発行者が委託者にETFを発行します。そのETFを委託者が証券市場で売却することによって、一般投資家が購入できるようになる仕組みです。ETFの運用方法には以下の5つの方法があります。

| ・「株式バスケット型」…複数銘柄をまとめてバスケットに入れた商品を売買するETFの運用方法。 ・「ファンドオブファンズ型」…複数の投資信託を組み込んだ商品を売買するETFの運用方法。 ・「リンク債型」…リンク債(※1)を扱ったETFの運用方法。 ・「デリバティブ型」…デリバティブ商品(※2)を扱ったETFの運用方法。 ・「商品現物型」…金や銀、プラチナといった現物を取り扱ったETFの運用方法 |

※1 リンク債…株価指標などによって償還金額や利率が変動する債券

※2 デリバティブ商品…原資産(通貨・株式・金・原油など)の価格を基準に理論価格が決定される金融派生商品

連動させるインデックスはいろいろ

ETFを運用する上で指標となるインデックスは数多く存在します。東証株価指数やナスダックといった、日ごろ目にする代表的な指数から、業種ごとに分けた指標や、女性の活躍が高い企業を集めたテーマ性の高い指標などアプローチも多様です。自分のニーズに合ったインデックスを選びましょう。

知っておきたいインデックスについて解説

数あるインデックスのなかから、初心者なら知っておきたい基本となるものを紹介します。

日本

初心者にとって、最も手を出しやすい日本国内市場で代表的なインデックスを覚えておきましょう。

日経平均とTOPIX

「日経平均」とは東証一部上場銘柄のうち、日本経済新聞社が選んだ225銘柄から算出された株価指数です。単位は円です。株価の高い銘柄の値動きに影響を受けます。「TOPIX」とは東証株価指数のことを指します。東証一部に上場している約2,200銘柄すべての時価総額を、基準日となる1968年1月4日の時価総額で割った株価指数です。単位はポイントです。基準日の時価総額を100としています。

| 【この記事もおすすめ】 日経平均株価とTOPIXの違いは?各指数の特徴とチャートの見方について分かりやすく解説! |

東証マザーズ指数

「東証マザーズ」とは東証が開設した、今後成長が見込まれる新興企業を対象とした証券市場です。現在約420の企業が上場しており、東証一部への足がかりともいわれています。「東証マザーズ指数」は、東証マザーズに上場している全銘柄の株価指数です。他にも代表的な銘柄から構成された「マザーズコア」があります。

米国

米国の企業への投資を検討する際に、押さえておきたい主要インデックスを紹介します。

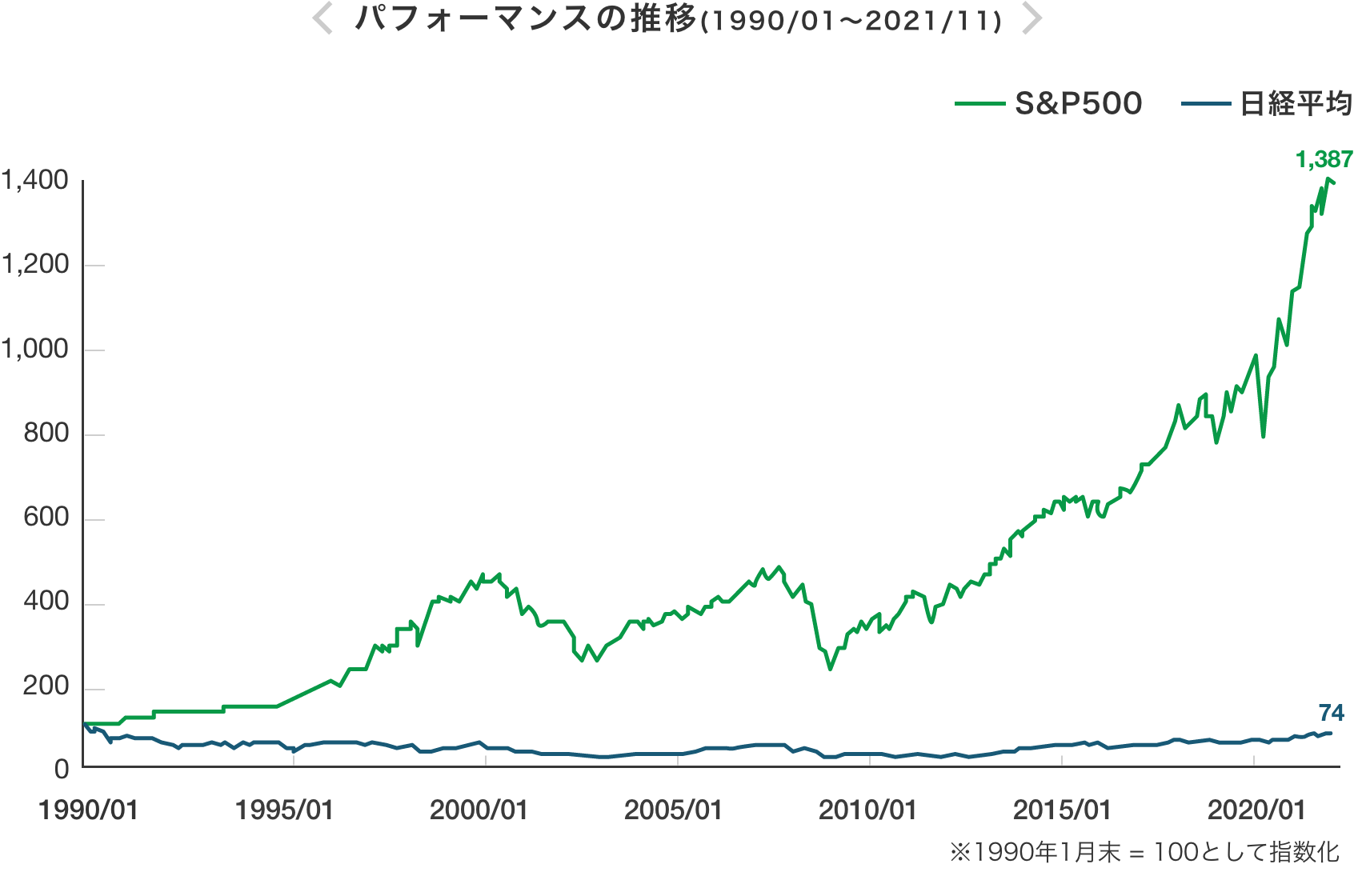

S&P500

「S&P500」とは、ニューヨーク証券取引所とナスダックに上場している銘柄のうち、ダウ・ジョーンズ社が選んだ500銘柄から算出された指数です。時価総額の加重平均を数値化しています。現在構成されている銘柄の時価総額が米国市場全体の80%を網羅しており、米国市場を知る指標として有効です。1941年に開始して以来上昇傾向が続いており、横ばいが続く日本市場に比べて高いパフォーマンスを誇っています。

ダウ平均

「ダウ平均」とはS&P500同様、ダウ・ジョーンズ社が選んだ工業株30銘柄の平均株価指数です。銘柄の見直しは株価平均委員会によって適宜行われており、構成企業はインテルやファイザー、アップル社といった投資家からの注目が高い企業が中心です。世界経済に強い影響力を持ち、ダウ平均に合わせて日経平均株価も連動する傾向があります。

ナスダック100

「ナスダック100」とは、米国ナスダック市場に上場する金融業を除いた時価総額が高い上位100銘柄で構成された指数です。勢いのある企業が多く選ばれており、米国以外の企業も含まれているのが特徴です。採用基準が緩く、安定性は低いとされています。

| 【この記事もおすすめ】米国株の特徴とは? |

その他

上記2か国のインデックス以外にも、先進国の銘柄や、原油先物取引、金価格など多様なインデックスが存在します。

MSCI Kokusai

「MSCI Kokusai」とはモルガン・スタンレー・キャピタル・インターナショナル社によって選ばれた、日本を除いた先進国22か国の企業銘柄から構成された株価指数です。時価総額は先進国市場の約85%を占めています。時価総額の高い銘柄を中心に構成されている点が特徴です。全体の8割以上を米国、英国、ドイツ、フランス、カナダ、スイスの6か国が占めています。

WTI原油先物

「WTI原油先物」とはWest Texas Intermediateの頭文字をとった略称で、米国でも代表的な原油の先物取引を指します。ニューヨーク・マーカンタイル取引所で売買されており、取引量が多いことから原油価格の基本的な指標として利用されています。

金

金は実物資産として希少性が高いことから、他の金融商品に比べて相場が安定している商品の一つです。主に米ドルで取引されることから、米ドルの為替レートに強く影響を受けており、基本的にドルが安くなれば金の価格が上がり、ドルが高くなれば金の価格は下がります。これは株や債券といった不安定な商品のリスクを、安定した金の価値でカバーしようとするために起こる現象です。

\ セゾンポケットのNISA口座開設はこちら /

区分①:どの市場のインデックス?

ETFを選ぶ際、どの指数と連動しているかを知っておく必要があります。この章ではETFの種類を大まかに5つの区分に分けて解説します。

国内株式

国内ETFは日経平均株価といった大手指数に連動した商品が多く、情報量が豊富で経済予測が立てやすい利点があります。投資対象によって値動きの幅が異なるので、購入する際は投資スタイルに合った商品を選ぶ必要があります。東証一部に上場しているような大型・中型株を扱ったETFは値動きが小さく手堅い運用が可能です。対して将来的な成長が期待できる企業を中心に構成された「グロース株」や、割安な「バリュー株」を扱ったETFは騰落の可能性があり、投資リスクが高いため注意が必要です。

外国株式

外国ETF市場は活気付いており、高いリターンが見込めると近年人気です。また、国内ETFに比べて銘柄数が段違いに豊富で、米国のメジャーな指数から新興国市場の銘柄を含んだ指数まで、幅広い選択肢があります。しかし国内株式と違い情報が少ないために経済予測が立てにくく、初心者には不向きといえます。また、売買指示から確定までの間に起こる「為替変動リスク」を考慮する必要があります。為替変動リスクを抑える手立てとして、現時点で将来の為替レートを決めておく「為替ヘッジ」という手段があることを覚えておきましょう。

債券

債券EFTはFTSE世界国債(先進国の国債指数)など、国内外の指数に連動した商品が特徴です。他の金融商品に比べて値幅が小さく、また発行体が破綻しない限り満期日には元本と利息が戻ってくることから、安定した資産運用に向いています。

REIT

REITとは不動産の投資信託を指します。株式同様、不動産価格や金利変動に影響されるリスクはありますが、ETFとして購入することでリスクを分散することが可能です。東証に上場している61銘柄で構成された東証REAT指数に連動したETFや、海外のREAT指数に連動するETFなどがあります。

商品

金や銀、農作物といった実物商品の価格に連動するETFです。商品型ETFの多くは現物ではなく先物商品を保有しています。値動きのパターンが他の金融商品と異なるため、他の商品が暴落した際のセーフティネットとして活用されます。

区分②:どんなインデックス?

国内市場のETFを選ぶ際に役立つインデックスのカテゴリーについてご紹介します。

総合(市場別)

日経平均のような国内の代表的な株式指数を取り入れたETFは、手軽に情報を入手できるため投資分析に不慣れな初心者にはうってつけの商品です。代表的なETF「上場225」は日興アセットマネジメントが運用する株式指数で、日経平均株価に連動するように運用されています。「TOPIX連動型上場投資信託」は野村アセットマネジメントが運営している株式指数で、TOPIXに組み込まれた銘柄のみで構成されています。同様のインデックスを使ったETFは複数ありますが、ファンドの規模が小さいとインデックスの値動きに連動させることが困難になります。商品を選ぶ際はファンドの規模にも注意して流動性の高い商品を選びましょう。

規模別

銘柄の時価総額を基にした指数が対象指標です。大型株は流動性が高く、金融機関といった機関投資家が多く保有しているという特徴があります。値幅が小さく、長期的に安定した運用を目指す投資家に向いています。

中小型株は今後成長が期待される企業で構成されており、大型株に比べて不安定な値動きをしますが、大きなリターンが期待できます。中小型株のインデックスには「JPX日経中小型株指数」や「TOPIX Small指数」などがあります。

業種別

業種別のインデックスには「東証33業種」と「TOPIX-17」という分類があります。自分の専門分野や興味のある業種に絞った投資が可能です。業種によって景気の影響の受けやすさに差があり、素材・化学、機械は影響を受けやすい業種の代表です。影響を受けにくい業種には、食品、医薬品、電気・ガスといった生活必需品やインフラ系があり、購入の際は業種にあった分析が必要です。

テーマ別

近年、高配当銘柄中心の商品や、中国関連株で構成された商品など、テーマに沿ったETFが人気です。なかでもITや宇宙開発など急成長が見込まれるニッチな分野は話題性が高く、増加傾向にあります。女性の活躍に重きを置いた「MSCI日本株女性活躍指数」など、EGS(環境・社会・ガバナンス)に配慮した企業を中心に構成された指標も注目度が高く、将来の変化を見据えたアプローチが可能です。

レバレッジ型・インバース型

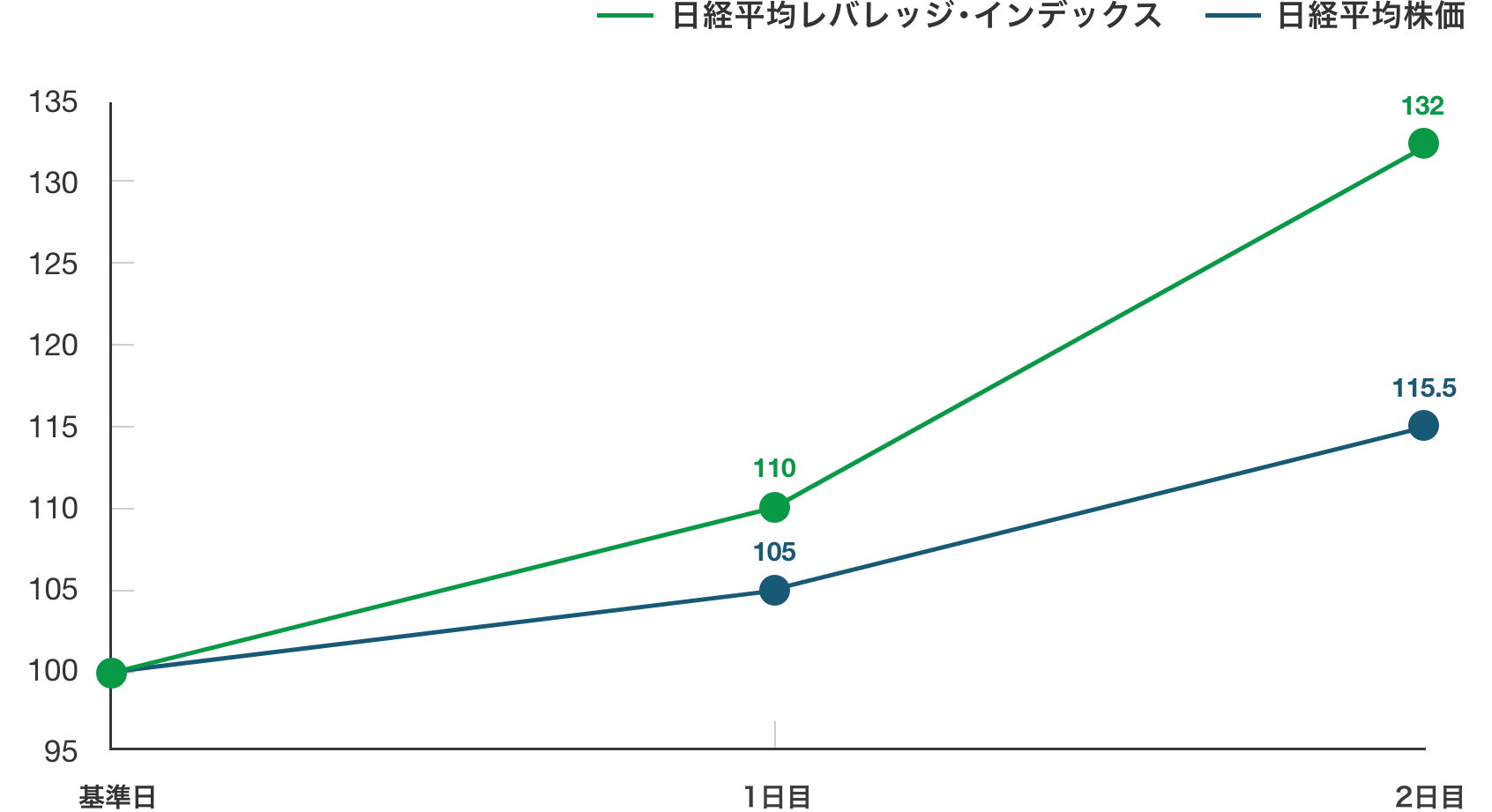

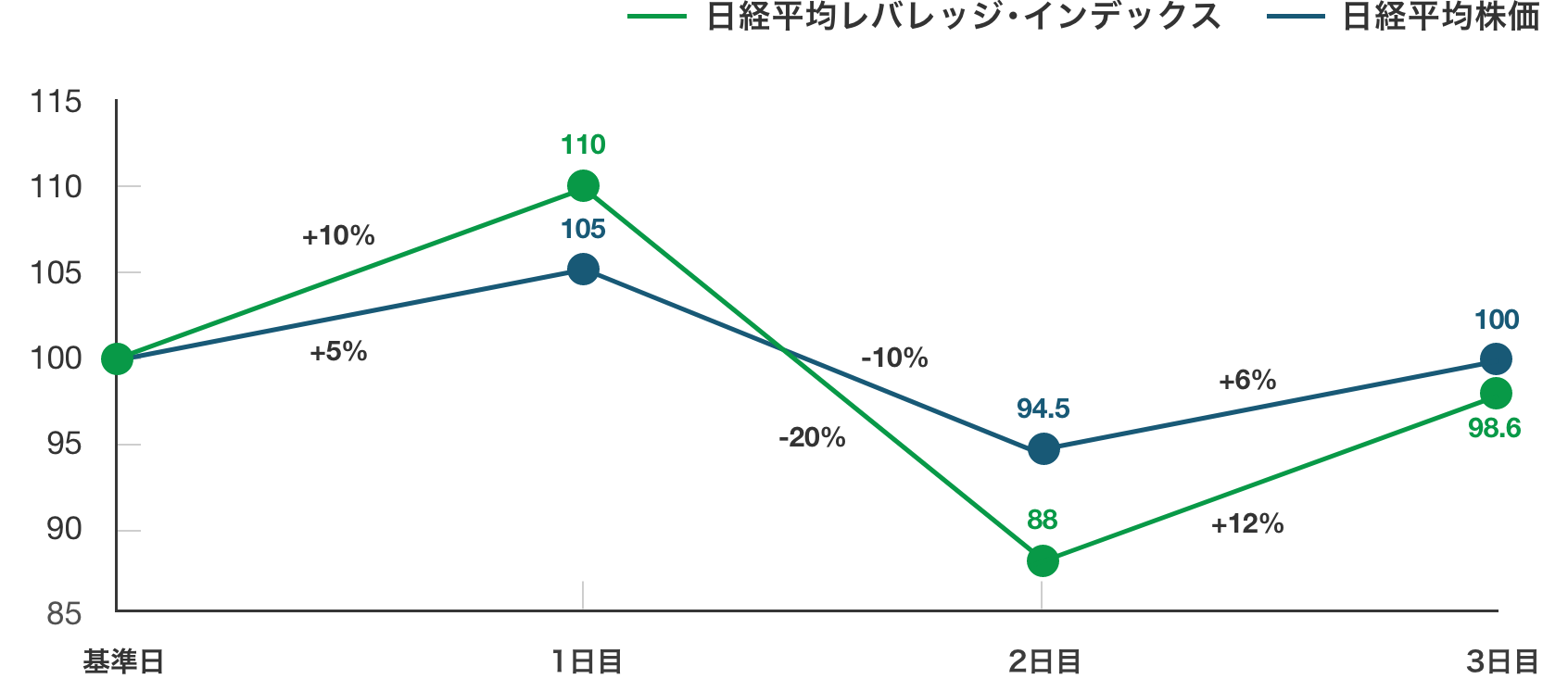

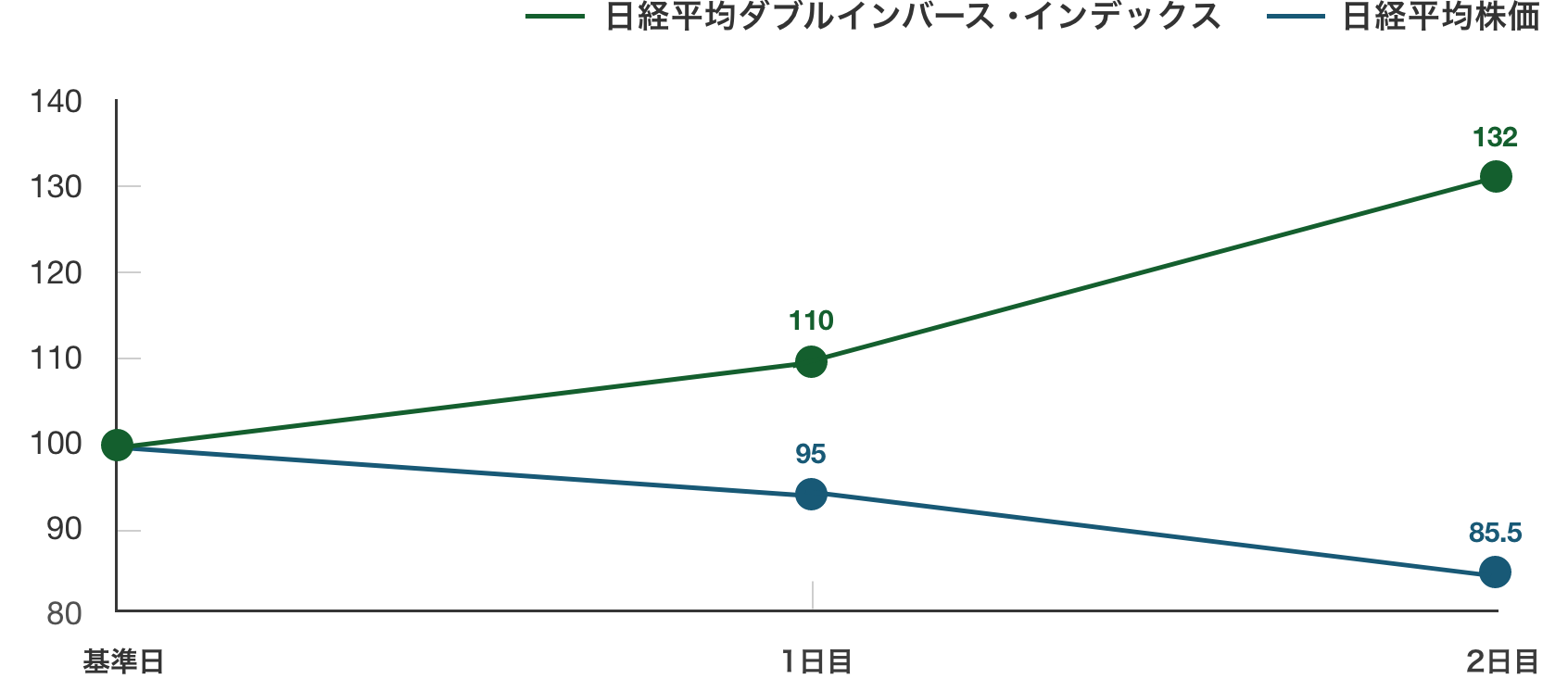

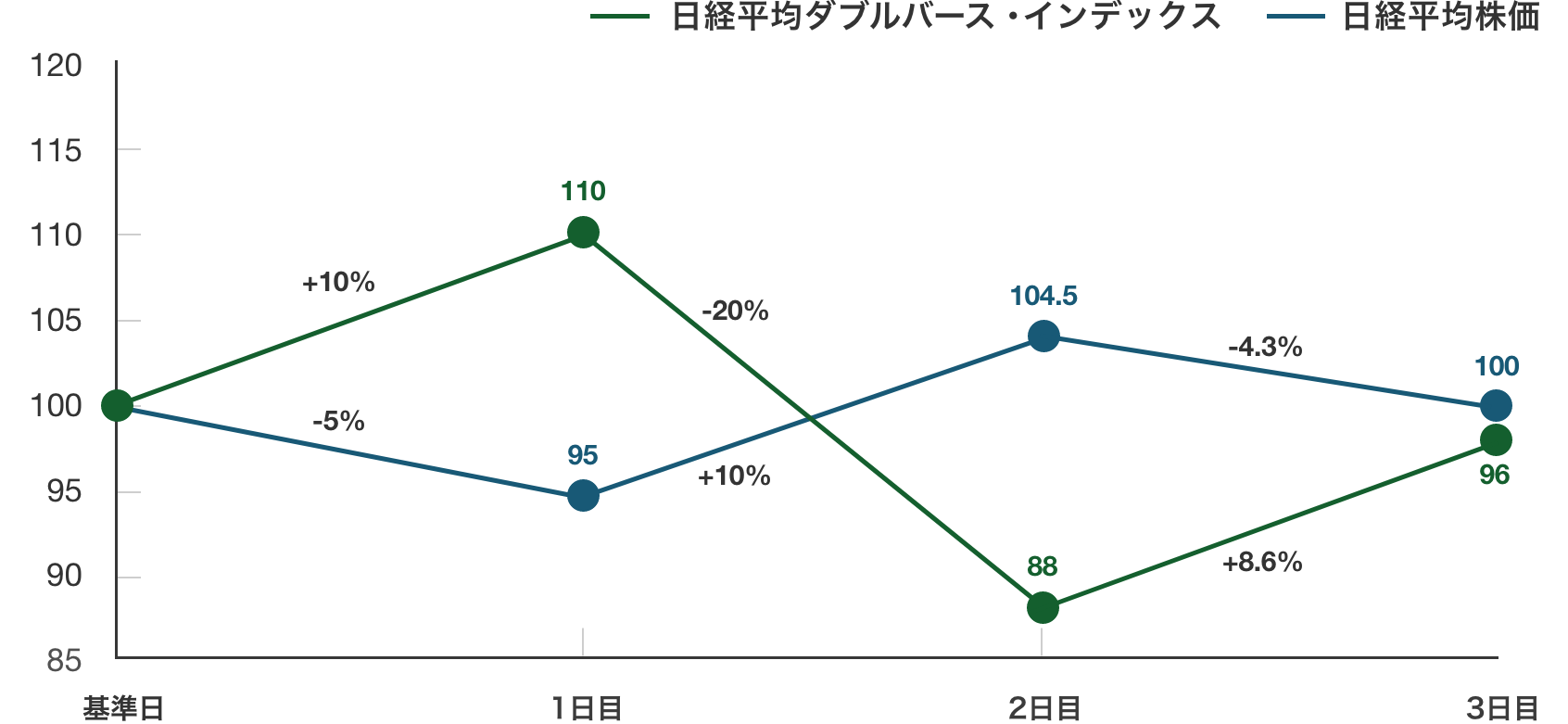

レバレッジ型とインバース型は投資家に人気の高いETFです。レバレッジ型とは特定の株価指数に連動して、2倍や3倍の値動きをするETFを指します。

例1:日経平均株価が、1日目「上昇」、2日目「上昇」の場合

例2:日経平均株価が、1日目「下落」、2日目「下落」の場合

例3:日経平均株価が、1日目「上昇」、2日目「下落」、3日目「上昇」の場合

インバース型とは特定の株価指数に連動して、マイナス2倍やマイナス3倍の値動きをするETFです。この2つのタイプは他の金融商品に比べ価格変動が高いので短期投資に向いています。

例1:日経平均株価が、1日目「下落」、2日目「下落」の場合

例2:日経平均株価が、1日目「上昇」、2日目「上昇」の場合

例3:日経平均株価が、1日目「下落」、2日目「上昇」、3日目「下落」の場合

\ セゾンポケットのNISA口座開設はこちら /

ETFの選び方のポイント

数あるETFを前にどれを選べばいいか悩む場合は、選ぶためのポイントをあらかじめ決めておくことが重要です。

どのインデックスに連動しているか注意

「東証株価指数」や「TOPIX」といった代表的な指標、「MSCI Kokusai指数」や「S&P500」のような外国籍銘柄を扱った指標など、選ぶインデックスによって社会情勢や金利変動から受ける影響力の大きさは変わります。普段よく目にするニュースソースで情報収集がしやすいインデックスを選ぶようにしましょう。

自分にあったものを選ぶ

初心者の場合は、自分に身近なジャンルや専門分野への投資から始めることが無難です。情報収集と分析のしやすさがリスク回避には欠かせません。また、無理に資金を調達せず、最初のうちは当面使う予定のないお金から投資するようにしましょう。

取引にかかるコストにも注意

投資信託を購入する際にかかるコストには大きく「販売時手数料」と「運用管理費用」「信託報酬」の3つがあります。ファンドによって金額に差があるため、よく確認してから購入しましょう。

乖離率と流動性に注目

乖離率とは、移動平均線と株価の距離を示す数値です。株価が騰落した際に大きくなります。流動性とは、市場に出回っている株の多さを指し、流動性が高くなればどのような値動きをしても売買が成立しやすい状態になります。この2つは商品の安定性や売買のしやすさを調べるためにも重要なポイントです。

分配金があればなお良い

分配金とは、投資信託で収益が発生した際に投資家へ還元されるお金のことを指します。分配金が発生しない商品もあるため、運用中に利益を確保したい場合は分配金のある商品を選びましょう。

まとめ

ETFは誰もが知っている大手企業から、今後大きく化ける可能性を秘めた新興企業まで、投資対象が幅広いという特徴があります。選ぶ商品によっては、1,000を超える企業に投資することも可能です。また、利益追求だけでなく自分の理念と合致したテーマに投資することで、社会に影響力を与えることもできます。限られた投資額で結果を出すためにも、自分の投資スタイルに合った商品を選ぶことが重要です。今回紹介した内容を参考に、自分の運用スタイルに合ったETFを探してみてください。

\ セゾンポケットのNISA口座開設はこちら /