ETFの売買ってどうやればいい?ETFの買い方・売り方まで分かりやすく解説!

-min.png)

ETFの売買は基本的には株と同じ!

ETFの売買については、基本的に株と同じ仕組みです。価格の変動や流動性など、ETFを売買する際には株式と同じように注意点があります。取引の際の価格や流動性について解説します。

リアルタイムの価格で取引

上場投資信託であるETFは、株式と同じように取引所に上場しているため、証券取引所が開いていればリアルタイムで売買が可能です。その際は、リアルタイムに変動する取引所価格で取引が行われます。

ETFには価格が2種類あり、「市場価格」と「基準価格」の2つです。この2つの価格については、後述しています。

ETFも株と同じように、証券会社に口座を開設していれば、原則として全国にあるどの証券会社からでも購入可能です。

流動性には注意が必要

ETFのメリットは、証券取引所が開いている時間であれば、市場でいつでも購入できることです。しかし、ETFの中には流動性が低い商品もあり、同じインデックスに連動させていても流動性に差が出ることがあります。

流動性が低い状態とはETFを売買する投資家が少ない状態であり、好きなタイミングで取引できない、または正常な価格で取引できないといった危険性があります。そのため、ETFの取引は株取引以上に流動性の確認が必要です。なお、ETFの流動性の高さを見極めるためには、出来高や売上高をチェックします。

同じTOPIX連動型のETFの場合でも、それぞれの銘柄で売買代金や売買高が異なります。分類が同じETFがある場合、可能な限り、出来高が多かったり売買金額が高かったりするETFを選びましょう。

ETFの選び方、売買タイミングの計り方

ETFは、選び方や売買のタイミングが大切です。株取引と同じように、連動するインデックスやチャート分析など、さまざまな点に注目してタイミングを計る必要があります。どのように注目したらよいか、それぞれ詳細をまとめます。

連動するインデックスについてよく調べる

商品の内容に注目する場合、連動しているインデックスを確認して判断しましょう。

ETFには、「日経平均株価」に連動する商品や「TOPIX」に連動する商品があります。このようなETFは、毎日のニュースで価格の動きを確認できます。このほかに「米国ナスダック指数」に連動する商品もあり、これは日本の株よりも米国の株に興味がある場合におすすめです。

また、ETFには不動産投資信託が指標とされている商品もあるため、不動産投資に興味があればETF投資に挑戦するチャンスでもあります。

連動するインデックスの中から、自分で動きを予想しやすいインデックスを選びましょう。ETFには流動性があるため、売買高をしっかり見て、将来性の期待ができる市場を検討することも大切です。

株取引と同じくチャート分析も大切

株価の動きを見るためのチャートにはさまざまな指標があり、一般的とされているチャートには、ローソク足チャートや移動平均線があります。

ローソク足には4種類あり、期間によって種類が変わります。種類は、日足・週足・月足・年足の4種類です。

日足の場合では、その日についた価格のうち最初についた価格が始値と呼ばれ、最後についた価格は終値と呼ばれます。始値が終値より安い場合は白い柱の陽線、始値が終値より高い場合は黒い柱の陰線と呼ばれます。ローソク足の上と下に伸びている線はひげと呼ばれ、上ひげの先が高値、下ひげの先が安値です。始値と終値、高値と安値の4つが4本値と呼ばれ、時系列になった図表がローソク足チャートと呼ばれます。上昇相場の場合は陽線が多く、下降相場の場合は陰線が多くなります。

移動平均線とは、一定期間の終値における平均値をつないだ線です。

移動平均線は、5日移動平均線や25日移動平均線、50日移動平均線などがあります。移動平均線は、一定期間の株価平均と比べて、現在の株価がどの位置にあるかということが分かります。そのほかには、株価の流れも分かります。株価の流れとは、上昇相場や下降相場といった流れの変化のことです。

\ セゾンポケットのNISA口座開設はこちら /

注文・取引の方法、手順

ETFは、基本的には注文や取引も株と同じように行われます。市場価格についても、株の取引と同じように常に変動しています。注文の方法や取引の方法としては、どちらも2種類の方法から選択して注文や取引が可能です。注文方法は成行注文と指値注文、取引方法は現物取引と信用取引があります。

注文の方法

ETFは、株と同じように注文方法が2種類あり、成行注文と指値注文の2つです。それぞれ異なる特徴を持っているため、メリットやデメリットを考えた上で自分に合った方法を選ぶ必要があります。それぞれの方法の、取引のしやすさや希望価格などについて紹介します。

成行注文

成行注文とは、購入する価格は指定せずに、数量のみを指定して売買する注文方法です。つまり、市場の成り行きに従って、売買する際の価格が決定される方法です。価格を指定しないため、売買が成立しやすいメリットがあります。反対にデメリットもあり、思っていたより高く買ってしまったり、売る際にも思っていたより安く売れてしまったりする可能性もあります。売買の成立を優先したい場合には成行注文で取引しましょう。

指値注文

指値注文とは、希望の価格を指定して売買する注文方法です。購入する際は、価格が希望価格以下の場合でなければ購入できず、売却する際は、価格が希望価格以上の場合でなければ売却できません。希望した価格で売買できるという点がメリットですが、反対にデメリットもあります。デメリットとしては、指定した価格に1円でも届かなければ売買が不成立となる点が挙げられます。希望価格とその時における実際の価格に左右されるため、売買するタイミングを逃してしまうこともあるため注意が必要です。

取引の方法

ETFの取引方法にも、株と同じように2種類の注文方法があり、現物取引と信用取引の2種類です。前述した注文方法と同じように、それぞれ異なる特徴を持っているため、メリットやデメリットをきちんと考え、自分に合った方法を選ぶ必要があります。それぞれの方法について、詳細を紹介します。

現物取引

現物取引とは、自分の現金を利用して取引する方法です。現金を借りて取引するわけではないため、購入してから売却するまでの期間に対して制限はありません。現物取引の場合に取引可能な銘柄は、上場しているすべての銘柄です。

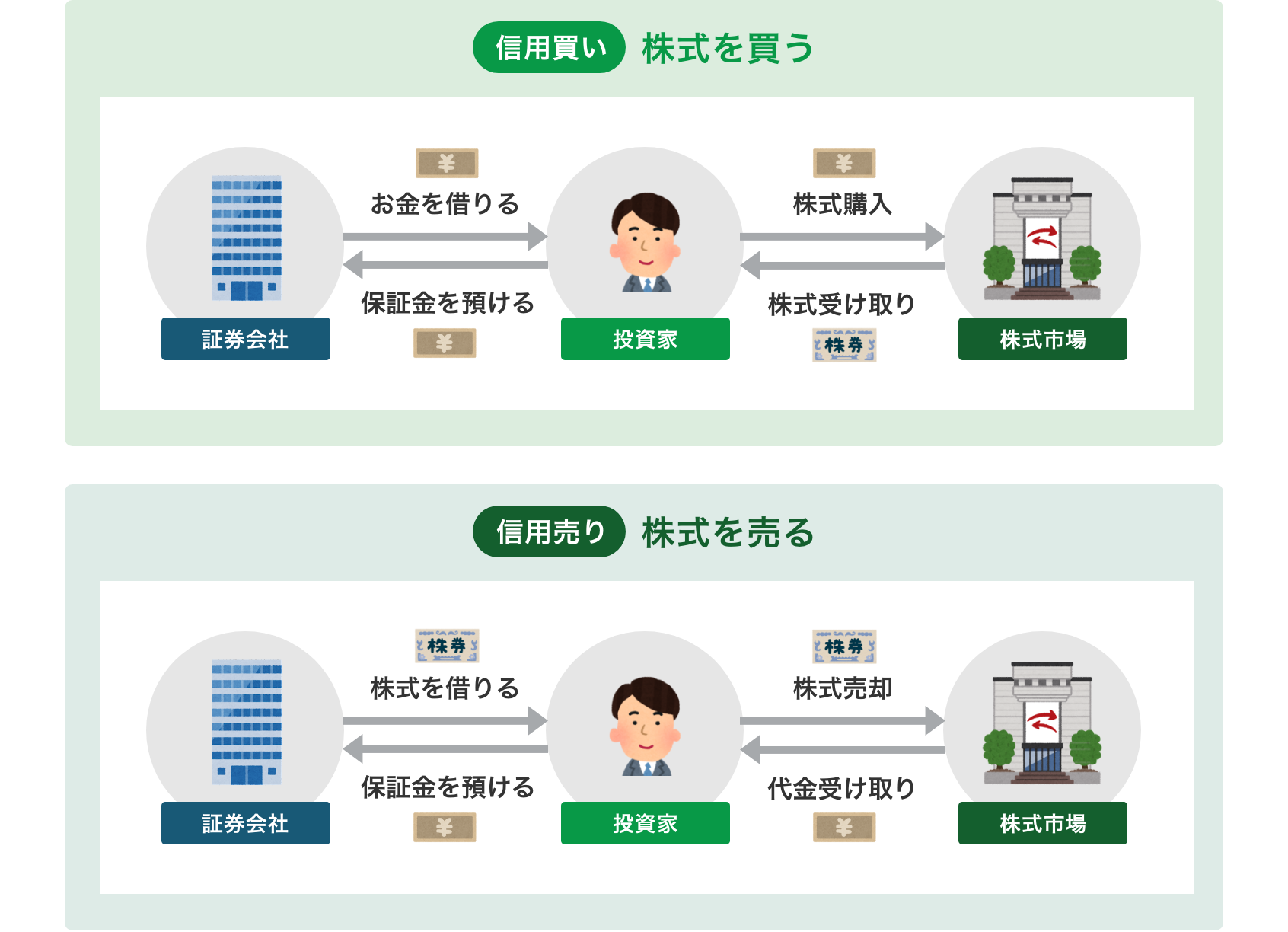

信用取引

信用取引とは、投資家が補償金を担保として、証券会社から資金を借りたり株を借りたりして売買する取引です。信用取引には、「信用買い」と「信用売り」の2つの取引方法があります。信用買いとは、株式を購入する際にお金を借りて購入する方法です。信用売りとは、証券会社から借りた株券を売却する方法です。

信用買いでは、資金を証券会社から借りて株式を購入できるため、株価が上がった場合は手持ちの資金よりも多くの資金を手に入れられます。ただし、株価が値下がりした場合はそれだけ損失も大きくなるため注意が必要です。

信用売りでは、証券会社から株式を借りて、その株式を売ることができます。株価が下がりそうな銘柄を信用売りして、実際に株価が下がったときに買戻し、差額分が自分の利益ということです。信用売りをしたあとに株価が下がった場合でなければ成り立たないため、信用売りをしたあとに株価が上がった場合は損失が発生します。

ETFを買うとき・持っているときのポイント

ETFを購入するときや、購入して持っているときには、気をつけなければならない点があります。売買するために費用がかかるほか、保有しているだけでもコストがかかります。コストが低いことがメリットとして上げられるETFですが、そのコスト面で注意が必要です。どのような面に気をつけるべきか、関係してくる費用について紹介します。

買うとき・持っているときのコスト

ETFは、購入するときだけでなく持っているだけでも費用がかかるという点が特徴です。売買の際には売買手数料がかかり、ETFを保有しているだけで運用管理費用がかかります。分散投資がしやすく、値動きが分かりやすいといったメリットが多いETFですが、コスト面ではデメリットを感じてしまうかもしれません。どのような面で費用がかかるのか紹介します。

取引高に応じた手数料

ETFの取引では、株取引と同じように、購入するときや売却するときに売買手数料がかかります。これはファンドへの費用としてかかるわけではなく、証券会社に支払う手数料です。証券会社を通してETFの売買をする際に、証券会社への手数料として支払います。手数料としてかかる金額については、それぞれの証券会社によって異なります。

保有高に応じた信託報酬

ETFを保有している場合、信託している財産であるETFの保有高から、毎日一定率が信託報酬(運用管理費用)として差し引かれます。これはファンドへ支払う費用で、ETFを保有している間は毎日、信託財産の中から純資産総額に対して一定の金額が差し引かれます。このような信託報酬とは別に、その他の費用として、ファンドが使う指標の商標使用料やファンドが保有する証券の売買手数料、決算の際の監査に必要な費用などが差し引かれることを覚えておきましょう。

分配金にかかる税金

ETFの売買による利益は譲渡所得の扱いとなり、申告分離課税の対象です。原則として確定申告が必要となり、分配金には、20.315%(所得税・復興特別所得税15.315%+住民税5%)がかかります。ただし例外もあり、証券会社の特定口座で源泉徴収ありを選択した場合、ETFの売買による利益は証券会社によって源泉徴収されるため、確定申告が不要となります。また、外国へ上場しているETFの場合は、税金に関係する事情が異なることがあります。

価格が2つある

ETFの取引をする際には、流通市場における取引価格である市場価格(取引所価格)と、発行市場における取引価格の基準となる基準価格が関係します。

市場価格とは、一般的な株取引と同じように、ETFを取引所で売買する際の価格です。リアルタイムで需給が反映されるため、常に価格も変化しています。

基準価格とは、ETFに組み込まれている有価証券における時価評価に、株式の配当金や債券での利息など、ほかの収入を合わせた総資産額が関係します。総資産額からETFを運用するために必要な費用を差し引いて割り出された金額を、総口数で割ることで一口あたりの価格が決まるためです。基準価格が公表される時間帯は20時頃で、1日1回、保有している資産などの市場の終値から算出されます。

売買単位に注意

ETFは、株と同じように取引が可能ですが、単位は「株」ではなく「口」だという点に注意しましょう。購入単位は1口や10口、100口である場合が多くなっていますが、まれに1,000口となっている商品もあるため、購入時にはしっかり確認する必要があります。

円建て・外貨建て、ヘッジ有無

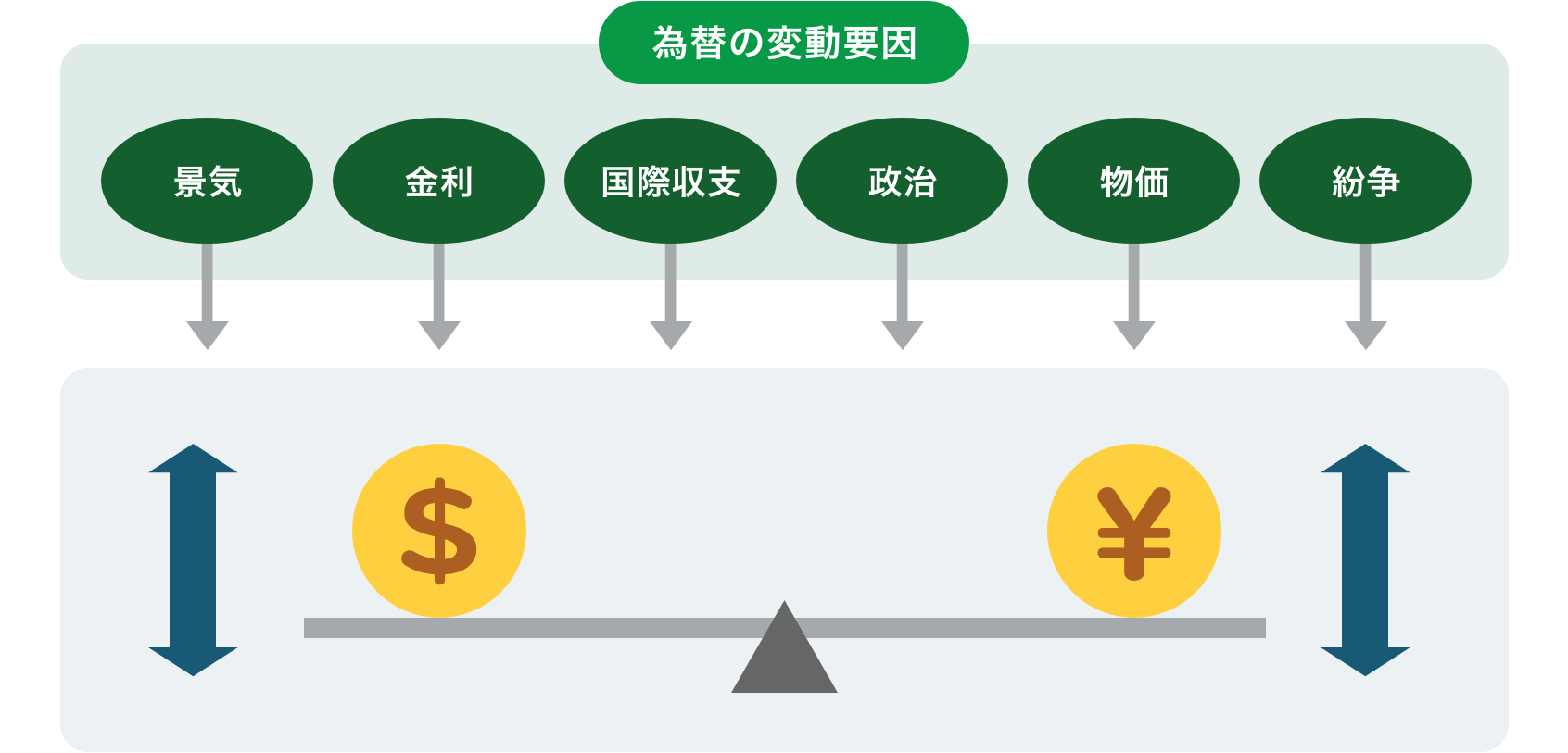

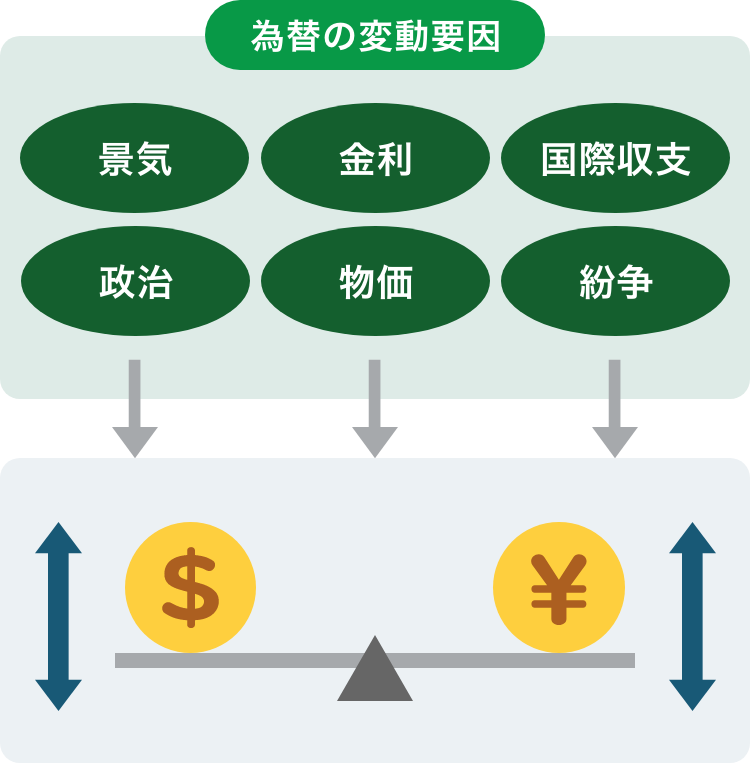

ETFの中には外貨で運用する銘柄もあります。その場合、為替変動リスクにも注意が必要です。為替ヘッジ(為替変動リスクの軽減)をすることによって、為替変動リスクは大幅に軽減されます。しかし、円資産から外国資産へ投資する場合、現時点ではヘッジコストのようなコストがかかります。外貨で運用するETFの場合、将来的な為替レートが確定していないため、為替変動リスクが発生します。そのようなリスクを軽減させる方法が為替ヘッジです。為替ヘッジとは、為替予約取引を利用して為替変動リスクを低減させる仕組みです。

為替ヘッジなしの場合と為替ヘッジありの場合、どちらを選ぶのがよいかということは一概には言えません。為替変動の影響を受け、比較的大きい価格変動を受け入れることができる人や、通貨分散をしたい人は、為替ヘッジなしを選ぶことをおすすめします。

為替変動の影響を可能な限り軽減し、リスクを抑えて、投資対象資産の値動きにおけるリスクのみで運用したいような人には為替ヘッジありがおすすめです。

\ セゾンポケットのNISA口座開設はこちら /

ETFを売るときのポイント

ETFを売却する際には、さまざまな点に注意が必要です。売却する際にもコストがかかり、取引高によっても手数料がかかります。そのほか、税金の面でも費用がかかるため、ETFを売却する際には注意しましょう。どのような点に気をつけたら良いのか、詳細をまとめます。

売るときのコスト

ETFを売却する際は、売買手数料がかかります。これは、証券会社に対して支払う手数料です。手数料がどのくらいかかるか、という点は、それぞれの証券会社によって異なります。

取引高に応じた手数料

ETFに関しても、株を購入した時と同じように、取引高に応じて手数料がかかります。国内の市場に上場しているETFに投資した際は、上場株式と同じように、売買益に対しての課税や分配金に対しての課税があります。

譲渡益にかかる税金

ETFの売買による利益は譲渡所得の扱いとなるため、申告分離課税の対象です。原則として確定申告が必要で、分配金には、20.315%(所得税・復興特別所得税15.315%+住民税5%)がかかります。ただし、証券会社の特定口座で源泉徴収ありを選択した場合、証券会社によってETFの売買による利益が源泉徴収されるため、確定申告は不要です。

逆指値注文の活用

逆指値注文とは、価格が指定した価格以上まで上昇した際に購入し、指定した価格以下まで下降した際に売却する方法です。これは、損切りや利益確定したい場合に、買い時や売り時を逃さないために利用できる方法です。基本的には株の取引と同じような取引となっています。

まとめ

今回紹介したように、ETFは、基本的には株と同じように取引が可能です。リアルタイムで取引ができたり、注文方法や取引方法に選択肢があったり、株の取引と同じような取引方法です。ただし今回まとめたように、保有しているだけでコストがかかる点や、外貨で運用する銘柄があるという点など、株の取引とは異なる点もいくつかあります。ETFと株取引、どちらにするか迷うこともあると思いますが、それぞれのメリットやデメリットを理解した上で、自分に合う商品を選びましょう。

\ セゾンポケットのNISA口座開設はこちら /