-min.png)

株価とは市場からの評価!

株価とは、証券市場で取引されている株式会社1株あたりの現在価格です。株価は、証券市場からの評価価格といわれ、市場での需要と供給で決まります。将来業績を上げそうな成長性のある企業には人気が集まり、株価も高くなる傾向があります。

しかし、あくまでも売りたい人と買いたい人の需給関係で株価が決まるため、相場が必ずしも企業価値を適正に表す価格とはいえません。妥当なものもあれば、過小評価されて割安株となっているものあります。

証券取引所での売買は、よく人気投票に例えられます。相対的に人気のある銘柄は高値になり、人気のない銘柄は安く取引されます。人気投票だからこそ、実力とかけ離れた「割安」「割高」な銘柄が出てくる場合があります。

割安・割高とはどういうこと?

割安とは、現在の株価が企業価値に対して低く評価されていることです。割高とは、企業価値に対し評価額が高すぎることを指します。

投資家は、いかに割安な銘柄を探し出せるかが重要です。それは、過小評価されている銘柄を購入し、適正価格になれば売るという利益の取り方が株式取引のセオリーであるためです。そのため、他の銘柄と比較して、いかにマーケットの中から割安株を探して、株価上昇時にリターンを回収するかが重要になります。そのような投資方法をバリュー投資と言います。

しかし、割高な銘柄でも「空売り」という方法を利用すれば利益を取ることができます。「空売り」とは、証券会社との信用取引で活用される投資手法です。

まず、証券会社に少額の担保を預け、欲しい株式を証券会社より借ります。次に、自身が実際は保有していない借りた株を売却(空売り)します。最後に、売却時より株価が下がった時点で借りた株を買い戻す方法です。この差益で利益を得ることが空売りです。

ただし、空売りは、株価の上昇や減少のタイミングといったマーケットの値動きを正確に予想する力が必要なため、注意点として株初心者にはおすすめできません。一方で、空売りをしなくても、バリュエーションと呼ばれる企業価値を測る指標(PERやPBR等)に着目すれば、株初心者の方も株価水準が妥当かどうか判断できます。

このように、株価の割安・割高を見極めることが株式取引において重要といえます。

どんな指標がある?当てになる?

株式投資において銘柄の水準を判断する指標として、以下の3つがあります。

| ・PER(Price Earnings Ratio、株価収益率) ・PBR(Price Book Ratio、株価純資産倍率) ・配当利回り |

PERとPBRは、株価の割安・割高を判断する指標として一般的に使用されています。配当利回りは、配当金を重視する投資家にとって必須となる指標です。

PER、PBR、配当利回りは計算式を当てはめるだけで簡単に数値の算出が可能です。しかし、企業の成長性を見極めることが難しく、情報の正確さに欠ける可能性があります。

一方、銘柄の適正価値を理論的に算出する理論株価という考え方もあります。理論株価の計算方法はいくつかありますが、基本の考え方は下記の通りです。

| 理論株価=現在保有している資産価値+将来得るであろう利益 |

会社の将来性を加味し、正しい買収金額を把握できる点が理論株価のメリットです。しかし、計算が難しく、将来の業績が予想しにくい企業ではあてにできません。

そこで、より詳しく分析する際にはROE(自己資本利益率)という指標を用います。 ROEとは自己資本によってどれだけ当期純利益を得られているかを着目している指標です。ROEが高いほど、株主資本を有効活用して利益を上げられているとみなすことが出来ます。

本記事では、前述したPER、PBR、配当利回りという3種の指標について詳しく紹介します。この記事で、3つの指標の見方や使い方を確認し、今後の株価の予想や株投資に活用しましょう。

企業の実績の調べ方

指標の計算には企業の実績を示す数値が必要です。参考として、企業実績に関する情報を集める方法には下記があります。

| ・yahoo!ファイナンスや楽天証券といった証券関連のWebサービス ・各証券会社のホームページ ・上場企業の自社サイト ・日本取引所グループのホームページ ・EDINET(金融庁が管理する有価証券報告書等の電子開示システム) |

上場企業の自社サイトに設けられている投資家向けページには、決算資料や有価証券報告書のような企業情報が掲載されています。無料で取得でき、企業の純利益や純資産といった財務状況も確認できます。

また、日本取引所グループのホームページやEDINETでは、知りたい銘柄を検索すれば、有価証券報告書といった情報を得ることができます。

以上のようなWebページに掲載されている企業実績を検索し、その企業の株価が「割高」であるか、「割安」であるかということを判断することができます。

*有価証券報告書(有報)とは、会社概要や組織運営の状況、さらに企業成績などが記載された「会社の年次報告書」で、上場企業には提出の義務がある公的文書です。

PERとは

PERとは、Price Earnings Ratioの頭文字をとった言葉で、日本語でいえば株価収益率です。実際の株価と企業の収益力を比較することにより、株価の割安・割高を判断します。現在の株価と1株当たりの当期純利益をもとに算出します。

当期純利益とは、一会計期間(大体は1年間)に会社が得た全収益より、税金や経費といった費用を差し引いた値です。企業の正しい利益が分かります。計算に用いられるEPS(Earnings per Share)とは1株あたりの当期純利益のことを言います。

EPSは下記の数式により算出できます。

| EPS=当期純利益÷発行済みの株式数 |

分母の発行済みの株式数は、厳密にいうと期中の平均です。ただし、厳密な平均値を出すには計算が複雑になるため、通常は期首期末の平均値をとる、もしくは期末で発行済み株式発行数を採用します。

PERはこのEPSを使用して、下記のように計算します。

| PER(株価収益率)=株価÷EPS(一株当たり純利益) |

しかし、このような計算をしなくても、yahoo!ファイナンスや決算資料、有価証券報告書でPERを確認できます。

PERの意味するところ

PERは、「現在の株価が、1株当たりの純利益に対して何倍なのか」を示します。一般的にPERの値が低ければ現在の株価は割安、高ければ割高と判断されます。

PERの特徴として、今後成長が見込まれる企業は、成長性が株価に織り込まれていてPERが高くなります。理由は、投資家により注目され買い注文が増えるためです。このような企業の株式をグロース株と言います。しかし、PERが高い状態は、今後の成長を加味しているため変動が大きく、従ってリスクも高いといわれています。上昇時や下落時において、値動きの幅が大きくなります。逆に成熟産業は、安定しているためPERも低くなりがちです。PERが低いとリスクも低いとされています。

しかし、PERのみで企業価値を判断するのは早計です。同業他社の水準比較や企業の将来性、株価チャートの推移といった様々な情報を活用し、多方面から判断することが大切です。1つのバリュエーションだけでなく、様々な投資情報および関連ニュースに着目して、今後成長性のある銘柄を選んでいきましょう。

PERに関する事実

PERに関する事実として、下記があります。

| ・東証一部上場企業の場合、2012年~2020年間でPERは10倍~20倍、平均して15倍で推移している ・業種ごとに大幅なばらつきがある |

業種ごとのばらつきを具体的に見ましょう。

日本取引所グループがまとめた「2020年12月時点における東証一部上場企業の業種別単純平均PER」によると、鉱業では7.7倍、輸送用機器産業では130倍と業種によって大きな差があります。これは単純に期待値の差です。成長を期待できる業種は株価が上がり、成熟産業は期待値が低い分株価も低く推移します。PERを見るときは、同業他社との数値の差に着目することが大切です。

また、注意として各サイトページに載っているPER情報は実績ではなく会社予想PERであることが多いです。その企業が信頼できる会社予想を提示できているか過去の情報を確認しておきましょう。

PERのメリット

PERのメリットは大きく3つあります。

| ・計算しやすい ・自分で計算しなくても、決算資料や証券会社のホームページで簡単に手に入る ・PERが平均の15倍を下回れば割安、高ければ割高と理解しやすい |

投資初心者にとって、理解しやすく入手しやすいPERは心強い存在です。

PERのデメリット

PERのデメリットには、下記があります。

| ・会社の利益が赤字だと、EPS(純利益)がマイナスになるため計算式を使うことができない ・業種によって大幅な差があり、絶対的な基準がない ・現時点での利益で計算するため、成長性が加味されていない ・会計上の利益は、企業の資金繰りを必ずしも反映しない |

4つ目の「会計上の利益は、企業の資金繰りを必ずしも反映しない」というのは、帳簿上の利益とは「その年に企業が得た現金」を意味するわけではない、ということです。

例えば、企業間の商売では「掛け取引」といって売買代金をすぐ支払わない取引が少なくありません。ある商品を売ったとき、その場でではなく数ヶ月後などにその代金をもらうといったものです。

しかし、会計のルール上、そのような場合も商品を売った時点で利益として計上します。そのため、当期純利益の大きい企業でも実は現金の保有が少ない、といった場合があります。最悪のケースとして、会計上は黒字なのに資金運用に失敗し借金を返せず倒産してしまう「黒字倒産」もあり得るのです。

そのため「会計上の数字」を絶対に信用できるとは言い切れず、割安・割高の基準として用いるのにも注意が必要、ということになります。

株式投資の判断基準に多用されているPERについては、上記のようなデメリットを考慮して多角的に企業価値を判断することが大切です。

\ 楽天証券の口座開設はこちら /

PBRとは

PBRとは、Price Book Ratioの頭文字をとった言葉で、日本語でいえば株価純資産倍率です。実際の株価と企業の純資産を比較することにより、株価の割安・割高を判断します。

現在の株価と1株当たりの純資産額をもとに算出します。純資産とは、BPS(Book value Per Share)と呼ばれます。純資産とは、企業が保持している資産から借入金等の負債を差し引いた値です。企業の安定性を判断する基準として使用されています。BPSは下記の数式により算出できます。

| BPS(一株あたり純資産)=純資産÷発行済みの株式数 |

発行済みの株式数は、前述したPERと同様に、期中の平均の値をとります。ただし計算が複雑になるため、期首期末の平均値か、期末の値を採用するといった簡易の方法があります。 また、純資産も厳密には期中の平均を取らなければいけません。ただし、こちらも簡易的に期末の数字を採用して構いません。

PBRはこのBPSを使用して、下記のように計算します。

| PBR(株価純資産倍率)=株価÷BPS(一株あたり純資産) |

しかし、PBRも前述のPERと同様に、yahoo!ファイナンスや決算資料、有価証券報告書で簡単に確認できます。

PBRの意味するところ

PBRが表す数値は、企業の価値です。PBRが1倍であれば、株価が企業価値と同等だと判断されます。基本的にPBRが1倍を下回れば、企業の資産価値より株価が割安だと判断できます。PBRが1倍を上回れば、資産価値に比べ株価が割高といえるでしょう。

ただし、PBRが1倍未満だからといって、すぐに割安だと判断するのは早計です。その企業が今後赤字になる可能性が高い場合もあります。また、会計上表れない損失を抱えているかもしれません。赤字が続く企業の場合、割安で購入してもその後株価が一向に上昇しないという事も有り得るため、直近の財務状況についても一通り確認しましょう。

投資の場面では、数値として表れない実情によって損失するリスクがあることも踏まえ、PBRの値だけではなく多方面からの判断が大切です。

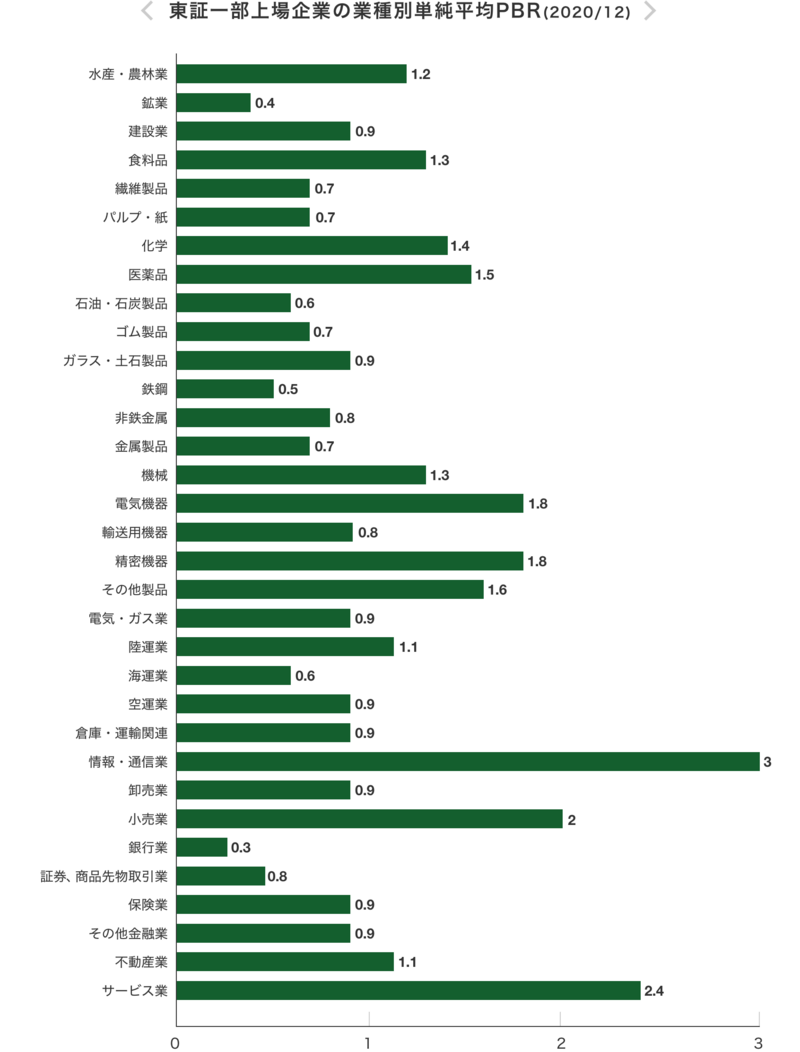

PBRに関する事実

PBRに関する事実として、下記があります。

| ・PERと同じく、業界ごとにばらつきがある ・創業後間もない企業では、高い傾向にある |

業種ごとのばらつきを具体的に見ましょう。日本取引所グループがまとめた「2020年12月時点における東証一部上場企業の業種別単純平均PBR」によると、情報・通信業では3.0倍、銀行業では0.3倍と業種によって大きな差があります。PBRも割安株と決定するためには同業他社との数値の差に着目することが必要です。

また、創設されたばかりの企業だと、初期費用の多さからPBRが高くなる傾向にあります。

PBRのメリット

PBRのメリットは大きく4つあります。

| ・計算しやすい ・入手しやすい ・1倍未満だと割安、1倍以上だと割高と理解しやすい。 |

上記3点はPERと同様です。しかし、PBRには利益がマイナスでも計算できるというPERにはないメリットがあります。

また、PERとの違いは、PERは株価と一株当たりの純利益を比べるのに対して、PBRは株価と一株当たりの純資産を比べます。純利益と純資産は言葉が似ていますが、純利益は毎年発生した企業全体の利益から必要経費を引いたフローの値、純資産は企業の資産から負債を引いたストックの値になります。

つまり、PERの方が企業の1年の利益に注目した短期的な値で、PBRの方がこれまでの財務状況をくみした長期的な値と言えます。PERとPBRはそれぞれ解釈が異なるため注意しましょう。

PBRのデメリット

PBRのデメリットには下記があります。

| ・PBRが1倍を下回っていても割安といえない場合がある ・PBRを求めるときに用いる「純資産」の計算方法が、webページによって異なる ・帳簿上の純資産が、企業の経営状態を完璧に反映するわけではない |

PBRは分かりやすい反面、数字をそのまま鵜呑みにすると危険です。過去の業績や四季報を確認して、その数字が正しいかどうかを明確にすることが大切です。

配当利回りとは

配当利回りとは、株価に対する年間配当金額の割合です。配当とは、会社が株主に対して実施する剰余金の分配を指します。株主が受け取る剰余金を、配当金といいます。

配当利回りは、株価の割安・割高を判断する指標ではなく、株主に還元される度合いを量る指標です。インカムゲインである配当金を重要視する投資家にとって、必要な指標です。

配当利回りは銀行に預ける普通預金の利率を上回ることが多く、投資尺度の1つとして注目されています。配当利回りを算出する計算式は下記です。

| 配当利回り=1株当たりの年間配当金÷株価×100 |

※インカムゲイン…運用益。売却益を指すキャピタルゲインと異なり、運用中に受け取ることができる利益

配当金を重視する投資家向けの指標

配当利回りは、配当金を重視する投資家向けの指標です。配当金は企業の業績や財務状況に即して支払われることから、配当利回りは常に変動します。また、配当利回りは会社の業績を反映しているため、企業価値を判断する基準にもなります。

ただし、配当が少ないからといって必ずしも業績が悪いとはいえません。配当に回す剰余金を、新しい工場や設備といった将来への成長に回している可能性があります。また、経営方針や財政状態から配当金を設定していない企業もあります。配当金の有無は、企業のホームページ等を参考にしてください。

配当利回りのメリット

配当利回りのメリットは下記です。

| ・計算しやすい ・理解しやすい |

配当利回りは、「1株あたりの配当額÷株価」で算出できるため、初心者にも分かりやすく判断基準として使いやすいというメリットがあります。

配当利回りのデメリット

配当利回りのデメリットは下記です。

| ・同業他社との比較が必須 ・必ずしも高配当株が優良銘柄とは限らない ・配当金の増減を正確に予測できない |

表面上に表れる配当利回りのみでは、企業価値を判断できません。過去の実績や今までの配当金をしっかり確認することが大切です。データの取得や銘柄分析をしたうえで、投資対象として魅力的かどうか考えましょう。

指標の使い方に注意

株式投資の銘柄選びにおいて重要な指標として、PER、PBR、配当利回りをそれぞれ解説しました。3つの指標は計算式が簡単なため、簡単に数値を導きだすことができます。また、yahoo!ファイナンス等の外部サイトを参考にして、すぐに調べることもできます。

しかし、指標の使い方にはコツがあり、間違えて使用すると正しく株価を分析できません。

下記で指標の使い方を詳しく説明します。

それぞれ利用の目的を明確に

指標を利用する際は、目的を明確にしましょう。

例えば、気になる企業の利益と株価のバランスを知りたい場合は、PERの値を確認します。配当金と株価の関係を知りたければ、配当利回りをチェックしましょう。指標は、どのような目的で利用するかを明確にすることが大切です。

また、最終的に銘柄を購入する際は、1つの指標のみに頼らずに、常に複数の指標を用いて総合的に判断することが大切です。

投資スタイルに整合的か?

自身が目指す投資スタイルも指標選びの重要な要素です。自分の投資スタイルにあった指標を使いましょう。

例えば、インカムゲインを狙う場合は、配当利回りの確認が必須です。しかし、株を売却した際に発生する売却益(キャピタルゲイン)を重要視する場合は、PERとPBRをより深く分析し現在の株価の妥当性を判断しましょう。

まとめ

株式投資の銘柄選びにおいて、広く利用されている指標3つを紹介しました。

PERとPBRは、株価の割安・割高を判断できます。配当利回りは、株価に対して年間受け取ることができる配当金の割合から、株主への還元率を知ることができます。3つの指標は、銘柄購入における重要な判断指標です。

ただし、指標を読むだけでは限界があります。なぜなら指標が導き出す数値は、過去の実績であり将来約束されたものではないためです。市場で流行っているテーマ株関連に投資する等の方法も考えられます。

株式投資において重要な点は、あくまでも将来獲得する利益です。企業や業界の将来性を見極めるためには、指標分析だけではなく日頃から金利変動等の経済ニュース、業界や企業の動向に注目しておくとよいでしょう。

\ 楽天証券の口座開設はこちら /

%20(1).png)

-min.png)