株式投資のメリットとは?

株式投資には、利益面と取引面に関するメリットがあります。そのなかでも利益面には3つの種類があり、それぞれ内容が異なります。

株式投資の利益面でのメリット

株式投資の利益面のメリットとしては「値上がり益」「配当金」「株主優待」の3つがあります。この3つの中で最大のメリットは、株式を購入したときより株価が上がった際に売ることによって得られる利益である、値上がり益です。株価の安いときに株を買い、株価が高くなったときに株を売ることで、値上がり益を得ることができます。

しかし、株式投資におけるメリットはそれだけではありません。株式を購入するということは、同時に企業の株主になるということです。株主には、その企業の株式を所有している限り、配当金や株主優待、株主総会で投票を行う議決権などさまざまな権利が与えられます。下記では利益に繋がる3つのメリットを詳しく解説します。

| ・株式投資のメリット:値上がり益 ・株式投資のメリット:配当金 ・株式投資のメリット:株主優待 |

「値上がり益」値上がりで利益が狙える(キャピタルゲイン)

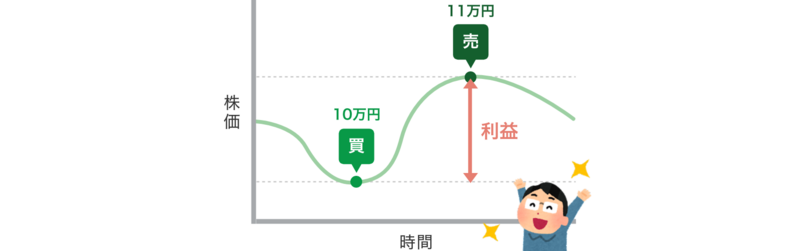

値上がり益はキャピタルゲインと呼ばれ「株を安く購入して高値で売却する」ことによって生じる利益です。企業の業績が上がると、それに合わせて株価も上がります。購入時より株価が上がっているときに株を売却すると「(株を売却した金額)-(株を購入した金額)=(利益)」の計算式が成り立ちます。

たとえば、購入した時は10万円だった株の価格が時間を経て上昇して11万円になり、そのときに売却すると利益は1万円になります。計算式は以下の通りです。

| 11万円(売却時の価格)-10万円(購入時の価格)=1万円(利益) |

株の価格は常時変動しているため、もっと価格が上昇する可能性もあれば、反対に価格が下落する可能性もあります。価格における変動の波を見極め、購入時より価格が高いときに売却することで、その差額によってより多くの利益を得ることができます。

「配当金」企業の利益の一部が還元される(インカムゲイン)

配当金(株主配当金)はインカムゲイン(継続的な収益)と呼ばれるもので、企業が利益を上げた際に株主へ還元される利益です。配当金は、企業が決算を行い利益が確定したあとに、年に1回~2回ほど1株あたりいくらか計算し分配されます。

どれほどの株を所持しているかによって受け取ることができる配当金は変動します。企業によっては配当金がない場合もあることや、その時点における企業の業績によって配当金が増える場合や減る場合、もしくはない場合もあることを注意点として覚えておいてください。

受け取ることができる配当金の金額については「決算短信」に記載されているケースが多く、たいていは予測可能です。決算短信とは、企業の業績に関する予想や進捗などが記載されたもので「適時開示情報閲覧サービス」で発表されるほか、企業のホームページ上でも発表されます。

「株主優待」企業からサービスや品物が受け取れる

株主優待は自社で取り扱っている品物やサービスなどを、一定数以上株式を保有している株主に提供する制度です。優待内容は、株を保有している期間や保有している数によって異なることもあります。株主優待を受けることができる条件は、保有している株の数が企業の指定した基準以上であることと、その株式を発行している会社が定めた権利確定日までに株式を保有していることです。

また、株主優待は企業が任意で導入できる制度のため、企業によっては株主優待がないことがあります。さらに、株主優待の内容についても各企業で異なり、自社の商品や買い物をする際の割引、金券などさまざまです。魅力ある株主優待を提供している企業に投資するのも方法の1つとなります。事前に調べておきましょう。

2022年における株主優待の例として、味の素(株)が1500円相当の味の素グループ商品の詰め合わせセットを提供することや、アトム(株)が2000円相当の優待ポイントを提供するなどが挙げられます。

株式投資の取引面でのメリット

株式投資には、利益面だけではなく取引面に関してもメリットがあります。下記で詳しく解説します。

情報収集がしやすい

株価は、世の中の動きに合わせて日々変動しています。そのため、株式投資では可能な限り早く情報を取り入れる必要があります。

最近では、WebサイトやSNSといったさまざまな媒体で情報が共有されており、株式投資の情報収集が比較的簡単になりました。とくに、オンラインでは多くの情報を取り入れることが可能で、数々の情報から自分が必要な情報を収集し、株式投資に有効活用することができます。

しかし、情報収集がしやすいとはいえ、収集した情報をいかに扱い、決断に落とし込むかは自分の力で行う必要があります。考えなしに情報を鵜呑みにするようなことはしない方がいいと思います。

| 【関連記事】株取引で情報収集は必要?上達するためには何を見ればいい?オンラインの情報源も紹介! |

分散投資がしやすい

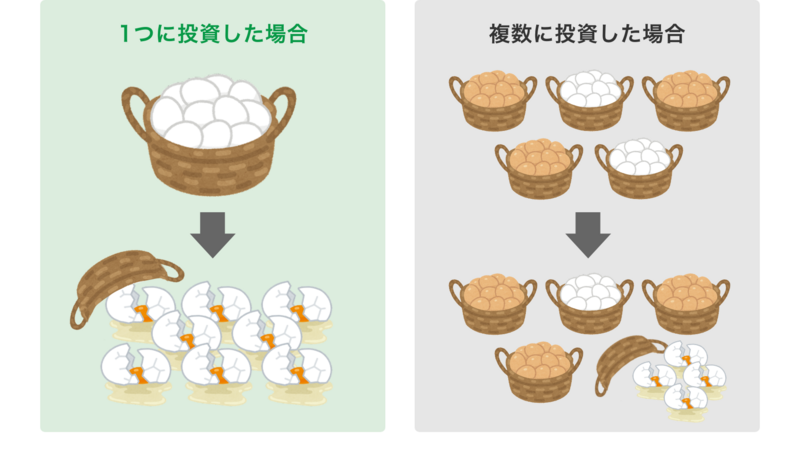

株には東京証券取引所に上場している企業の数3,849社(2022/10/31現在)と多くの銘柄があるため、いくつかの資産に分散して投資できます。これは大きなメリットで、分散投資することでリスクを減らすことにもつながります。

たとえば、不動産投資だと、特定の物件へ集中的に投資することも多くなります。そのようなケースでは、投資先に何らかの問題が発生した際に、大きな影響を受けることにもなりかねません。

しかし、株式投資ならば複数に分散しておくことで、どれか1つの資産に問題が発生した場合でもリスクは最小限で済みます。多くの銘柄から投資先を選択できる株式投資は、分散投資におすすめの投資方法です。

株式投資のデメリットとは?

株式投資は預金ではなく投資です。そのため、ほかの投資と同じように、株式投資にもメリットだけではなくデメリットもあります。どのようなデメリットがあるのかを下記で解説します。

株式投資にはリスクが伴う

株式投資には、主に3つのリスクが伴います。物事には何らかのリスクが伴うことが多いですが、株式投資におけるリスクとは、費用面での損失を表します。株式投資は預金や貯金とは違うため、元本の保証がありません。株の価格が下がると損失が発生する可能性や、価値が全くなくなる可能性もあります。

株式投資において大きな痛手とならないためにも、リスクについて認識しておきましょう。

| ・株価が下がるリスク ・希望価格で売却できないリスク ・投資した企業が経営破綻するリスク |

株価が下がるリスク(価格変動リスク)

証券取引所で売買されている株は、主に4つの要因によって価格が上下動します。

4つの要因は、

|

になります。

これらの要因によって株価が変動する減少を価格変動リスクと言い、価格が上がった場合は利益になりますが、反対に下がった場合は損失となる可能性が高まります。株式投資をする上では、これらの要因に注意し、ニュースやSNSなどにアンテナを張り巡らせる必要があります。そのような知識を習得しても予測不可能な株価の動きをする場合も十分にあります。このように、株式投資には株価が変動するという特徴から損失を招くリスクがあります。

希望価格で売却できないリスク (流動性リスク)

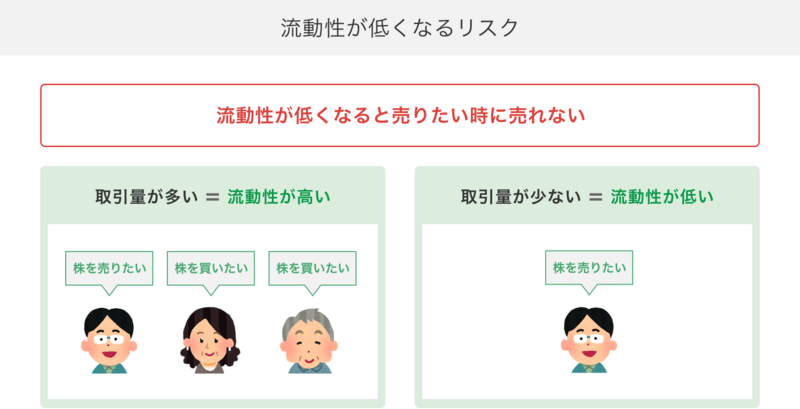

株の売買は、株を売却したいと考えたときに買い手がいた場合に、初めて成立するものです。買い手がいなければ売却できないことはもちろんですが、買い手がいても希望価格より安い価格を提示されて結局売却できないケースも多く存在します。このような状況になることを流動性リスクといいます。

株の取引量が多ければ流動性も高まりますが、取引量が少なければ流動性は低くなります。流動性が低いと、株を売却できるまでに時間がかかったり、売却できても予想外に安い価格で売却しなければならなかったりするというリスクがあります。

投資した企業が経営破綻するリスク(信用リスク)

企業側が利息や元本などを決められた条件で支払うことができなくなることを債務不履行と言い、このような状況になる可能性を信用リスクといいます。

信用リスクが高まると、保有している株の価値が大きく下がることが多いです。また、投資した企業が経営破綻してしまうと株式の価値がゼロになる可能性があります。

不祥事や不渡りなどが原因の経営破綻は、どのような企業にも起こりうることです。投資する際は、そのようなリスクがあることも覚えておき、企業の業績が好調であるかどうかを把握しておく必要があります。

\ 楽天証券の口座開設はこちら /

投資スタイルの違いによるメリットとデメリット

投資スタイルとは、株の運用にあたって基本となる投資の手法や考え方です。投資スタイルには、長期投資や短期投資など、さまざまなスタイルがあります。

株を購入する際に決めた投資スタイルを継続することは、投資スタイルの選び方と同じくらい重要です。購入する株数によって投資スタイルを変えることも可能です。

それぞれの投資スタイルには、メリットもあればデメリットもあります。それぞれの投資スタイルの特徴を踏まえた上で、どの投資スタイルにするか考えるとよいでしょう。

短期投資にはどんなメリットやデメリットがある?

短期投資とは、タイミングを見計らいながら株の売買を繰り返し、利益を上げていく投資方法です。短期投資の例として1日で取引を完了するデイトレードが挙げられます。短期投資には、短い期間で取引が終わることによるメリットとデメリットがあります。どのようなメリットやデメリットがあるのかを以下でまとめます。

メリット:短い期間で損益が確定する

短期投資では、自分のもつ売却水準まで株価が上がったら売却し、損切り水準まで株価が下落したら売却する、という流れを繰り返します。そうすることで、効率よく資金を回転させて利益を上げることができます。

メリット:投資から一時的に離れやすい

投資に携わっていると、株等の金融商品を保有している状態に疲れてしまうこともあるでしょう。投資から離れたくなるかもしれません。そのような場合でも、運用期間が短い短期投資であれば、保有株を売却することで投資から距離を置くことが可能です。

1度離れてからも、投資を再開したいと思ったときはすぐに再開できます。短期投資は、長期投資と比べると状況に応じて投資を始めたり、辞めたりすることがより気軽にできます。

デメリット:売買手数料がかさむ

短期投資の場合、短期間で株の売買を繰り返すため、その分手数料がかかります。取引する金額が大きくなると手数料も高くなり、利益の減少につながることもあります。

なお、証券会社によっては、1日に取引する金額が一定であれば手数料がかからない場合もあります。また、手数料無料型取引アプリのSTREAMを利用することも可能です。

デメリット:利益は大きくない

短期投資は何度も繰り返し株の売買をして、小刻みに利益を獲得する投資方法です。そのため、1度の取引では大きな利益を期待することが困難です。

長期投資と比べると、一回の取引で獲得できる利益面に関してはどうしても少なくなってしまいます。

長期投資にはどんなメリットやデメリットがある?

長期投資は、短期的な株価の動きに左右されることなく、長期的な企業の成長を見据えて投資する方法です。長期的に株を保有することで、将来的に大きな利益を手に入れることが目的ですが、長期投資にもメリットとデメリットの両方があります。

メリット:複利効果を得やすい

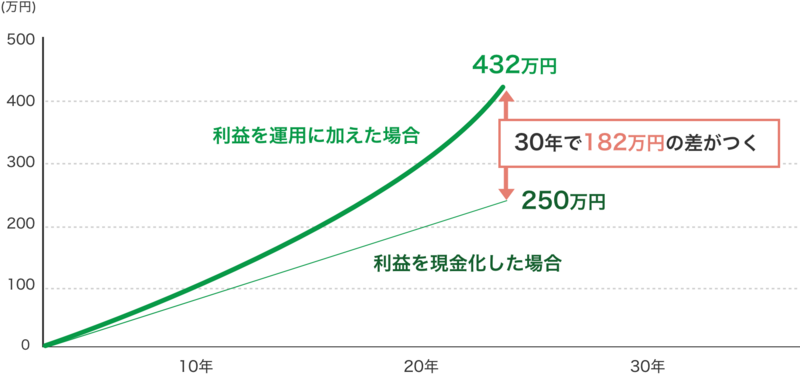

長期的に株式投資を続けると、複利効果も現れてきます。複利とは、投資で得た利益を引き出さず、そのまま今後の投資に利用することです。それによって「利益が利益を生む」効果が複利効果です。

図は、毎年5%の利益が生じることを前提として、30年間100万円を運用したケースを例にしています。1年ごとに得た利益を現金化した場合と、翌年の運用資金として利用した場合での差を表したものです。

年数が経つごとに差が開いていき、30年経つと182万円もの差となりました。得た利益を現金化する際は税金が発生するため、実際はこれ以上に差が開くことになります。

メリット:短期的な株価の動きに左右されない

投資期間が長い長期投資の場合、短期間での株価の上昇や下落に左右されない点が特徴です。保有している株の価格が下がったり、損が発生したりしても問題ありません。

そのため、投資初心者や、普段は仕事で忙しいサラリーマンも気軽に取り組むことができます。とはいえ、リーマンショックやコロナウイルス、戦争などの特殊な情勢になった場合は注意が必要です。

デメリット:利益が確定するまでに時間がかかる

企業の状況を長期的に見て利益を求める方法が長期投資です。株式投資に関して長期投資をする場合、投資先の企業が成長してから利益が発生することになります。

そのため、実際に利益が確定するまでに時間がかかります。その期間、運用にお金や時間がかかり、失敗した場合のリスクも大きくなるでしょう。

グロース投資にはどんなメリットやデメリットがある?

グロース投資とは、利益率や企業成長性が市場の平均と比べて高い銘柄に投資することです。つまり、成長している途中や、利益が伸びている途中の企業の株主となるということでもあります。

グロース投資におけるメリットやデメリットには、どのようなものがあるのかを以下にまとめます。

メリット:大きな値上がりが期待できる

グロース投資では、株価の大きな値上がりすなわちキャピタルゲインを期待できることが最大のメリットです。グロース投資の対象となる株は成長株と呼ばれ、利益や売上に関する成長性が高いために、株価も大きく上昇することが期待できます。

企業の決算状況が良好だったり市場全体がリスク志向だったりする場合、短期間で利益を獲得できる場合もあります。

デメリット:無配当または配当が低い

成長を重視している企業は、利益が出ても配当金を還元しない場合も多くあります。また、売上拡大のために利益を設備への投資に回す方針を取っている企業の場合は、配当があっても低かったり、そもそも配当がなかったりすることもあります。

そのため、配当金を目的として投資する方は、グロース投資以外の選択肢で投資するのがおすすめです。

デメリット:株価が大幅に下がる可能性がある

成長株は、企業の将来的な業績を見越して価格がついている場合があります。そのため、現在の業績から考えたときに、価格が高く設定されているケースもあります。

その場合、何かきっかけがあったときに急に株価が下落する可能性があるの周囲が必要です。

バリュー投資にはどんなメリットやデメリットがある?

バリュー投資とは、企業や市場の価値に対して株価が低い株式に投資する方法です。バリュー投資の対象となる株は割安株と呼ばれ、企業の資産や利益などに対して、企業が本来されるべき評価を受けていない状態です。

そのような株に投資するバリュー投資のメリットやデメリットを下記で見ていきます。

メリット:高値掴みの可能性が低い

高値掴みとは相場の高いときに株を購入してしまい、そのあとに株価が急に下落している状態です。バリュー投資の場合は株価が割安の状態で放置されている株が対象のため、価格の急な下落はありません。

メリット:配当金が期待できる

バリュー株(割安株)には成熟している企業が多いため、株価が大幅に上昇することはほとんどありません。しかしその分、配当金は安定している傾向があります。

なかには50%超えの配当性向が目標だったり、累進配当方針を掲げていたりする企業もあります。累進配当方針とは、減配はしないまま利益の成長に合わせて増配する方針です。日本の企業では、この方針はあまり採用されていません。

デメリット:銘柄の見極めが難しい

企業の価値よりも株価が割安になっているときがチャンスのバリュー投資ですが、企業の本来の価値を見極めることは非常に困難です。株式投資について熟知していることが前提のほか、手間や時間もかかるでしょう。

また、割安だからと言って必ず買うべきというわけではありません。とくに、業績が悪くて将来的に向上の期待はできない企業も含まれています。そのような株を購入すると、何年も株価が上昇しない可能性があるため気を付けなければなりません。

まとめ

今回は株式投資におけるメリットやデメリットについてまとめました。株式投資には、さまざまな面でメリットやデメリットがあります。株式投資は情報収集がしやすく、本業があっても空き時間に運用できる方法もあります。投資にはリスクもありますが、大きな利益を上げる可能性も大いにある資産運用です。メリットだけでなくデメリットについてもしっかり理解した上で、自分に合った方法を見つけて賢く運用する投資家になりましょう。

\ 楽天証券の口座開設はこちら /