株式を発行する目的は何?

企業は資金調達のために株式を発行します。そもそも株式とは、その企業の株を購入してくれた投資家に対して発行する証書です。

投資家が株を購入することで企業にお金が入ります。そのお金は、企業の事業拡大や商品開発など、会社の運営費として使われます。

また、投資家は株を保有することで、その企業に利益が出た際の配当金や、企業のサービスを利用するなどの株主優待を受けることができます。

つまり、株式とは企業と投資家のお互いにメリットがある仕組みなのです。企業が株式を発行する目的について、下記で詳しく解説します。

【この記事もおすすめ】初心者向け!基本的な株の取引方法まとめ

企業が資金調達のために株式を発行する

株式の発行は、企業の資金調達手段のひとつです。他にも企業が運営資金を調達するためには、銀行などの金融機関や、債権を発行して投資家からお金を借りる方法があります。金融機関から融資してもらう場合は、返済期日までに借りた金額に利子をつけて返す必要があり、債権の場合も投資家に借りた金額を返済する義務があります。

しかし、株式の場合は調達した資金を返済する義務がありません。融資と債権はあくまで資金の借入であり、株式は資金を投資してもらうといった違いがあります。

また、融資に関しては保証人や担保を準備する必要がありますが、株式発行には保証人や担保の準備は不要です。

つまり、株式発行は、金融機関からの融資・債権の発行・株式の発行の中でもっとも自由がきき、取り組みやすい資金調達の手段です。

| ・株式の発行による資金調達 ・金融機関からの融資による資金調達 ・債券の発行による資金調達 |

売買の仕組みは?

資金を集めたい会社が株式を発行したあと、どのような流れで投資家のもとで売買されるのでしょうか。また、株式の売買を行う場合、投資家はどこへ行き何を準備すればいいのかを確認します。

なお、株式の売買成立には、公平さを保つために優先順位があります。株式売買をする上で必要な知識となるため、覚えておきましょう。

企業が発行した株式が売買される

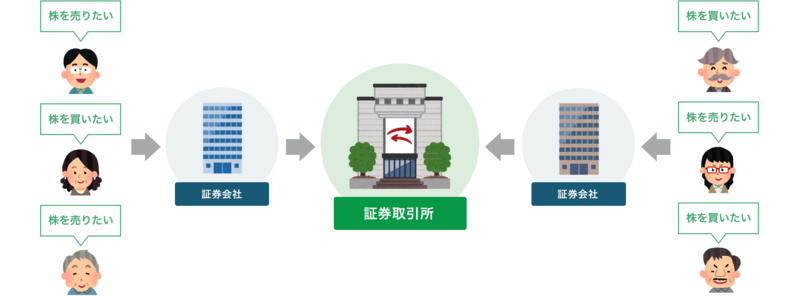

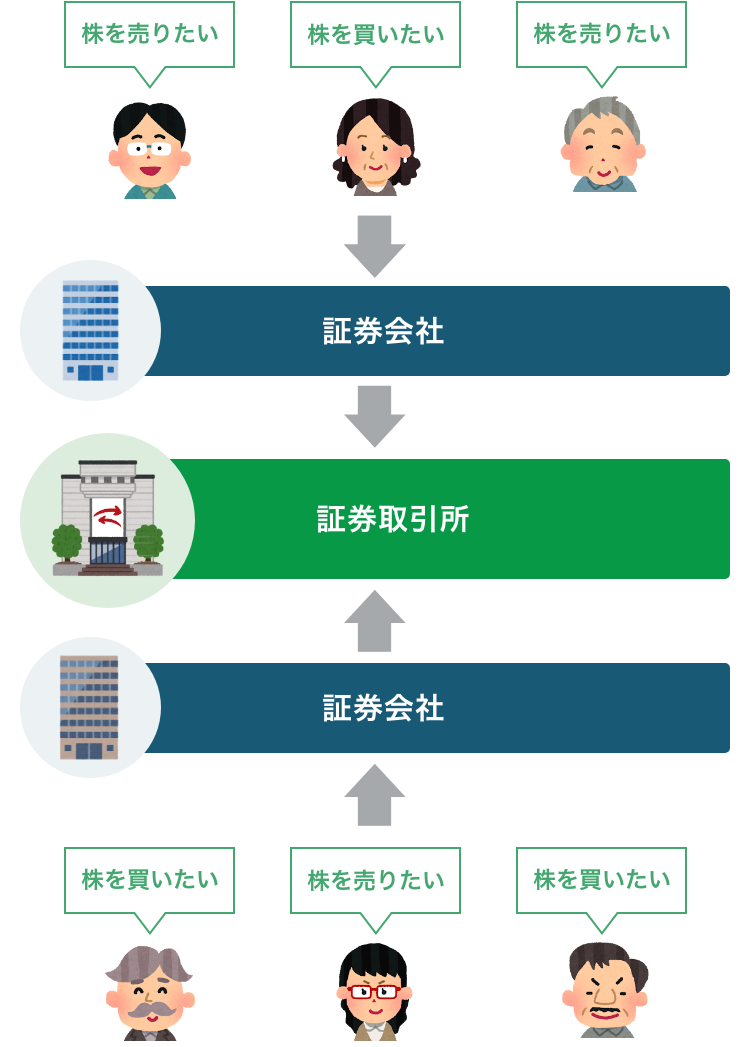

株式売買の仕組みは資金集めのため企業が株式を発行し、その株式を投資家が購入したり売ったりして取引されます。また、企業の資金調達のため発行された株式は、証券取引所にて売買されます。

しかし、投資家は証券取引所に直接行って売買を行うわけではありません。証券取引所での株式の売買には、取引参加者資格が必要です。そのため、資格を有する金融商品取引業者(証券会社)を介する必要があります。

つまり、証券取引所では金融商品取引業者しか売買できません。そのため、投資家は証券会社の口座を作る必要があり、株の売買には必ず証券会社を通す必要があります。

つまり、投資家が株式を売買するためには「証券取引所で上場している企業の株式であること」「証券会社を通して売買すること」という2つの条件で行われる仕組みです。

なお、株式を発行できる企業は、一定の条件を満たした上場している企業に限ります。上場とは、証券取引所で自社の株式を売買できるようになることです。株式売買の許可は、証券取引所によって与えられます。企業は上場することで、株式の売買による資金調達が可能になるだけでなく、知名度の向上や社会的信用につながるといったメリットがあります。

そのため、上場を目指すことが目標のひとつになっています。

| ・株式投資には証券口座が必要 ・株式は証券会社を通じて売買する ・上場は知名度や信用度の向上につながる |

売買注文の優先順位は決まっている

同じ銘柄の株式を売買する場合、証券取引所で定められた優先順位によって売買は成立します。優先順位のルールには「注文価格」と「注文時間」があり、まずは注文価格によって決まります。

次に、同じ銘柄で同じ注文価格の場合に限り、注文時間の優先順位が適用される仕組みです。それぞれのルールを具体的に確認します。

注文した価格で優先順位が決まる

株式を買う場合と売る場合で、価格優先の原則は変わります。買い注文では低い価格よりも高い価格が優先され、売り注文では高い価格よりも安い価格が優先されます。

たとえば、910円の買い注文は、909円の買い注文よりも高いため、優先して売買が成立するというルールです。

同じ値段では注文時間が早い方が優先

同じ銘柄で同じ注文価格の場合、時間優先の原則が適用されます。証券取引所での受付タイミングが早い方が優先されるというルールです。

たとえば、同一銘柄910円の買い注文で、Aさん10時01分、Bさん10時05分の場合、優先して売買が成立する人はAさんです。ただし、同じタイミングの注文は、時間優先の原則が適用されず、株式数の多い方が優先されます。

| 【あわせて読みたい】証券口座、どうやって開設するの?証券口座の種類についても分かりやすく解説! |

\ 楽天証券の口座開設はこちら /

株価が変動する仕組みは?

株価は基本的に、売り手と買い手のバランスで変動します。このバランスにより毎日変動していますが、具体的にはどのような仕組みで変わるのでしょうか。

また、売り手と買い手のバランスはどのような要因で変化するのかを解説します。

買い手と売り手のバランスで変動する

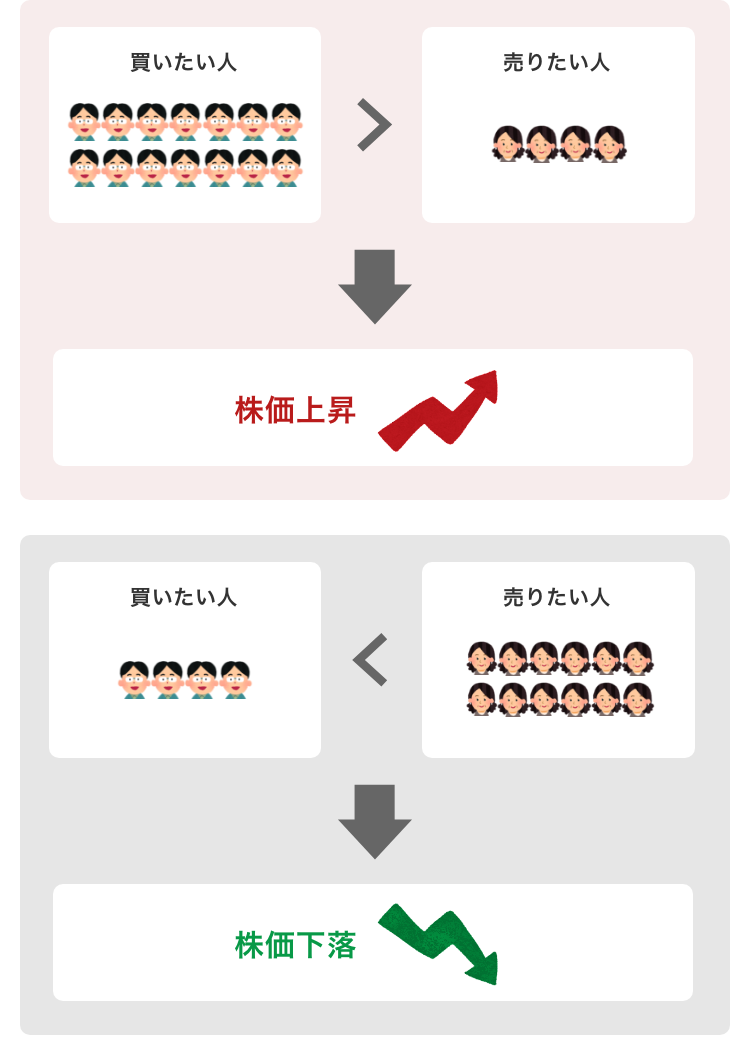

株価の変動は、株を「売りたい人」「買いたい人」それぞれが希望する価格や株式数のバランスによって決定します。これは、世の中の需要と供給のバランスによる、モノの価格が変わる仕組みと同じことです。

長引く雨や台風の影響で野菜が不作になれば、野菜を買いたい人の需要はあるのに、市場に出回る野菜の数が減って野菜は値上がりします。これと同じで、株価の変動も需要と供給のバランスで大きく変わります。

たとえば、売れそうな新製品を発表する企業があるとします。「売れそう=業績がよくなる」と想定されるため、その企業の株式を買いたい人は増えるでしょう。そうなると株価は上がります。

一方で、社員の不祥事や業績不振などによって企業に悪影響があるかもしれないと想定されれば、企業の株式を手放して売りに出す人は増えます。つまり、株価は下がるのです。

このように、株価の変動は、買い手が増えれば株価は上昇し、売り手が増えれば株価は下落するという仕組みです。次に、買い手と売り手のバランスが変わる要因を具体的に確認します。

| ・買い手と売り手のバランスによる株価変動 ・買い手が増えると株価は上昇 ・売り手が増えると株価は下落 |

買い手と売り手のバランスが変わる要因は?

どのような場合に、買い手と売り手のバランスが変わるのでしょうか。株価変動の要因は、大きく分けて以下の4つがあげられます。

| ・個別要因(企業の業績や財務内容など) ・経済的要因(景気動向や金利水準など) ・市場の要因(投資家の動向など) ・その他の要因(政策や自然災害など) |

それぞれ具体的に説明します。

企業の業績や財務内容等の個別要因

株価変動に大きく関わる要因は、企業の業績です。業績とは、会社の売上などの利益のことを指します。

一般的に業績がよければ、株主に配当金がしっかり支払われるため、買い手が増えて株価も上昇します。一方で、業績が悪化すれば売り手が増えるため株価は下がります。

株価が上がった企業は多くの資金を調達でき、新たな設備投資や商品開発などに力を入れることが可能です。そうすれば、さらに業績アップにつながり、好循環を生むでしょう。好業績が続いている企業によっては株主への還元として配当金が出たり、増えたりすることもあります。

また、株式分割によっても売り手と買い手のバランスは変わります。株式分割とは資本金はそのままで、ひとつの株をいくつかに分割することです。

たとえば、1株5,000円の株式を保有しており、1株を5つに分割します。そうすると、1株5,000円だった株が1株1,000円となります。つまり、株単価が低くなるのです。

株単価が安くなれば株売買へのハードルも下がります。ハードルが下がれば、予算の都合上、今まで株式売買に参加できなかった人たちも株式を購入しやすくなるため、売買の動きも増えます。

このようにして、企業における業績の良し悪しは、売り手と買い手のバランス変動につながるのです。

景気動向や金利水準等の経済的要因

好景気で金利が高くなりすぎても株価が下がる場合があります。好景気になると、各々の企業が事業拡大に向けて資金を必要とします。その際、融資などの資金調達の需要が高めるため借りたお金に対する金利も高くなります。そのため、新しい商品の開発をためらう企業も増えるでしょう。そうなると、企業への期待値が下がり、株式の買い手が減り、売り手が増える現象も起こり得るのです。

このように、株価の変動は景気動向や金利水準によって大きく左右されます。

取引規制やルール改定等の市場要因

株式売買におけるルールの改定なども、株価変動に大きくかかわります。リーマンショックや新型コロナショックなど、世界経済に大きなダメージを与える出来事が起きた場合、株価は大幅に大暴落する傾向にあります。

そのようなリスクを避けるため、株式売買では制限値幅というルールがあります。これは、株価が一日に変動できる上限と下限を決めるというルールです。

株価変動の幅を決めることで、株価の大幅な高騰・暴落を避けるのですが、2020年8月に大きなルール変更が行われました。ルール変更に伴って、持ち手の株式を売る人もいれば買う人もいるなど、株主は一斉に動きます。このようなルール変更によっても、売り手と買い手のバランスは変わるのです。

また、投資家の売買動向も株価変動の要因です。投資家には、個人や外国人投資家、証券会社、生命保険会社、銀行などさまざまな参加者が存在します。これだけ多くの投資家がいれば、その動きもさまざまで、それぞれの動向によって株価が変動することがあります。

たとえば、ある証券会社が保有する一部の株式を大量に購入すると、その動きにつられて、同じ株式を購入する他の投資家も出るでしょう。また、外国人投資家は大きな動きをするケースがあり、株価市場に大きな影響をもたらすこともあります。そうなると、株式市場全体が動くというケースも出てくるでしょう。

このようなことが原因で、株式売買における規則変更や、投資家の動きによっても株価変動は左右されます。

政策や自然災害等その他の要因

自然災害や社会情勢、国の政策によっても株価は変動します。社会情勢においては国内に限らず、世界で起こる出来事でも影響します。

リーマンショックがその一例です。アメリカで起きた出来事にもかかわらず、日本だけでなく世界全体で株価の暴落が見られました。

国内の例えでは、例年より猛暑が続くと予想されれば、飲料メーカーの売上向上が期待されます。そうなると飲料メーカーの株式の買い手が増え、株価も上昇します。

また別の例では、地震や豪雨など大きな自然災害が起きた後、世間は防災への関心が高まります。そのため、防災関連の企業は注目され、株価が値上がりするケースもあります。他にも、戦争や首相が変わるなどといった場合も株価は変動しやすくなります。

まとめ

株式は、企業が運営資金調達のために発行するものです。株式を購入した投資家は株主となり、企業のサービスを受けるなどの優待や、好業績による配当金をもらえるというメリットがあります。また、企業側も、株式発行によって集めた資金は返済する必要もなければ、担保や保証人を準備する必要もありません。

株式の売買は、証券取引所で行われ、投資家は取引参加者資格を有する証券会社を通して売買します。

株価変動には、売り手と買い手のバランスが関係し、企業の業績や景気動向、国内だけでなく世界の社会情勢によって大きく変わります。株式投資を始めるのであれば、まずは証券会社での口座を開設し、次に業績が上がりそうな企業を見極め、世界情勢なども意識するようにします。

このように株式投資の流れや仕組みを理解すれば、安心して株式売買を開始できるでしょう。株式投資への知識を深め、将来の資産形成を上手に行っていきましょう。

\ 楽天証券の口座開設はこちら /