生命保険にかかる税金とは?

生命保険で受け取るお金の種類には、万が一亡くなってしまったときに遺族が受け取る死亡保険金や、満期を迎えたときに受け取る満額保険金、解約したり解約されたときに受け取る解約返戻金、年金形式で受け取る年金保険金などがあります。

お金を受け取る際には所得税や贈与税、相続税がかかるのが一般的ですが、どのような契約形態で誰がお金を受け取るかによって税金のかかり方も変わってきます。どのような契約をすればいいのか見ていきましょう。

税金の対象になる保険

税金がかかる対象になるのは、

契約者が亡くなったときに受け取る死亡保険金

満期を迎えたときに受け取る満期保険金

解約したり解約されたときに受け取る解約返戻金

年金形式で毎月ないし毎年受け取る年金保険金

収入保障保険の死亡保険金

などがあります。それぞれ見ていきましょう。

死亡保険金の契約形態における登場人物

死亡保険金の税金は受け取る方が誰かによって変わってきます。

まず、死亡保険金の契約形態における登場人物を整理しておきましょう。

「契約者」とは保険の名義人で、保険料を支払っており保険を解約したときに解約返戻金を受け取る方です。

「被保険者」は保険をかけられている方で、万が一のときに遺族が保険金を受け取ることができます

「保険受取人」は被保険者に万が一のことがあったときに保険金を受け取ることができる方です。

契約者と被保険者は同一人物である場合もあります。

死亡保険金にかかる税金

死亡保険金を受け取ったときの税金。

誰が死亡保険金を受け取ったかによって相続税なのか、所得税なのか贈与税なのか変わってきます。

保険の契約者自身が被保険者になっていて万が一亡くなってしまった場合には、受取人は遺族になります。

受取人が被保険者の法定相続人の場合には相続税の非課税の運用が可能です。

非課税の枠は500万円×法定相続人の人数になり、その金額の枠を超えると相続税が発生します。

保険を契約した契約者が受取人の場合には所得税の対象になります。

例えば、夫が妻の万が一に備えた場合などが該当します。保険料を支払った本人が受け取る場合には所得税の扱いになり、支払った保険料を差し引いて税金を計算する形になります。

契約者と被保険者と保険受取人が異なる場合には贈与税の対象になります。

例えば、夫が妻の万が一に備えて契約して保険金を子どもが受け取る場合などが該当します。

保険料を払った方が亡くなったわけでもなく、払った本人が受け取るわけでもないので、契約者から保険受取人に贈与されたとみなされるからです。

満期保険金・解約返戻金にかかる税金

満期保険金や解約返戻金を受け取った場合にはどのような税金がかかるのでしょうか。

契約者が満期を迎えたり、解約したりして受取人になる場合には所得税の対象になります。

保険料を支払った本人の元に保険料が支払われるので、支払った保険料を差し引いて税金を計算します。

受取人が契約者以外の場合には贈与税の対象になります。

保険料を支払った契約者から保険料を受け取る人に贈与されたとみなされるのです。

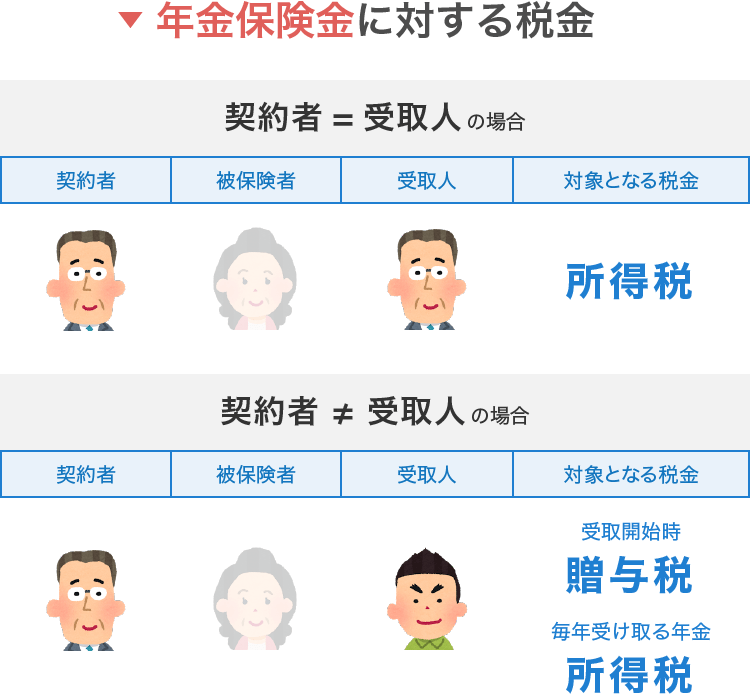

年金保険金にかかる税金

年金保険金を受け取る場合の税金のかかり方を確認していきましょう。

年金保険は60歳や65歳以上になったら10年や15年など期間を区切ったり、一生涯にわたって保険金を受けとれる保険です。

契約者と保険受取人が同じ場合には所得税がかかります。

自分で保険料を支払い、自身で保険金を受け取るので所得税の課税対象なのです。

年金は継続的に受け取るので、どの所得に分類できない雑所得という項目になります。

契約者と受取人が異なる場合、受け取り開始時には贈与税で毎年受け取る年金には所得税がかかります。

契約者が支払った保険料を元にした保険金なので、受取人には初年度には贈与として扱われます。

年金を受け取る権利に対して贈与税がかかります。2年目以降は年金とみなして所得税がかかります。

収入保障保険の死亡保険金にかかる税金

収入保障保険の死亡保険金を受け取る場合の税金についても確認しましょう。

契約者と被保険者が同じ場合には、保険受取人は遺族になります。

遺族が契約者の法定相続人であれば受け取り開始時には相続税がかかり毎年受け取る年金には所得税がかかります。

初年度の保険金受取の時には相続税の対象になり、2年目以降は年金とみなされて所得税の対象になります。

相続人が保険金を受け取る際に相続勢の非課税枠が500万円×法定相続人の人数があるのは、死亡保険金を一括で受け取る場合と変わりません。

契約者と受取人が同じ場合には年金を受け取る権利はそのままのため、死亡保険金は年金とみなされて所得税がかかります。

契約者と被保険者、受取人が違う場合には、受け取りの開始時には贈与税がかかり、毎年受け取る年金は所得税がかかります。

例えば、妻が夫の万が一に備えて夫を被保険者にして収入保障保険に加入して、子どもが受取人の場合には、初年度には贈与税がかかり毎年受け取る際には所得税という扱いになるのです。

\ お金・保険のことならマネードクターへ /

保険にかかる税金の計算方法

保険金にかかる税金には相続税、所得税、贈与税などがあります。

それぞれの税金の計算方法について確認していきましょう。

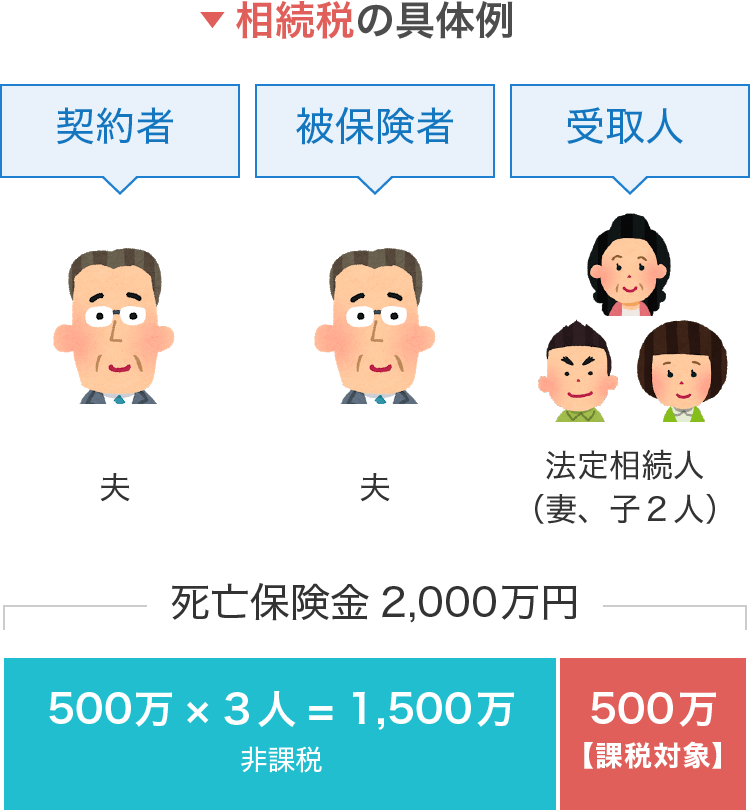

相続税の計算方法

相続税は、保険契約者と被保険者が同じで、受取人が被保険者の法定相続人だった場合等にかかります。

生命保険の非課税限度枠が500万円×法定相続人の人数として設定されており、この枠の範囲であれば相続税はかかりません。

例えば、法定相続人が妻と子ども2人の3名で、保険受取人に指定されいるなかで2000万円の死亡保険金がかけられていた場合には、500万円×3人なので1500万円は非課税になり、500万円に対して相続税がかかります。

ただし、相続税にも3000万円+600万×法定相続人の人数で基礎控除があります。

保険金だけでなく不動産や株、現金資産などを含めた相続財産から基礎控除を引いた金額に対して税金がかかります。相続税には配偶者の控除もあり、配偶者は1億6000万円まであれば課税されません。

生命保険の非課税限度枠だけでなく、配偶者控除のメリットなどを利用しながら考えるとよいでしょう。

所得税の計算方法

所得税がかかる場合を考えていきましょう。所得税には一時所得と雑所得という考え方があります。

それぞれのケースについて説明していきます。

一時所得

一時所得とは国税庁によると「営利を目的とする継続的行為から生じた所得以外のもので、労働や資産の譲渡(売却)による対価としての性格がない一時的な所得」とされています。

懸賞や福引の賞金品や競馬や競輪の払戻金、生命保険の一時金が該当します。

一時所得は「総収入金額-収入を得るために支出した金額-特別控除額50万円」で計算します。

しかし、この金額すべてが一時所得の課税対象になるのではなく、この2分の1に対して課税されます。

保険の受け取りに当てはめた場合には、保険金の課税対象額は「(受け取った保険金-実際に払った保険料-50万円)×2分の1」で計算ができます。

受け取った保険金が50万円以下の場合や、受け取った保険金よりも支払った保険料が多かった場合、受け取った保険金が支払った保険金よりも多いけれど、50万円以内の場合には非課税になります。

ただし、このシミュレーションは所得が保険金だけで考えた場合です。

所得税にはすべての方が対象になる基礎控除があり、基礎控除を踏まえると受け取った保険金額と保険料の差額が126万円以内ならば税金はかかりません。

雑所得

雑所得とは国税庁によると「他のどの所得にも分類できない所得」とされています。

所得税には給与所得や不動産所得、配当所得などさまざまな項目があります。公的年金や年金形式で受取る生命保険金、作家以外の方が受け取る原稿料や印税、講演料などが雑所得にあたります。

一時所得とは違い、毎年年金形式で定期的に受け取る保険金は雑所得に該当すると覚えておきましょう。

雑所得は「一年間の総収入金額-必要経費」で計算されます。

総収入は1年間に受け取った年金、必要経費は支払った保険料が該当します。

受け取る保険料よりも支払った保険料が多い場合やほかに所得がなく雑所得で得た金額が基礎控除の38万円以内の場合には非課税になります。

他の所得状況も確認をして雑所得の所得税がかかるかは確認しましょう。そして、所得税がかかる場合には、翌年からは住んでいる自治体の住民税が課される点には留意しておきましょう。

贈与税

贈与税は他の方から財産をもらったときに納める税金です。亡くなった方から財産をもらった場合には相続税ですが、生きている方からもらった場合には贈与税の対象になります。保険金も贈与の対象になります。

贈与税は「受け取った保険金-基礎控除110万円」で計算されます。

受け取った保険金が110万円以内であれば非課税ですが、それを超えると贈与税がかかります。

贈与税には「特例贈与財産」と「一般贈与財産」のがあり、どちらに該当するかによって税率も異なります。

特例贈与財産は祖父母や父母など直系専属から20歳以上の子や孫に対する贈与で、一般贈与財産よりも軽い税率となっています。

一般贈与財産は特例贈与財産以外の贈与が対象。兄弟間の贈与や夫婦間の贈与、親から子への贈与で子どもが未成年者の場合などです。

課税対象額が少なくなる契約方法とは?

相続税や所得税、贈与税など課税対象額が少なくなる生命保険の契約方法について考えてみましょう。

死亡保険金を受け取る場合に軸にしたいのは、非課税枠の活用です。

相続税には「500万円×法定相続人の人数」の非課税枠が設定されています。

所得税の場合には38万円の基礎控除、贈与税の基礎控除額は110万円となっています。

このなかで一番大きいのは相続税の非課税枠ですので、死亡保険金を設定する場合には被保険者の法定相続人である配偶者や子どもを受取人にしておくと相続税の非課税枠を活用できます。

所得税や贈与税の基礎控除額を使うと税金もかかるのでしっかりと確認をしましょう。

税金の対象にならないもの

保険金を受け取る際に税金の対象にならないものもあります。

入院給付金や手術給付金、通院給付金やがん診断一時金、特定疾病保険金や先進医療給付金、就業不能給付金には税金はかかりません。

所得税の法令(所得税法施行令第30条第1号)で「不慮の事故や疾病などにより受け取れる給付金」は非課税と定められているからです。給付金と名がついていなくても、生存していて病気や怪我が原因で受け取るお金に関しては非課税の対象になっています。

まとめ

保険にかかる税金には相続税や所得税、贈与税などがあります。

保険金を支払う保険者と、保険の対象者となる被保険者と保険金を受け取る受取人の関係などによっても、かかる税金の対象などは変わってきます。

保険金の種類とそれに対してかかる税金についてしっかりと確かめた上で、自身にあった保険と保障について考えていきましょう。

\ お金・保険のことならマネードクターへ /