.png)

長期の資産形成をサポートしてくれる「つみたてNISA」って?

つみたてNISAは、国民に対して安定的な資産形成を促すために、2018年1月に創設された少額投資非課税制度です。投資対象は長期積立や分散投資に適した一定の投資信託に限定されており、投資初心者の方でも利用しやすい仕組みとなっています。

まずは、つみたてNISAの特徴や、通常のNISAとの違いについて解説します。

つみたてNISAの特徴

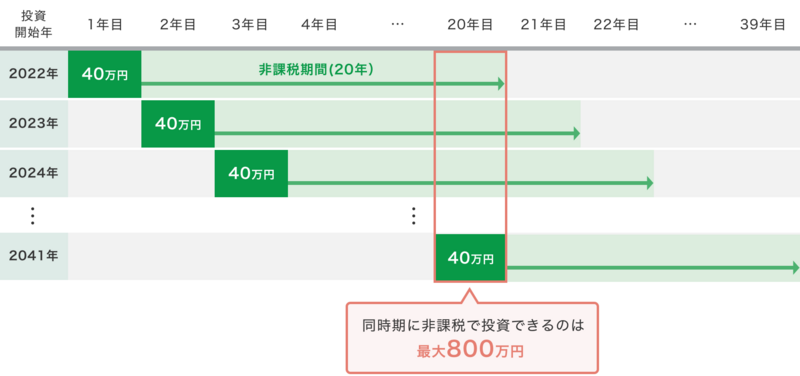

通常の株式投資や投資信託では、金融商品への投資によって得られた利益に対して、約20%の税金がかかります。ところが、つみたてNISAで投資をすると、毎年40万円までの投資信託によって得た利益(売却益や分配金)が、最大20年間非課税になります。

たとえば、毎年40万円の投資信託の商品を購入する場合、投資総額の800万円(投資元本)をもとに得られた利益については、20年間課税されません。非課税の20年間が終了すると、NISA口座ではない一般口座や特定口座に払い出される仕組みとなっています。

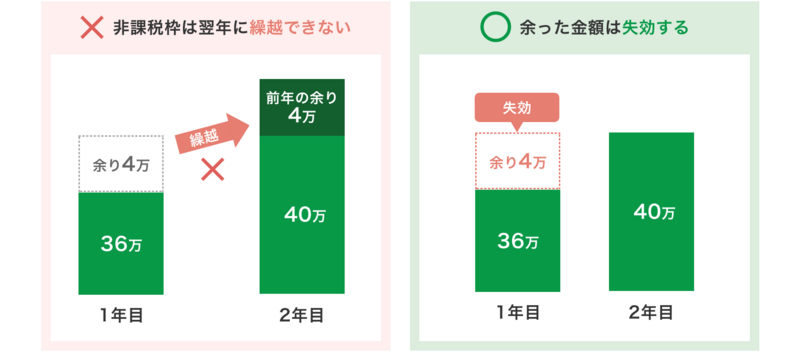

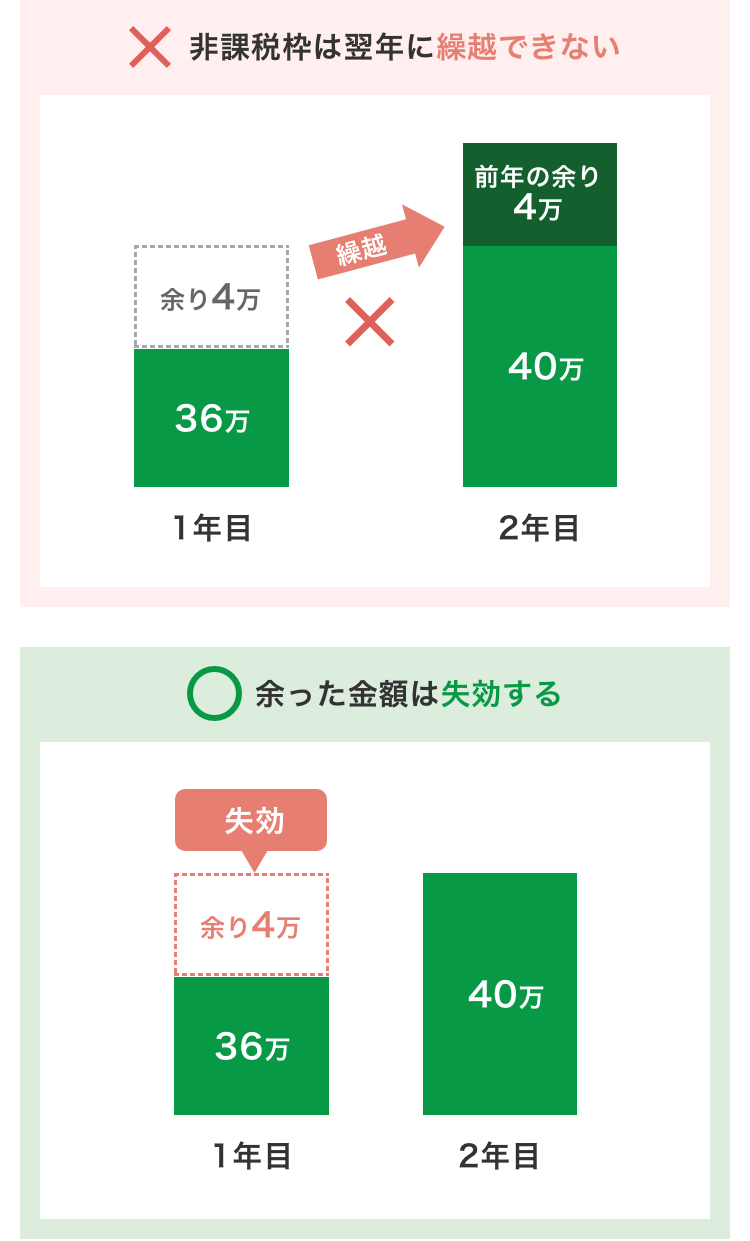

ただし、上限の40万円に満たない投資額であっても、非課税投資枠を翌年以降に繰り越すこと(ロールオーバー)はできません。また、非課税になる利益については、分配金(配当所得)と売却益(譲渡所得)が対象です。

つみたてNISAとNISAの違い

つみたてNISAとNISAはどちらも少額投資非課税制度ですが、非課税になる投資金額の上限や期間、購入できる金融商品などが異なります。NISAについては、つみたてNISAと区別するために「一般NISA」とも呼ばれています。

一般NISAでは、非課税になる投資金額の上限は年間120万円、非課税期間は最大5年間となっています。公募株式投資信託のほか、上場株式、上場投資信託(ETF)、不動産投資信託など幅広い金融商品から選べることが特徴です。投資方法についても、株式の買付けや積立投資を選択できます。

一方、つみたてNISAの場合、非課税投資額の上限は年間40万円で、非課税期間は20年間になります。対象の金融商品は、金融庁が指定する一定条件を満たした「株式投資信託」と「上場投資信託(ETF)」に限られており、投資方法についても「積立投資」の一択となります。

なお、一般NISAとつみたてNISAは、いずれも国内に在住の20歳以上の方が対象です。1年単位で両者の制度を選択できますが、併用して運用することはできません。

\NISA活用方法をお金のプロに無料相談/

つみたてNISAのメリットとは?

つみたてNISAのメリットには、以下が挙げられます。

投資信託で多くの資産に分散投資できる

つみたてNISAのメリットとして、複数の金融商品に分散投資ができる点が挙げられます。分散投資とは、1つの金融商品に集中して投資せずに、複数の金融商品に分けて投資する手法です。1つの金融商品に集中して投資してしまうと、その金融商品の価格が大きく下落した場合の損失が大きくなるリスクがあります。異なる金融商品に少額ずつ分散して投資すれば、全体として価格の変動が小さくなり、リスクを低減させることが可能です。

また、つみたてNISAは、複数の投資家から集めたお金をひとつにまとめて大きな資金とし、専門家がいくつもの債券や株式などに投資・運用する「投資信託」に含まれます。個人で金融商品を比較する手間を省けるほか、専門家の知見を活かしたより安全性の高い投資が可能になります。

つみたてNISAがおすすめな人

つみたてNISAは、自分自身で投資運用することに抵抗がある方や、投資できる資金が少ない方におすすめです。

投資初心者

つみたてNISAの投資対象は、長期における積立・分散投資に適する一定の投資信託のみに絞られています。また、投資方法は「積立」のみのため、買付けを行う必要がありません。複数の金融商品や投資方法から選定する必要がないため、初心者の方でも始めやすくなっています。

長期的な運用をしたい人

通常の投資信託を購入する場合、販売会社に対して手数料を支払わなければなりません。また、売却益や分配金に対して税金がかかるため、長期間の運用でコストがかさみ、得られる利益が減ってしまいます。その点、つみたてNISAでは、販売手数料が無料または低水準になっており、保有期間中にかかる信託報酬についても上限があるため、運用コストを抑えられます。さらに20年間は投資利益が非課税になるため、長期の運用で着実に資産を増やすことが可能です。

投資に費やせる金額が少ない人

つみたてNISAでは、最低投資金額を100円や1,000円に設定している商品があります。そのため、まとまった資金がない方でも、少額から手軽に投資を始められます。まとまった資金が必要になる株式投資や不動産投資と比べると、初心者の方にも始めやすくなっています。

つみたてNISAの注意点

初心者の方にも運用しやすいつみたてNISAですが、注意しなければならない点もあります。

ここからは、つみたてNISAの注意点について解説します。

非課税投資枠が繰り越せない

一般NISAの場合、非課税期間は5年間で満了しますが、翌年のNISA非課税投資枠へ繰り越すことで、再度5年間非課税で運用できるようになります。このように、非課税投資枠を翌年以降に繰り越すことを「ロールオーバー」といい、手続きすることで投資信託や株式を継続して保有できます。

一方つみたてNISAでは、非課税投資枠の40万円に満たない分であっても、翌年の非課税枠を利用して非課税投資枠として繰り越すことはできません。

NISA口座は一つしか作れない

つみたてNISAを始める際は、つみたてNISAの専用口座を作る必要があります。ただし、つみたてNISA口座とNISA口座はどちらか一つしか作ることができません。両者を併行して運用できませんが、1年単位で一般NISAとつみたてNISAを切り替えることは可能です。

\NISA活用方法をお金のプロに無料相談/

つみたてNISAの始め方とは?

ここからは、つみたてNISAの始め方について、口座の開設から投資信託の購入までの手順を紹介します。

1.口座の開設

つみたてNISAは、以下の金融機関で取扱いがあります。

| ・証券会社 ・銀行および信託銀行 ・投信会社 ・農協 ・信用金庫 ・信用組合 ・労働金庫 |

金融機関によって手数料の有無や信託報酬の金額、最低投資金額が異なるため、きちんと比較してから選びましょう。金融機関でつみたてNISAの口座開設申込書を提出して、口座を開設します。

2. 口座への入金

つみたてNISAの口座開設が完了したら、積立投資のために口座に入金します。毎月一定額を積み立てる場合は、普段利用している給与口座などの口座から自動引き落としするよう設定しておくと便利です。

3.選んだ商品の購入

積立投資するファンドを選択します。投資信託の目論見書・約款を確認したうえで、注文を確定したら完了です。手数料や運用方法、過去の実績などを加味して選定しましょう。

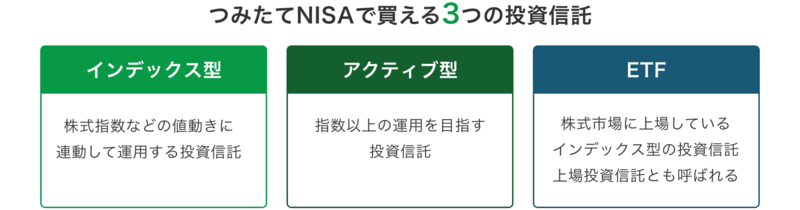

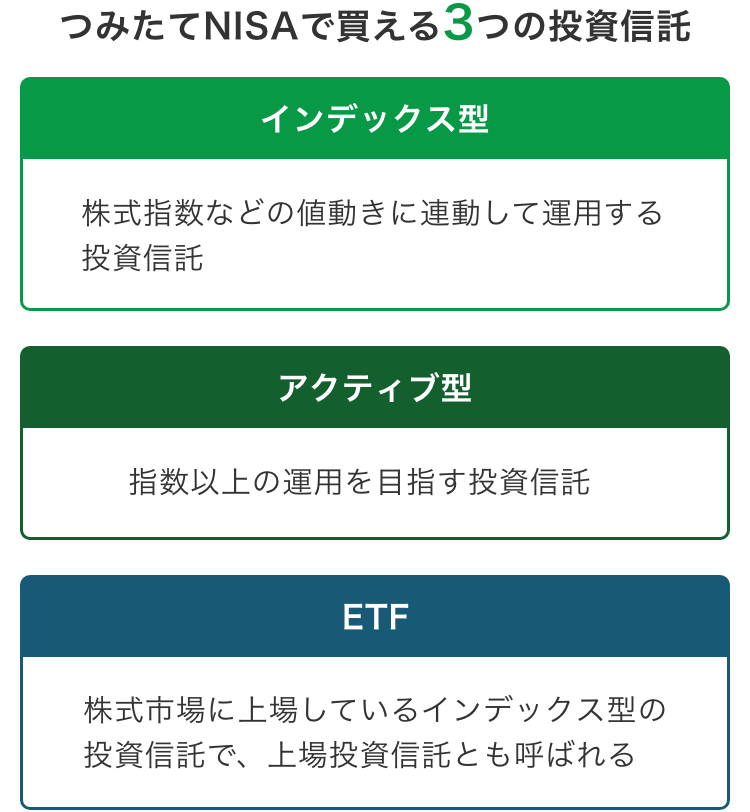

つみたてNISAで買える3つの投資信託

つみたてNISAでは、主に3つの投資信託を購入できます。

インデックス

インデックスファンドとは、日経平均株価や東証株価指数のような、特定の株価指数の値動きと連動した運用を目指す投資信託です。

たとえば、ある日経平均インデックスファンドでは、日経平均採用銘柄225社の株を、日経平均株価の算出に用いる構成比率と同じ割合で保有することにより、株価指数の値動きと連動した運用を目指しています。日々ニュースで報じられる平均株価や株価指数をチェックするだけで済むため、値動きが分かりやすく、初心者にも理解しやすい投資信託といえます。

ただし、平均値を目指して運用されるため、急激な値動きを示すことはほとんどなく、大きなリターンは期待できません。長期投資でコツコツ積み立てたい方に適しています。

アクティブ

アクティブファンドとは、株価指数を上回るような運用を目指す投資信託です。投資対象資産や個別銘柄の選び方次第で多種多様な投資信託があるため、自身の好みに合わせて選ぶことができます。

ただし、株価指数を上回るような運用を達成するために、特定の銘柄に集中投資することがあります。インデックスファンドと比べて高いリターンを期待できますが、反対に株価指数を下回ってしまうこともあります。リターンの大きさを重視して運用したい方に適しています。

ETF

ETFは、上場投資信託とも呼ばれる、証券取引所に上場している投資信託です。ETFは、インデックスファンドと同様に株価指数と同じ値動きを目指して運用します。

ETFとインデックスファンドが異なる点は、取引のしやすさです。インデックスファンドは1日に1回までしか売買できなませんが、ETFはリアルタイムで売買できます。「日経平均株価が上がり始めたから、売っておこう」のような、相場変化に応じた注文が可能です。

ただし、インデックスファンドやアクティブファンドに比べて商品数が少なく、選択肢は限られてしまいます。

| 【この記事もおすすめ】ETFとは?投資信託との違いや仕組みについてわかりやすく解説 |

つみたてNISA 失敗しない銘柄選定

つみたてNISAで資産運用をする場合、銘柄選びが重要です。

ここからは、銘柄選びで失敗しないために確認しておくポイントを紹介します。

リスク(投資先)

つみたてNISAで取り扱っている商品は、それぞれ資産配分が異なります。リスクを軽減させるために、バランスファンドを選ぶことがおすすめです。バランスファンドとは、国内外の株式・債券・REITなど複数に分散して投資するファンドです。バランスファンドを選ぶことで、株式と債券の比率のバランスが崩れても、自動で元の資産配分に戻してくれます。

コスト(販売手数料、信託報酬)

つみたてNISAでは、販売手数料がかからなかったり、信託報酬が低かったりする商品を多く取り扱っています。初心者が銘柄を選択する場合、コストが低い銘柄を選択することをおすすめします。

まとめ

つみたてNISAは、少額から投資ができるため、初心者の方でも運用しやすいことが特徴です。年間で投資可能な金額は一般NISAと比べると少ない金額ですが、最大で20年間は非課税となるため、長期間で着実に資産を増やしていくことができます。

また、投資信託の商品についても、金融庁が指定する条件を満たした株式投資信託と上場投資信託(ETF)に限られているため、銘柄や投資方法を選定しやすくなっています。

なお、つみたてNISAの利用期間は、現時点で2037年までです。一般NISAとの違いを理解し、ご自身に適した運用方法を選びましょう。

NISAの口座開設は「Nダイレクト」で!

\NISA活用方法をお金のプロに無料相談/

.png)

.png)

.png)

.png)