若いうちから考える資産運用って?メリットは?

資産運用をそこまで貯金のない20代、30代から始める必要性があると言われています。若いうちから資産運用について考えたり行動すべき理由とそのメリットについて解説します。

自分のために使える時間に余裕があるから

20代、30代は比較的まだ子供がいない家庭が多いので、人生の生活において自分に使える時間が多いと思います。また、学生から社会人になった方だと、コンスタントな収入を得るようになり、金銭的な余裕が出てきます。少ないお金からでもいいので、自分磨きの一環として資産運用を行う事をお勧めします。

早いうちから経験が積める

資産運用を行うことで、自分の事として必然的にニュースや経済動向に興味を持つようになります。そうすると金融リテラシーが高まるだけでなく、自然に知識もついていきます。

将来、年金や退職金をもらい、ある程度の金額の資産を運用しようとなった際に、スムーズに運用を行えます。また若いころは貯金額が少なく、資産運用に使える金額も少ないため、多額の資金を運用する他の投資家よりも、より小さいリスクで資産運用を始めることができます。

もし、失敗してしまったとしてもその失敗が自分の経験値として得られ将来もっと貯金がたまった際に運用するときに役に立つはずです。

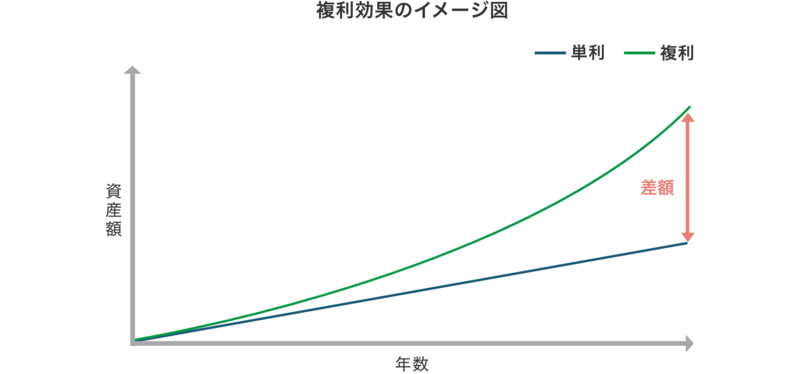

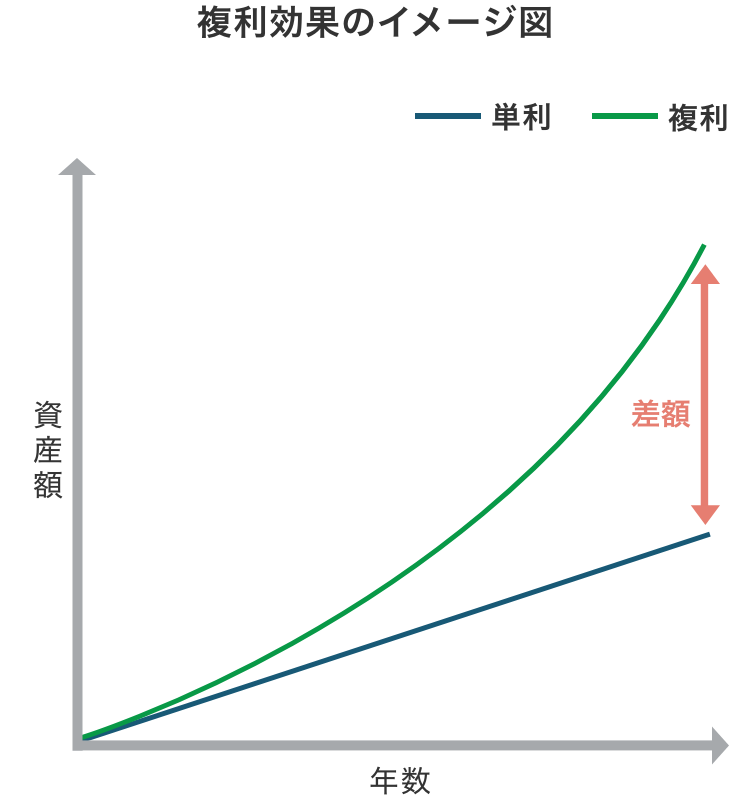

複利効果を得られる

複利効果とは、運用で得た利益や利息に対してさらに利息などがつき資産が膨らんでいく効果のことを言います。この効果は資産運用を早く始めれば始めるほど利益がつきます。

20代・30代資産形成を助ける商品、制度

ここからは役立つ知識7選ということで、資産形成によく用いられている商品や制度について紹介していきます。

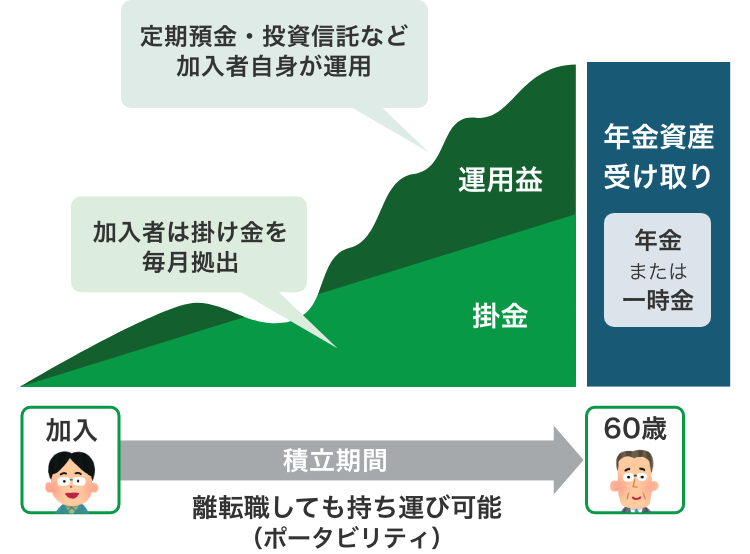

①iDeCo

iDeCoとは「個人型確定拠出年金」の略称で、老後資金をつくるための年金制度です。自分が拠出した掛け金を、自分で選んだ商品で長期にわたって運用し60代以降に公的年金とは別に年金として受け取ることができます。 これを行うと節税効果も期待できます。iDeCoについて詳しく書かれている記事がありますのでそちらを参照してください。

| 【あわせて読みたい】初心者におすすめなのはiDeCo、NISAならどっち?つみたてNISAはどう? |

②NISA,積み立てNISA

そもそもNISAとは「Nippon Individual Savings Account」の略称で、少額投資非課税制度のことを指し、年間規定金額までの投資金額について売買益に対する税金が免除される制度です。 積み立てNISAに関してはこちらの記事に詳しく書かれていますのでご参照ください。

| 【あわせて読みたい】初心者が投資を始めやすい資産運用「つみたてNISA」とは? |

ここでは、NISAと2024年から始まる新NISAの説明をします。 まず、現在の一般NISAについて解説します。一般NISA口座を開設すると、5年の間に限り年間120万円まで投資による利益が非課税になるという制度です。毎年120万円の非課税投資枠を5年作ることができます。

つまり最大で600万円までNISA口座に入金することができるわけです。 毎年与えられたこの120万円という枠を超えた投資はNISAでは行えません。翌年の枠を前借りしたり、使い残した枠を繰り越すこともできません。ただし、購入後の資産価値が高まって、120万円を超えることはかまいません。NISAは「投資元本」が120万円までという制度です。

2024年から始まる新NISA

続いて新NISAについて解説していきます。新NISAは2階建て構造になっており、1階部分は投資枠は20万円です。購入方法は一定金額ずつ購入していく「積み立て」に限定され、購入商品も「つみたてNISA」の対象商品に限られます。2階部分は現行の一般NISAの対象商品と同じものを購入できます。投資上限額は102万円までで、買いたいときに購入しても、積み立てで購入することも可能です。

③定期預金

定期預金は最もやりやすく、かつ安全な資産運用方法の1つです。自分の定期預金口座に預金を行うと普通預金よりも多く金利が発生します。

しかし、一度預けてしまうと、預ける際にあらかじめ決めていた期間中は、預金を引き出すことができないというデメリットもあります。万が一の場合は、中途解約も可能です。その点に関しては各々の金融機関の情報をチェックしましょう。

定期預金で発生した利息には、他の貯金商品と同様に税金がかかり、利息に対して20.315%が差し引かれます。

④投資信託

投資信託は金融機関のプロ(ファンドマネージャー)が作る株式や債券などに投資・運用する商品です。運用成果が投資家それぞれの投資額に応じて分配される仕組みとなっています。

株式投資と同様、元本割れのリスクはありますが、他の金融商品に比べて少額から投資できるうえ、セット商品のため自分の投資志向にあった商品を選ぶことで自分が望むリスクとリターンの比率を設定できるので簡単に分散投資ができるメリットがあります。

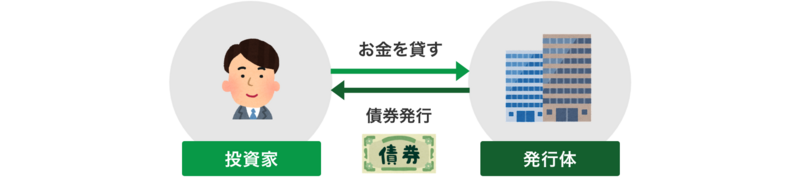

⑤債券

債券とは、企業や国などの発行体が投資家に向けて販売する金融商品のことです。債券を購入すると、利払日に利息が支払われ、償還日に額面金額が払い戻されます。 また、債券はいつでも売買できますが、時価は変動するため、額面金額よりも高くなることもあれば、低くなることもあります。発行体の経営悪化や破綻によって、利息の支払いが滞ったり、投資元本を割り込むこともあるため、発行体の安全性を格付などで確認し、リスクを管理します。

\ 楽天証券の口座開設はこちら /

福利厚生として会社員が利用できる制度

こちらは企業で働いている会社員の人に、福利厚生として活用できる資産運用の制度を紹介します。

⑥財形貯蓄

財形貯蓄制度は、会社を通じて提携する金融機関へ給与の一部を積み立てることで、確実な貯蓄が可能になります。提携している金融機関が銀行系ならば定額預金・定期貯金など、保険会社であれば貯蓄型の生命保険、損害保険などの商品を選んで、積み立てを行います。 また、証券会社であれば積立金を元本に投資信託や国債などに投資でき、運用次第では利益分を貯蓄に充てることができます。 財形貯蓄には3つのタイプがあり、ここで紹介したいのは「財形年金貯蓄」制度です。満55歳未満の勤労者が対象で、受け取り期間は満60歳以降の5年以上20年以内と定められています。元利合計550万円を限度に、利子等が非課税となります。これは住宅財形※と財形年金を合わせた金額です。

※:住宅財形とは、住宅の購入・建設・工事費が75万円を超える場合に必要な資金を貯めることを目的に、一定額を給与から天引きというかたちで貯蓄を行う制度です。

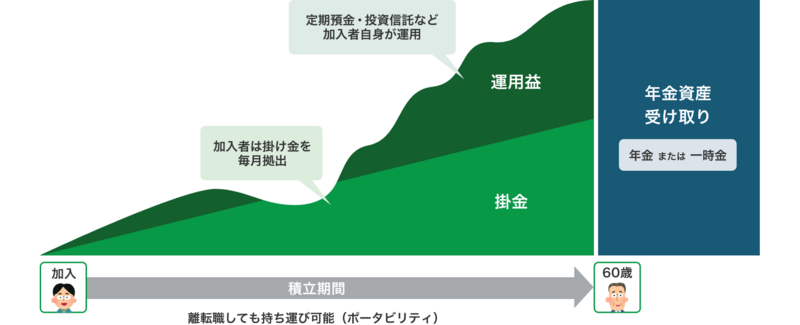

⑦企業型確定拠出年金(企業型DC)制度

企業型確定拠出年金制度とは、加入者ごとに企業から拠出された掛金を加入者自らが運用し、その運用結果に基づいて給付額が決定される年金制度のことです。こちらは、毎月の給与の際に引かれている厚生年金の一部を社員本人が自ら運用していく制度となっています。この制度の利用対象者は、企業型年金規約の承認を受けた企業に勤務する人になります。 この制度のメリットは、税制優遇があることです。会社から拠出された掛金は個人の所得と見なされないので運用益に税金がかかりません。また、積み立ててきた年金資産は60歳以降、一時金か年金の形式かで受け取ることになりますが、どちらの形式でも税制優遇が受けられます。

マッチング拠出

企業型確定拠出年金では、会社が拠出する掛金に加えて、加入者本人が掛金の拠出限度額以内で掛金を上乗せして拠出することができます。この仕組みを「マッチング拠出」といいます。この制度の利用対象者は、マッチング拠出制度を採用している会社の加入者です。この制度を活用して得られる運用益も全額非課税となります。

資産運用を始めるためのポイント

資産運用を実際に始めるうえで必要なポイントについて解説していきます。

お金を運用するにはもちろん投資資金が必要

まず、資産運用を始める際にはある程度の投資資金が必要です。投資資金とは余剰資金であり生活資金とは別に用意してあるお金で運用します。そのお金を貯めるためには、支出を減らし、節約を行うなどの家計を見直す必要があります。

リスク管理はきっちり

資産運用を行うと必ずリスクが伴います。リスク軽減の為に「分散投資」を心がけることをお勧めします。 分散投資とは、その言葉の通り分散して投資を行う事です。主に「時間」「地域」「銘柄」「資産」の4つの分散があります。

「時間」の分散とは、時間を分けて投資を行う事です。その都度で経済状況などが変わるので、相場も変化します。

「地域」の分散とは、日本以外の異なる状況にある地域の資産や銘柄、通貨を組み合わせて投資することです。国内と国外のように、異なる国・地域の資産・通貨を組み合わせて投資を行うことで、例えばある地域の経済状況の変化等によって、保有している資産・銘柄の間で生じる価格変動のリスク等を軽減することができます。

「銘柄」の分散とは、投資する際に、同じ銘柄を多く買うのではなく様々な銘柄を購入することで株価下落のリスクを分散する事がことです。

「資産」の分散とは、特性の異なる資産を組み合わせて投資を行う事です。株式だけでなく投資信託や債券など異なる挙動を示す資産を組み合わせることでリスクを分散します。

\ 楽天証券の口座開設はこちら /

資産運用を始めようと思ったら

実際に資産運用を始めるためには、どんな行動を取るべきでしょうか。

まずは証券口座開設しよう

証券口座開設をすることで、株式や投資信託など様々な金融商品を取り扱う事ができます。こちらの記事に詳しく書かれていますので、参考にしてみてください。

| 【あわせて読みたい】証券口座、どうやって開設するの?証券口座の種類についても分かりやすく解説! |

まとめ

今回は、知っていて得する資産運用方法、制度を7個紹介しました。若いうちから、徐々に資産運用を行ってお金を増やすことについて重要な点は、自ら勉強することです。

まず基本的な正しい知識を身につけることで、将来のライフプランを考える事ができるようになります。少額からの投資でも、将来的な資産形成はもちろん、これからの資産運用を考える際の予習や元手の資金を増やすことにもつながります。 これらの手段から実際に資産運用を始めてみてはいかがでしょうか。

資産形成はじめるなら「Nダイレクト」で!

\ 楽天証券の口座開設はこちら /

.png)

.png)

.png)

.png)

.png)