相場の分析手法

株式投資には、いつ、どの銘柄を売買するかの判断が必要です。この判断を手助けしてくれるものが、相場分析です。

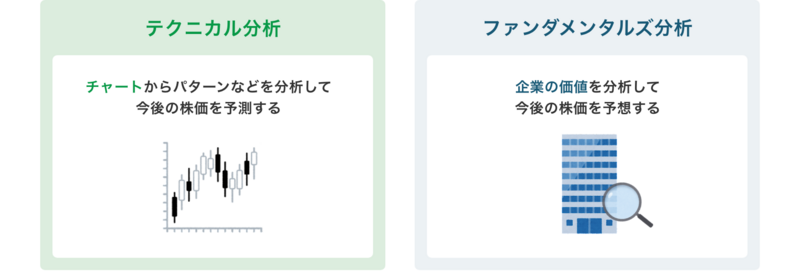

株式投資における相場分析に用いられる手法には「テクニカル分析」「ファンダメンタルズ分析」の2つがあります。双方の得意分野や分析方法は異なるため、目的に合わせて使い分けることが重要です。

ファンダメンタルズ分析とは

ファンダメンタルズ分析では、国の経済状況や企業の経営状態などのデータをもとに、将来的に資産価値が上がる可能性のある企業を見極める分析手法です。

分析にはさまざまな指標があり、損益計算書や貸借対照表などの情報をもとに、企業の安定性や収益性を分析します。また、長期的に見て株価が上がる企業を予測することに重きを置いているため、短期投資よりも長期投資に活用されます。

ただし、ファンダメンタルズ分析は多くの情報を読み解く必要があり、分析にはある程度の知識が必要です。それでも、割安株を長期的に保有するような取引を望むのであれば、ファンダメンタルズ分析は有効な手段です。

| ・ファンダメンタルズ分析は企業価値を分析する ・損益計算書や貸借対照表などの情報をもとに分析 ・長期保有に有効な分析手法 |

テクニカル分析とは

テクニカル分析は、株価や売買実績、値動きなどの過去のデータやパターンに基づいて、将来の株価の上がり・下がりを予測する分析手法です。

短期的な上がり下がりを予測します。

相場が上がっているときは下がる転換点を予測し、下がっているときには上がる転換点を予測して売買するといった方法です。ほかにも、相場の過熱感を予測して売り時・買い時を見定めるときにも活用されています。

このテクニカル分析、短期的な株価の変動を予測することに重きを置いているため、主に短期投資に活用されます。ファンダメンタル分析のように複雑な情報を収集・読み解く必要がないため、投資初心者の方にも挑戦しやすい手法といえます。

ただし、分析するための情報が限られるため、必ずしも予測どおりに相場が動くとは限りません。予測が外れた際は、臨機応変に対応する心構えを持っておきましょう。

| ・テクニカル分析はチャートからパターンを分析する ・短期保有に有効な分析手法 ・予測通りに相場が動くとは限らない |

チャートの見方

テクニカル分析で重要な役割を果たす、チャートについてご紹介します。チャートとは、相場の動きをグラフ化したものです。チャートにはいくつかの種類がありますが、代表的なのは「ローソク足チャート」です。

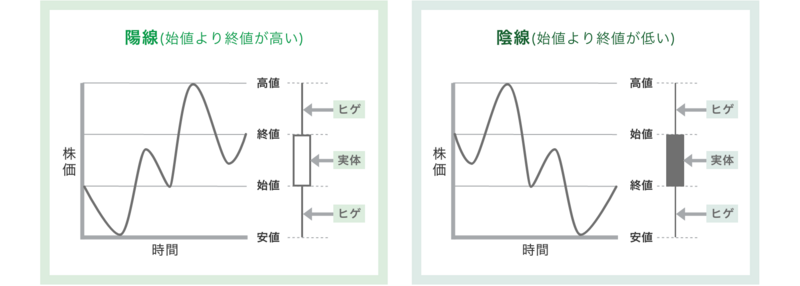

ローソク足チャートでは、ある一定期間の始値・安値・高値・終値をローソクに足が付いたような図で表します。このローソク足をグラフのように並べることで、相場の流れが一目で分かります。

ローソク足とは

ローソク足チャートの見方を覚えましょう。ローソクの実体部分には、始値・終値を四角く囲って表します。終値が始値より高ければ「陽線」、低ければ「陰線」と呼びます。陽線と陰線を色分け表示することで、将来の値動き予測を可視化しやすくなります。

また、ローソクの実体から上下に伸びる線の上のほうを「高値」、下のほうを「安値」と表します。高値と安値の線をヒゲ、もしくは影と呼びます。

ローソク足は、実体やヒゲの長さ、上下の偏りでさまざまなことを分析できます。例えば、長い実体のみでヒゲのない陽線からは、始値より安値が付くことなく、上がり調子で終値を迎えたことが分かります。この場合は、この後も買い方が優勢になる可能性があると捉えられます。また、このケースが陰線であれば、売り方の優勢がうかがえます。

| 【この記事もおすすめ】 ローソク足で売買のタイミングが分かる?基本パターンの見分け方を徹底解説! |

ローソク足の表す期間

長期投資か短期投資かによって、確認するチャートは変わります。1つのローソク足で表す期間が1日であれば日足チャート、週単位であれば週足チャート、月単位であれば月足チャートと呼びます。

長期投資であれば期間の長い月足チャートを、短期投資であれば短い日足チャートを参考にすることが一般的です。ただし、チャートの期間を変えることで違った視点で分析できるため、複数の期間のチャートを参考に相場を分析しましょう。

チャートから相場の方向性を読む

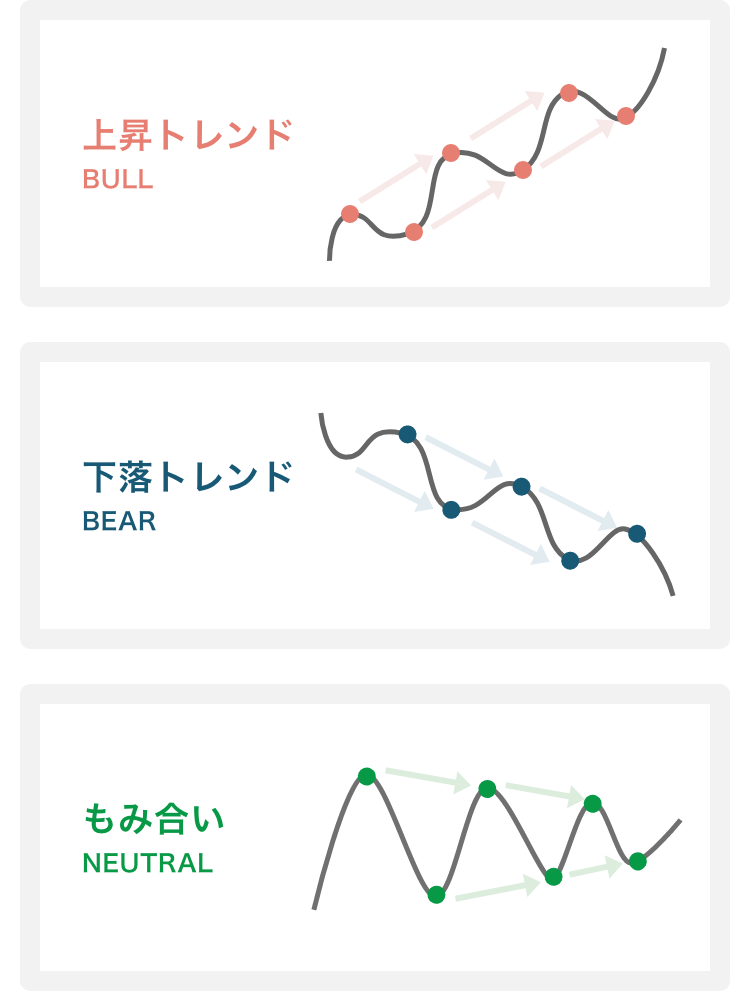

チャートを使って相場を分析するには、相場のトレンド(方向性)を見定める必要があります。相場の方向性は上昇・下降・横ばいがあります。

トレンドとは、相場が上下に値動きしながらも、一定期間上下どちらかの方向に進むことを指します。相場は常に上下に値動きしているため、上昇・下降の転換点をどのように判断するかがポイントです。

チャートを見ると、上がり下がりで山(高値)と谷(安値)を形成していることが分かります。トレンドを判断するには、この「山と山」「谷と谷」を見比べてください。

上昇トレンドとは、高値が前の高値を上回り続け、安値も同様に上回り続ける状態です。反対に、下降トレンドとは、高値が前の高値を下回り続け、安値も前の安値を下回り続けます。横ばいは、高値と安値が一定の価格帯をはみ出すことなく上下します。

| この記事もおすすめ 【株式投資】順張りと逆張りの違いは?どういう時に使う? |

トレンドラインを引く

相場の値動きを予測するには、チャートにトレンドラインを引きましょう。トレンドラインとは方向性を見極めるためにチャートの上に引く線です。トレンドラインには以下の2種類があります。

| サポートライン:上昇トレンドのときに安値同士を結んだ線 レジスタンスライン:下降トレンドのときに高値同士を結んだ線 |

トレンドが発生しているときは、サポートラインよりも価格は下がりにくく、レジスタンスラインよりも高値になりにくい性質があります。そのため、トレンドラインを超えたときは、トレンドの終了となり、相場の転換点と予測できます。

テクニカル分析に用いられる指標

テクニカル分析には、テクニカル指標を使います。テクニカル指標とは、過去の値動きから導き出されたさまざまな指標です。このテクニカル指標は、大きく2つに分かれています。

テクニカル指標は種類が多いため、いくつか試してみることをおすすめします。ここからは、上記2種類のテクニカル指標について解説します。

方向性がわかるトレンド系

トレンド系とは、相場の方向性を見極めて、上昇、下降の強さや転換点を予測します。トレンド系の指標は数多くあるため、そのうちの代表的な指標をご紹介します。

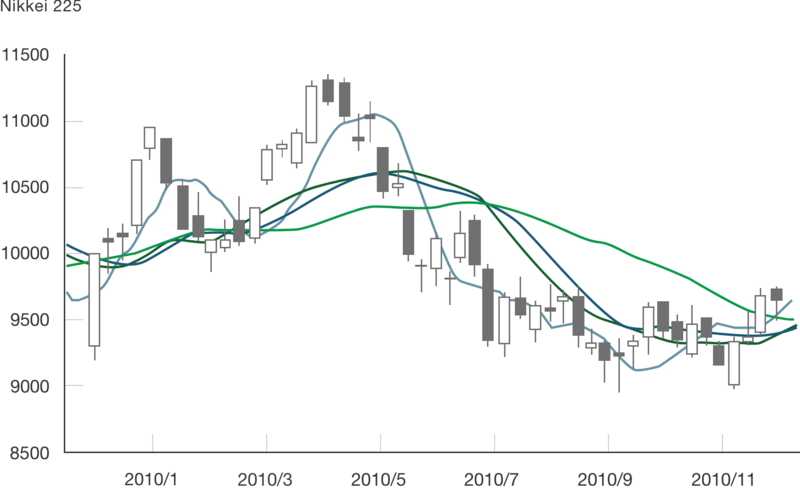

移動平均線

移動平均線は、終値を使って一定期間の平均値をローソク足チャート上に描く手法です。平均値を示すことで、大局的に株価の動きを見ることができます。一般的には、短期・長期の移動平均線をグラフで描き、転換点を予測します。移動平均線が上向きであれば上昇トレンド、下向きであれば下降トレンドとなります。

下記では、移動平均線を用いた売買シグナル(売り買いのタイミングをみる指標)を紹介します。アプリやツールによっては、売買シグナルに該当すると自動的に通知され、売買のタイミングが分かる機能があります。

■ゴールデンクロス

短期移動平均線が長期移動平均線を下から上にクロスして突き抜けた状況です。最近の相場が上がり調子であることを表しており、買いシグナルとされます。

■デッドクロス

ゴールデンクロスとは逆に、短期移動平均線が長期移動平均線を上から下にクロスして突き抜けた状況です。相場が下がり調子となった兆候であり、売りのシグナルとされます。

ボリンジャーバンド

ボリンジャーバンドは、移動平均線とその上下に数本の標準偏差を表します。標準偏差とは、標準的な平均値の差を数値化したものです。ボリンジャーバンドを見ると、標準偏差の線が相場の動きに沿って密集・拡散することが分かります。

密集しているときは、方向性は定まらず相場は横ばい状態です。拡散しているときは、トレンドが発生している状態です。このように、横ばいからトレンドへの移行タイミングを、標準偏差の線を越えるかどうかで予測できます。

相場の過熱感がわかるオシレーター系

オシレーター系とは、株の「売られすぎ」「買われすぎ」といった過熱感を測るテクニカル指標です。オシレーター系の分析では、買われすぎであれば「売り」を行い、売られすぎであれば「買い」を行うといった逆張りの手法が採用されます。

この指標は、トレンドが発生していない時の分析に有効です。強いトレンドが発生すると、売られすぎでもさらに売れるといった現象が起きるため、トレンドの強さを見極めましょう。

下記では、オシレーター系のRSIについてご紹介します。

RSI

RSIでは、相場の強弱を相対的に表します。値動きの上昇度合を割合(%)で表すため、買われすぎであれば100%に近づき、売られすぎであれば0%に近づきます。一般的に、RSIが70%~80%を超えれば売りのシグナル、20%~30%を下回れば買いのシグナルとされています。

なお、RSIは急騰・急落や強いトレンドの発生時はあまり有効でありません。よって、チャートの動きと合わせた分析が必要です。

テクニカル分析のメリット

テクニカル分析は、株式相場をチャートにして可視化するため、経験の少ない投資家でも売買ポイントを把握しやすい手法です。こちらではテクニカル分析を行うメリットについてご説明します。

視覚的に判断しやすい

テクニカル分析はチャートで表されるため、目で見て分かるチェックポイントがあります。たとえば移動平均線の場合、ラインがクロスしたら変化のシグナルとなり、売買のタイミングを図ることができます。株価の動きについての理解を深めやすく、初心者にも判断しやすい利点があります。

経済の知識がなくても使える

テクニカル分析では、ファンダメンタルズ分析のように、企業の財務諸表や経営状況などの難しい情報を扱うこともありません。必要な情報は、誰でも確認できる株価データです。そのため、情報格差による有利・不利がないといったメリットがあります。

テクニカル分析のデメリット

株式投資にはリスクがつきものです。優れた分析手段であっても、完璧な予測ができるわけではありません。ある程度の損失を出す可能性も視野に入れて、取引を行う必要があります。

テクニカル分析にもデメリットはあるため、これらを抑えたうえでさまざまな分析手法を組み合わせることが重要です。

突発的な事象に対応できない

テクニカル分析は、過去の値動きにおけるパターンをもとに分析する手法のため、突発的な事象に対応ができません。例えば、企業の不祥事といった突発的なアクシデントによる株価の下落が挙げられます。テクニカル分析に頼りきった取引では、このような急なアクシデントに反応できません。取引の前には、現在の経営状態を確認するとともに、ニュースや新聞の情報にも目を通しましょう。

実際の相場が過去のパターンと合致するとは限らない

実際の相場はさまざまな要因で変動しているため、過去のパターンと全く同じではありません。価格上昇のシグナルに見えても、上昇せずに下降することもあります。このシグナルをダマシといいます。

ダマシとは、売買シグナルがはずれて予想外の値動きをすることです。株式相場の分析では、100%の予測は不可能で、ダマシが発生しないようにすることはできません。ダマシによる間違いをできるだけ回避するには、複数のテクニカル指標を組み合わせて売買判断をすることが重要です。

また、売買ポイントを設定する際に余裕を持たせることで、ダマシに引っかかりにくくなります。ダマシかどうかの判断が難しいこともあるため、疑わしい場合は早めに損切りを検討しましょう。

まとめ

テクニカル分析は、初心者にも始めやすく理解しやすい相場分析の手法です。いくつかの指標があるため、自分にあった分析手法を探してみましょう。複数のテクニカル指標を使って分析力を高めれば、予測の精度も高まります。テクニカル分析を使いこなして、株式投資を行ってみてはいかがでしょうか。

最新ネット証券比較ランキング

口座開設されてない初心者の方に向けた、ネット証券が比較できる最新ランキングTOP10はこちらです。口座開設手続きはネット上で完結できます。口座開設キャンペーンもご紹介してます。是非この機会に、ネット証券の口座開設を行ってみましょう。