初心者におすすめなのはiDeCo、NISAならどっち?つみたてNISAはどう?

.png)

そもそもiDeCoって何?

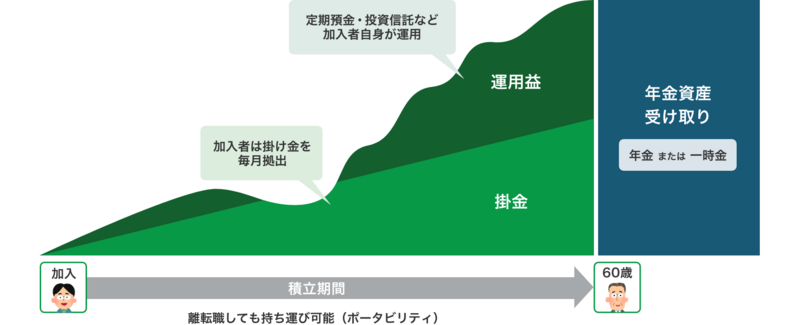

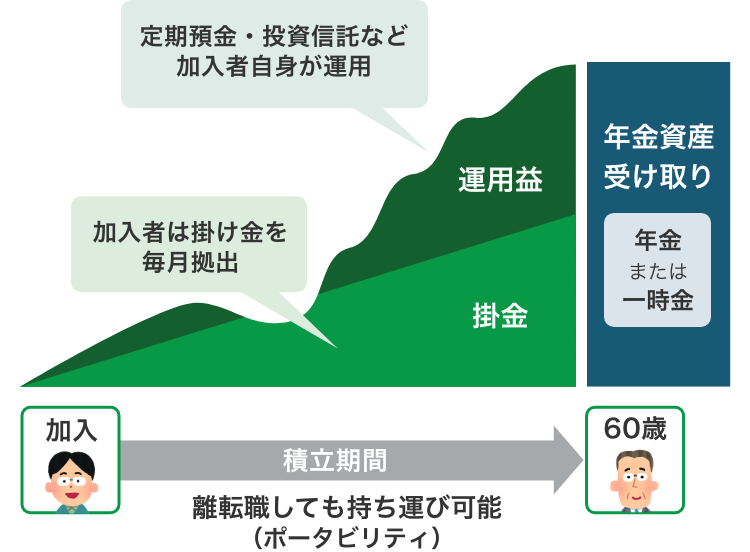

iDeCoとは、少額から投資できる資産運用の一種で、正式名称は「個人型確定拠出年金」です。毎月決まった額を積み立てて運用することで、老後に備えられます。この制度は、国が運営する公的制度のひとつで、年金にプラスして受け取れる私的年金として登場しました。

そんなiDeCoについて「名前は聞いたことがあるけど具体的な内容は知らない」という方もいるでしょう。 まずは、iDeCoの具体的な内容と、メリット・デメリットをご紹介します。

老後資金をつくるための年金制度

iDeCoは、老後資金を貯蓄するための個人型確定拠出年金です。

日本の年金には、20歳以上の全国民が加入している「国民年金」、民間企業に勤める会社員や公務員が加入する「厚生年金」、国が社会保障の一環として運営している「公的年金」、公務員のみが加入できる「退職金等年金給付」など、さまざまな種類があります。

これらの年金に加え、2001年に新たに追加された制度がiDeCoの原型となる「確定拠出年金」です。確定拠出年金は他の年金制度とは異なり、企業または個人が拠出した掛金を自ら運用して資産を作る仕組みです。この確定拠出年金のうち、個人が自ら運用して資産を作る仕組みが「iDeCo(個人型確定拠出年金)」です。

iDeCoに加入できるのは、原則として日本在住で20歳以上60歳未満、かつ国民年金や厚生年金などの公的年金に加入している人です。公的年金は対象者に加入義務がありますが、iDeCoは加入義務はなく任意で加入できます。

また、企業型の確定拠出年金の場合、企業が加入者(従業員)の掛金を負担しますが、iDeCoについては加入者自身が掛金を決めて、自ら拠出して運用することが特徴です。

このように、iDeCoは、一般的な公的年金や企業型の確定拠出年金と比べて、加入義務の有無や掛金を支払う人などの点において違いがあります。

iDeCoのメリット

個人で掛金を拠出して、自分で運用しながら資産を形成するiDeCo。そんなiDeCoで資産運用をすると、以下のようなメリットが得られます。

・年金や一時金が受け取れる ・税制優遇制度の対象となるため節税できる ・転職または退職しても運用できる

それぞれのメリットについて詳しく見ていきましょう。

年金や一時金として受け取れる

iDeCoでは、60歳まで掛金を拠出して運用することで、60歳以降に年金や一時金として資産(老齢給付金)を受け取ることができます。お金の使い道に合わせて、以下の3つの受取方法を選択できます。

▼iDeCoによる受取方法 ①一時金(老齢一時金)として一括で受け取る ②年金(老齢年金)として分割して受け取る ③一時金と年金の両者を組み合わせて受け取る

掛金拠出が終わるのは最短で60歳ですが、受け取り開始時期は最大で70歳まで引き伸ばすことができ、2022年4月からは75歳まで引き伸ばせるようになります。

一時金の場合には、運用していたiDeCo内の資産をまとめて現金化して一括で受け取ります。住宅ローンの繰り上げ返済やリフォーム、車の買い替えなど、まとまったお金を使う予定がある場合に選択することが一般的です。なお、一時金として受け取る場合、iDeCoの税制上「退職所得」に該当するため、退職所得控除の対象となります。

次に、年金として受け取る仕組みを解説します。年金の場合、運用していたiDeCo内の資産を5年以上20年以下の期間で分割して受け取ります。公的年金にプラスして、老後の生活を安定かつ豊かにしたい場合に選択することが一般的です。なお、年金として受け取る場合は、公的年金同様雑所得に該当するため、公的年金等控除の対象となります。

また、iDeCoで受け取れる金額は、一時金・年金ともに積立金と運用損益の合計額となるため、運用成果に応じて受け取れる金額が変わってきます。

税制優遇制度で節税が可能

iDeCoでは、掛金・利息運用益・受取金額に対して税制優遇制度が適用されます。

掛金の全額は所得控除の対象となるため、確定申告や年末調整で申告すれば所得税の負担を軽減できます。掛金が大きくなるほど節税効果も大きくなるため、銀行口座に預金するよりも、iDeCoで資産運用する方が節税につながります。

また、資産運用によって得た利益についても、すべて非課税になることもメリットです。通常、投資信託によって得られた運用益には、20.315%の税金が発生します。iDeCoでは、税金が差し引かれて利益が目減りしないため、長期運用することで「複利効果」を得やすくなります。

資産の受け取りには、一時金と年金という方法が選べますが、一時金は「退職所得控除」、年金は「公的年金等控除」の対象となります。「退職所得控除」は、iDeCoの加入年数によって控除額が変動します。「公的年金等控除」は、公的年金などの収入との合計額に応じて控除されます。具体的には、65歳未満は60万円まで、65歳以上は110万円までであれば控除の対象です。

このように、iDeCoには税制優遇されるため、税金の負担を抑えられるというメリットがあります。

転職・退職しても運用が可能

iDeCoには、転職または退職しても運用を続けられるというメリットもあります。

前述の通り、確定拠出年金には、iDeCo(個人型確定拠出年金)と企業型確定拠出年金の2種類があります。企業型確定拠出年金は、企業が加入者である従業員の掛金を代わりに支払ってくれます。そのため、転職や退職した場合には運用できなくなります。

一方で、加入者自身が掛金を支払うiDeCoでは、転職や退職しても運用を続けられ、年金資産を持ち運びできます。必要条件を満たせば、確定給付企業年金や企業型確定拠出年金といった他の年金制度から資産を引き継ぐことも可能です。

働き方が多様化し、女性もキャリアアップしやすい社会となりつつある現代において、転職や退職しても資産運用を続けられるのは大きなメリットといえるでしょう。

iDeCoのデメリット

iDeCoには、以下のようなデメリットもあります。

・掛金には上限がある ・原則60歳までお金を引き出せない ・手数料がかかる

それぞれのデメリットについて、詳しく解説します。

掛金に上限金額がある

一つ目のデメリットは、毎月の掛金に上限が設けられている点です。 掛金の上限は職業や国民年金の加入条件などによって異なります。

それぞれの上限金額は以下の通りです。

| 国民年金の加入条件 | 職業 | 毎月の掛金の上限 |

| 第1号被保険者 | 自営業 | 6.8万円 |

| 第2号被保険者 | 会社に企業年金がない会社員 | 2.3万円 |

| 企業型確定拠出年金に加入している会社員 | 2.0万円 | |

| ・確定給付企業年金や厚生年金基金と企業型確定拠出年金に加入している会社員 ・確定給付企業年金や厚生年金基金にのみ加入している会社員 ・公務員 |

1.2万円 | |

| 第3号被保険者 | 専業主婦(専業主夫) | 2.3万円 |

このように、iDeCoには職業や国民年金の加入条件などによって、毎月の投資上限額が設けられているため、一度に多額の投資ができないというデメリットがあります。

原則60歳までお金を引き出せない

iDeCoは、原則60歳までお金を引き出せません。積み立てを解約したとしても、60歳になるまで資産を受け取れないというデメリットがあります。なぜなら、iDeCoで積み立てた掛金は、老後給付金や年金として受け取ることが目的となっているためです。

将来を見据えて資産を運用するiDeCoですが、掛金の支払によって家計が圧迫されては意味がありません。掛金の設定は慎重に行い、無理のない範囲で運用することが大切です。

なお、以下のケースでは、例外として60歳未満でもお金を受け取れることが可能です。

・脱退一時金を受け取れる5つの要件を全て満たした場合 ・加入者が病気や怪我で障害を負った場合 ・加入者が死亡した場合

また、60歳で引き出せるのは加入から10年以上が経過しているケースのみです。60歳になった時点で加入期間が10年未満の場合、最高65歳まで受け取り開始時期が引き伸ばされることも覚えておきましょう。

手数料がかかる

iDeCoは税制優遇制度がある一方で、さまざまな手数料がかかるというデメリットもあります。

例えば、iDeCoを開始するために専用口座を開設する際には、加入移管時手数料として2,829円(税込)がかかります。また、口座を維持するための手数料や運営管理手数料なども毎月発生します。

ただし、金融機関によって手数料が異なり、なかには一部の手数料が無料の金融機関もあります。iDeCoの専用口座を作る際は、各種手数料にも着目することが大切です。

NISAの特徴

NISAとは、一定額までの投資によって得られた利益が非課税になる制度のことで、正式には「少額投資非課税制度」といいます。個人投資家を対象とした税制優遇制度の一つで、NISAを利用することで投資の運用益にかかる税金20.315%を一定期間免除されます。

\セゾンポケットのNISA口座開設はこちら/

NISAが2023年で終わるってホント?

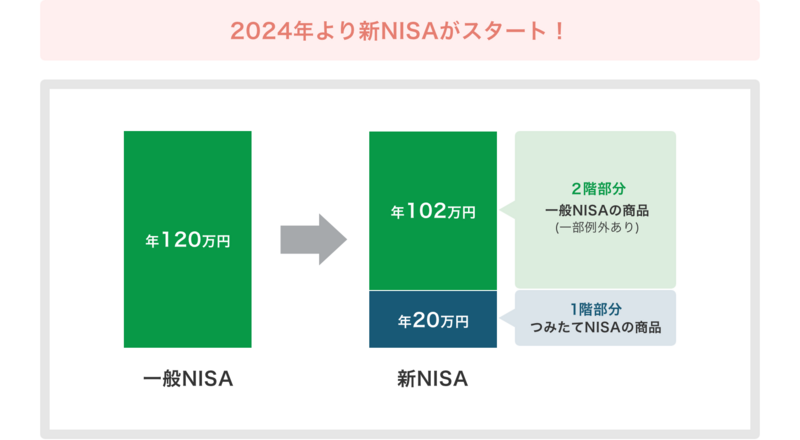

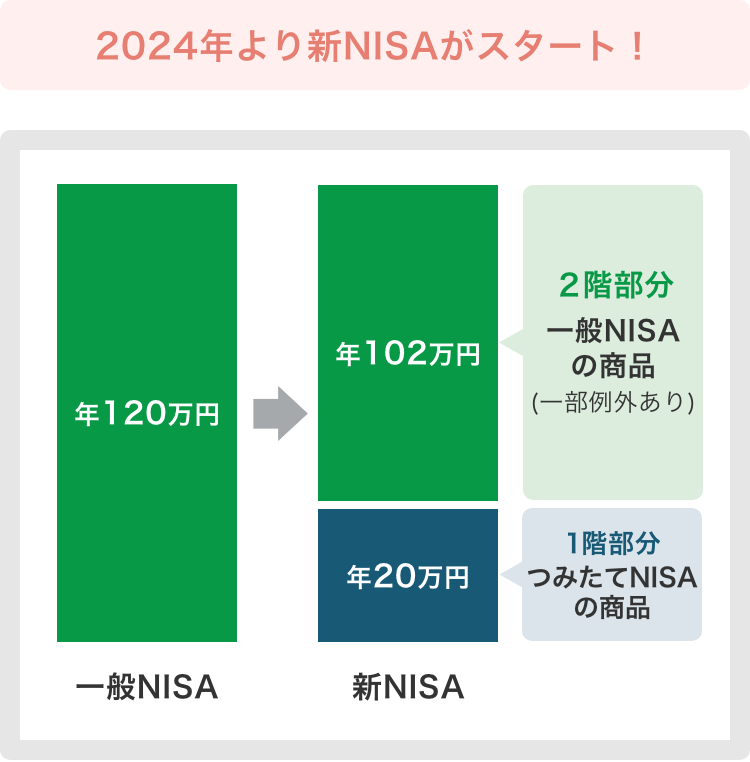

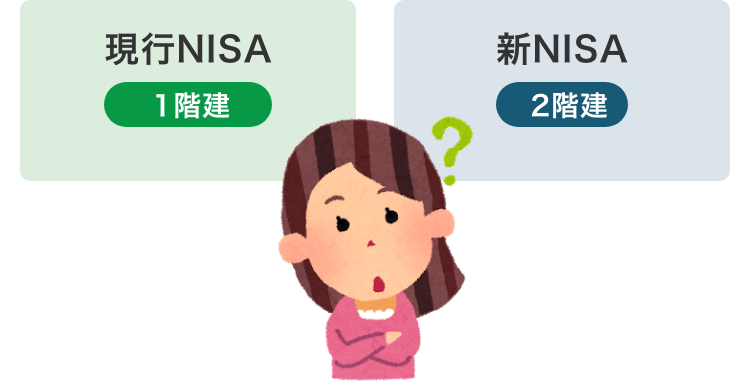

新聞やテレビで「NISAが2023年で終わる」といったニュースを知った人もいるかもしれません。 現行のNISAは、2023年度末で終了する予定となっており、2024年度からは「新・NISA」がスタートします。

現行のNISAと新・NISAについてそれぞれ解説します。

2023年度末で現行NISAの終了

現行NISAは、制度開始当初から投資可能期間を2014年〜2023年としており、2023年には制度が終了します。NISAを利用して受けられる税制優遇は、最長5年間となりますが、現行のNISAは2023年で終了するため、2023年に現行のNISAを利用し始めた場合には、最長で5年後の2027年までが非課税の対象となります。

なお、現行の制度では「一般NISA」「つみたてNISA」「ジュニアNISA」という3種類の制度がありますが、2023年度で現行の制度が終了すると、ジュニアNISAも廃止されます。

2024年度からは「新・NISA」スタート!!

2024年度からは、「新・NISA」がスタートします。 新NISAでは、非課税期間が最長5年間となり、投資できる期間は2024年度から2028年度までです。

新NISAの大きな特徴として、「非課税対象」と「非課税投資枠」が2階建て構造になっていることが挙げられます。

▼1階部分 非課税対象:一定の投資信託(安定投資向けの金融商品)で得られる分配金・譲渡益 投資対象商品:公募株式投資信託など(つみたてNISA対象商品)非課税投資枠:年間20万円まで(最大100万円)

▼2階部分 非課税対象:株式や投資信託等で得られる配当金・分配金・譲渡益 投資対象商品:上場株式や株式投資信託非課税投資枠:年間102万円まで(最大510万円)

このように、投資対象や投資金額が2階建てになっている点において、現行NISAとの違いがあります。 なお、新NISAで2階部分の投資を行うためには、1階部分の積立投資が必要です。

どっちのNISAを始めたらいい?

これから運用資産を始める場合、「現行NISAと新NISAのどちらのNISAを始めたら良いかわからない」という人も多いのではないでしょうか。

新NISAの場合、1階部分の投資対象商品は「公募株式投資信託」など、積立や分散投資に適した安定的な投資が対象とされています。そのため、初心者の方は1階部分のみを運用することもひとつの方法です。

また、2階部分では上場株式やRIETなどの金融商品を選べるほか、積立だけでなくスポットでの購入も可能です。投資に積極的に取り組んで運用益を得たい場合には、2階部分の運用も視野に入れるとよいでしょう。

なお、基本的に投資は少しでも早く始めることが大切です。中長期的に投資を行えば、その分多くの運用益を得られるようになります。新NISAを待つよりも、現行NISAを活用して少しでも早く積み立てを開始することも選択肢のひとつです。

つみたてNISAの特徴

NISAには、一般NISAと、つみたてNISAがあります。 つみたてNISAとは、積立投資をする際に利用できるNISA(少額投資非課税制度)です。一般NISA同様、つみたてNISAを利用することで、運用益に対する税金を控除できます。

毎年40万円までの投資に対して、最長20年間で得た運用益が非課税になります。

つみたてNISAについて詳しく知りたい方は以下のページをご覧ください。

2/22納品分・【資産運用】初心者が投資を始めやすい資産運用「つみたてNISA」とは?にリンク設置予定

ここまで、iDeCo・NISA・つみたてNISAの特徴をご紹介しました。それぞれ特徴が異なるため、運用目的やお金の使い道などを踏まえて、自分に合った資産運用方法を選ぶことが大切です。

最後に、それぞれの資産運用におすすめな人をご紹介します。

iDeCoがおすすめな人

iDeCoは、老後の資産形成を目的とした資産運用のため、60歳になるまでお金を引き出せません。

そのため、老後の年金にプラスして生活費に足しにしたい、コツコツと堅実な長期投資をしたいといった人におすすめです。金融機関に預金するよりも、少しでもリターンを増やしたいという場合にも向いています。

NISAがおすすめな人

NISAは、年間非課税額が最大で120万円となっているため、資金に余裕がある人や、投資の知識が多少はある人、平均以上の利回りを狙いたい人におすすめです。

つみたてNISAがおすすめな人

つみたてNISAは、年間40万円の非課税枠があり、非課税期間は20万円です。専用の投資信託を利用して、コツコツと少額から積み立てできるため、投資初心者の人や投資資金があまりない人におすすめです。

| 【この記事もおすすめ】 初心者向け!資産運用を始める時のポイントについて解説 - ゼロから始める資産運用 NISA編 |

まとめ

iDeCo・NISA・つみたてNISAは、それぞれ運用の仕組みや資産の受け取り方法などが異なります。投資できる金融商品や投資資金、受け取り時期などを考慮して、自分に合った方法を選びましょう。また、これら3つの制度は、どれも税制優遇制度が設けられているため、資産運用によって得られた運用益にかかる税金の負担を抑えられるメリットがあります。「老後の生活費を貯めておきたい」「各ライフステージでまとまったお金が必要」という人は、目的に合った資産運用をしましょう。

\セゾンポケットのNISA口座開設はこちら/

.png)

.png)

.png)

.png)

.png)