.png)

まず貯金・節約・資産運用について解説

資産を増やす方法には、主に貯金・節約・資産運用の3つがあります。 まずはそれぞれの具体的な方法について見てみましょう。

貯金とは

貯金とは、その名の通りお金を貯めて資産を増やすことです。貯金は、資産を増やす方法として最もリスクが低く、簡単に始められる方法です。ただし、貯金にもさまざまな方法があります。一般的な貯金は、手元に現金をまとめて置いておく「タンス預金」と、金融機関の預金口座に預ける「預金」の方法です。

最近では、多くの人がタンス預金よりも金融機関の預金を利用しています。預金すれば少ないながらも利息がつくほか、万が一家に空き巣が入っても口座からお金を下ろされるリスクが低く、安全性が高いためです。「普通預金」「定期預金」「積立預金」など複数の種類があるため、目的に応じて使い分ける必要があります。このように、貯金は誰でも始めやすい方法ですが、ノーリスクというわけではありません。 主なリスクは以下の通りです。

| ・盗難・災害リスク(タンス預金) ・1,000万円以上の預金に対する元本割れリスク(銀行預金) ・インフレリスク(貯金全て) |

なお、インフレリスクについては後ほど詳しく解説します。

節約とは

節約とは、生活費などの一部を削減して、浮いた分の資産を貯金する方法です。日頃の消費を抑えて、節約した分のお金を貯蓄することで、将来の出費に備えられます。最近では雑誌やテレビなどさまざまなメディアで節約術などが紹介されており、誰もが簡単にできる方法として取り入れられています。

資産運用とは

資産運用とは、今持っている資産を投資して増やす方法です。いま手元にあるお金を不動産や金融商品などに投資して運用することで、利益を得ることが目的です。

例えば、不動産投資では、現在保有している土地にアパート・マンションを建てて、家賃収入によって資産を増やすことができます。また、私的年金の一種となる「iDeCo(個人型確定拠出年金)」や投資信託も、資産運用に含まれます。

日本人は「貯金好き」だが...

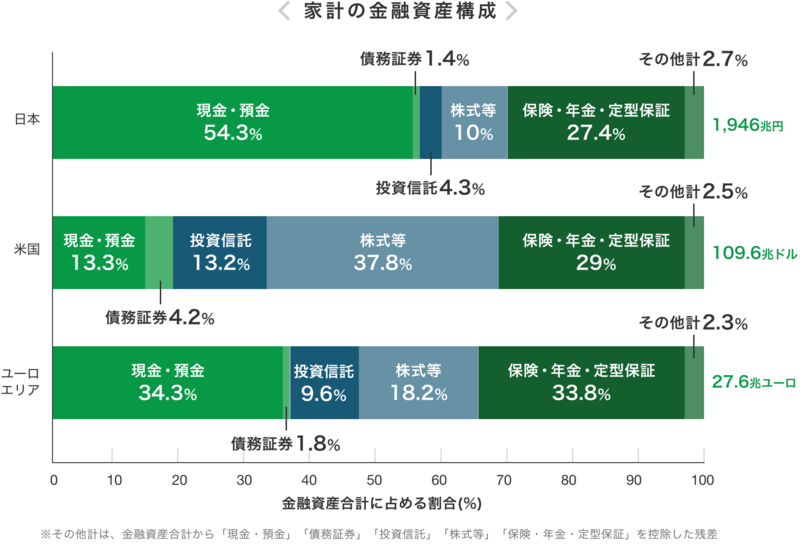

日本は、世界的に見ても貯金が好きな国といわれています。2021年8月に日本銀行調査統計局が発表した『資金循環の日米欧比較』の「家計の金融資産構成」によると、金融資産合計に対する現金・預金の割合は、アメリカが13.3%なのに対して、日本は54.3%と高くなっています。また、金融資産合計に対する株式等の割合は、アメリカの37.8%に対して、日本は10.0%とかなり低いことが分かります。

このように、海外と比べると日本は貯金・預金が中心となっており、株式などの投資に回す人がそう多くはありません。とはいえ、近年では個人投資家や投資初心者に向けた金融商品・サービスも登場していることから、投資へ興味を持つ人も増えつつあります。低金利が続く日本において「効率的に資産を増やしたい」と考える人はさらに増えていくと考えられます。

参考:日本銀行調査統計局『資金循環の日米欧比較』

貯金のメリット・デメリット

資産を増やす方法としてもっとも一般的な貯金。 貯金は誰でも気軽に始めやすい一方で、手軽さゆえのデメリットもあります。ここからは、貯金のメリットとデメリットについて詳しく解説します。

貯金のメリット

貯金のメリットには、以下が挙げられます。

| ・簡単に始められて続けやすい ・必要があれば貯金を崩せる ・安全に将来の出費に備えられる |

それぞれについて詳しく見ていきましょう。

とても簡単

貯金の大きなメリットは、簡単に始められる点です。例えば、投資は口座を開設する手間がかかり、投資に関する専門的な知識を身に付けなければなりません。 一方、貯金は専門的な知識は必要なく、自分で設定した目標金額に向けてお金を貯めるだけのシンプルな方法のため、とても簡単といえます。

必要があれば使える

貯金は、急にまとまったお金が必要になった場合でもすぐに使えるというメリットがあります。日々生活していると、病気にかかったり、事故に遭ったりなど、思わぬ出来事によって急な出費が必要になるケースがあります。このような際に、貯金をしていればまとまったお金をすぐに支払えます。

一般的な投資では、金融商品を現金化するまで売却手続きが必要になるほか、振り込みまでのタイムラグが発生します。一方、金融機関への預金であれば、近くのATMですぐに現金を引き出せます。このように、貯めている資産をすぐに使える点は、貯金ならではのメリットといえるでしょう。

安全に将来の出費に備えられる

安全に将来の出費に備えられるという点も大きなメリットです。貯金は、株式投資や不動産投資のように資産が減るというリスクが低いため、コツコツ着実に将来のための資産を貯めておきたい人に向いています。金融機関への預金であれば、盗難や災害時に資産が失われるリスクも防げます。

貯金のデメリット

簡単かつ安全に資産を増やせる貯金ですが、いくつかデメリットもあります。

| ・増え方が小さい ・無駄遣いしてしまう恐れがある ・インフレリスクがある |

それぞれについて詳しく見ていきましょう。

増え方は小さい

貯金は、資産が減るリスクが低い代わりに、資産の増え方も小さいといったデメリットがあります。 銀行口座への預金には利息がつきますが、現在の日本では超低金利社会が続いており、定期預金でも利回りはかなり低くなっています。ちなみに、2022年3月現在の定期預金(1年)の平均年利率はわずか0.003%です。100万円を1年間銀行に預けたとしても、利息は30円しかつきません。このように、貯金はリスクが小さく安全ではあるものの、貯金したお金をさらに増やすことは難しいことを覚えておきましょう。

無駄遣いしてしまうかも

貯金をしていると、つい無駄遣いしてしまうという人も少なくありません。これは、通帳の金額を見て「お金が余っている」という思考になってしまうためです。将来のために貯金をしていても、無駄遣いをすれば当然お金は増えません。また、金融機関に預金したお金はすぐに引き出せるため、意志が弱かったり、貯金の明確な目的を定めていないと、無駄遣いしてしまう恐れがあります。

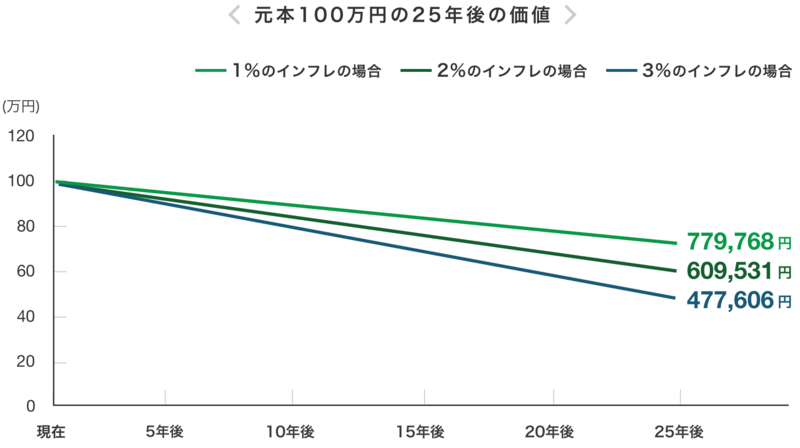

インフレリスクがある

貯金はリスクが小さいとはいえ、全くリスクがないわけではありません。特に注意すべきはインフレリスクです。インフレリスクとは、物価の上昇によってお金の価値が下がるリスクのことです。例えば、物価上昇率0.5%で10年間推移したとすれば、今100万円で買える物の10年後の価格は約105万円です。つまり、100万円をタンス預金や銀行預金にしていると、10年後に同じ物を買おうとしても、お金が足りなくなってしまいます。

このように、物価上昇によってお金の資産価値が目減りしてしまう現象がインフレです。タンス預金や銀行預金は、余程のことがない限り金額が減ることはありませんが、現金自体の価値は常に変化していることを理解しておきましょう。

\ 楽天証券の口座開設はこちら /

節約のメリット・デメリット

節約は誰でも始めやすい方法ですが、過度に節約しようとすると現在の生活に影響を及ぼす危険があります。 ここからは、節約のメリットとデメリットを詳しく解説します。

節約のメリット

節約のメリットは、以下のとおりです。

| ・上手に続けられればかなりの資産を残せる ・精神的な余裕が生まれやすい |

それぞれについて詳しく見ていきましょう。

うまくできればかなりの資産を残せる

効率的に節約できれば、多くの資産を増やせるというメリットがあります。

節約は、現在消費している費用の一部をカットして、浮いたお金を貯金に回します。1日に300円の節約でも、1年間続ければ10万円以上の資産を増やすことが可能です。例えば、今よりも家賃が安い賃貸物件に引っ越したり、自家用車を手放してリース契約に変更したりと、日常生活でかかる出費を長期的にカットできれば、効率的に資産を増やせます。

精神的な余裕が生まれることも

お金にとらわれない生活によって、精神的な余裕が生まれる可能性もあります。節約を習慣化できれば、消費癖が解消されて物欲が減少します。すると、これまで「欲しくても買えなくて我慢していた」といったストレスから解放されて、精神的に余裕が出てきます。

このように、節約で資産を増やせるだけでなく、精神的な余裕が生まれれば一石二鳥です。

節約のデメリット

節約は、効果的に行えば資産を増やせるほか、精神的にも良い影響をもたらします。 一方で、節約の方法を誤れば、かえってデメリットになってしまうこともあります。

現在の生活が犠牲になってしまうかも

節約は、現在の生活費の一部をカットする方法でお金を浮かせます。無駄な出費をカットできれば効率的に資産を増やせますが、生活に必要な出費までカットしてしまうと、生活の豊かさが失われてしまう恐れがあります。また、無理な節約はストレスが溜まる原因にもなり、精神的にも悪影響を及ぼしかねません。まずは現在の出費を細かく把握したうえで、不要な出費のみをカットするようにしましょう。

資産運用のメリット・デメリット

金融商品に投資する資産運用は、貯金や節約とは全く異なる性質があります。 ここからは、資産運用のメリット・デメリットについて紹介します。

資産運用のメリット

資産運用のメリットは、以下のとおりです。

| ・比較的高いリターンが期待できる ・不労所得を狙える ・インフレ対策になる |

それぞれについて詳しく解説します。

比較的高いリターンを望める

資産運用ならではのメリットとして、銀行預金と比べて高いリターンを見込める点が挙げられます。値動きの激しい金融商品に投資をすれば、値下がりするリスクはあるものの、値上がりすれば大きなリターンを得ることが可能です。コツコツ資産を増やすよりも、リスクと引き換えに高いリターンを望む人に向いています。

不労所得を狙える

資産運用には「労働をせずお金を得られる」という不労所得を狙えるというメリットもあります。

例えば、不動産投資でマンションに投資している場合、入居率が高く家賃収入が安定していれば、継続的に不労所得を得ることが可能です。株式投資であっても、銘柄を選ぶ手間はかかりますが、将来にわたって成長が期待できる銘柄に投資すれば、安定的に配当金を得られます。投資には専門的な知識をしっかりと身に付ける必要はありますが、不労所得が狙える点は資産運用ならではのメリットです。

インフレ対策になる

現金ではなく、金融資産を保有することでインフレ対策につながります。タンス預金の場合、物価が上昇すればお金の価値は下がってしまいます。一方で、不動産や株式などの金融資産であれば、インフレによる価値減少の影響を受けにくいとされています。とくに株式投資の場合では、インフレによって経済活動が活発になると、株価の上昇によって株式の資産価値も上昇することが期待できます。

資産運用のデメリット

資産運用のデメリットは、以下のとおりです。

| ・資産の増減が不確実であることが多い ・必要な時にお金を使えないことがある ・長期的な運用が必要 |

それぞれについて詳しく見ていきましょう。

資産の増減に不確実性がある

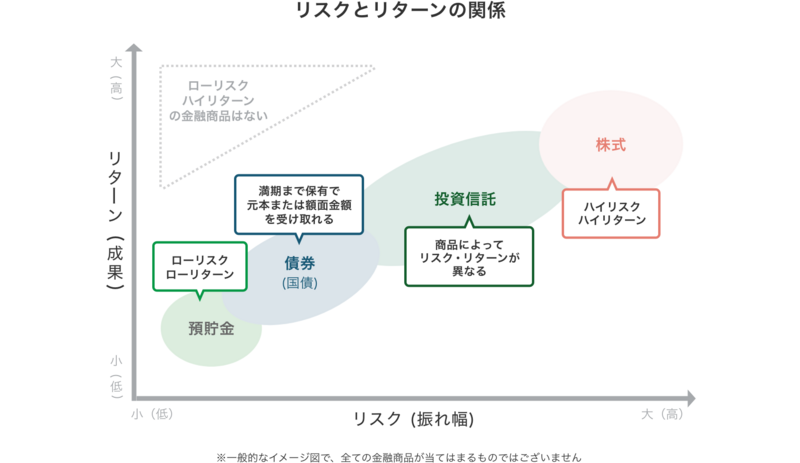

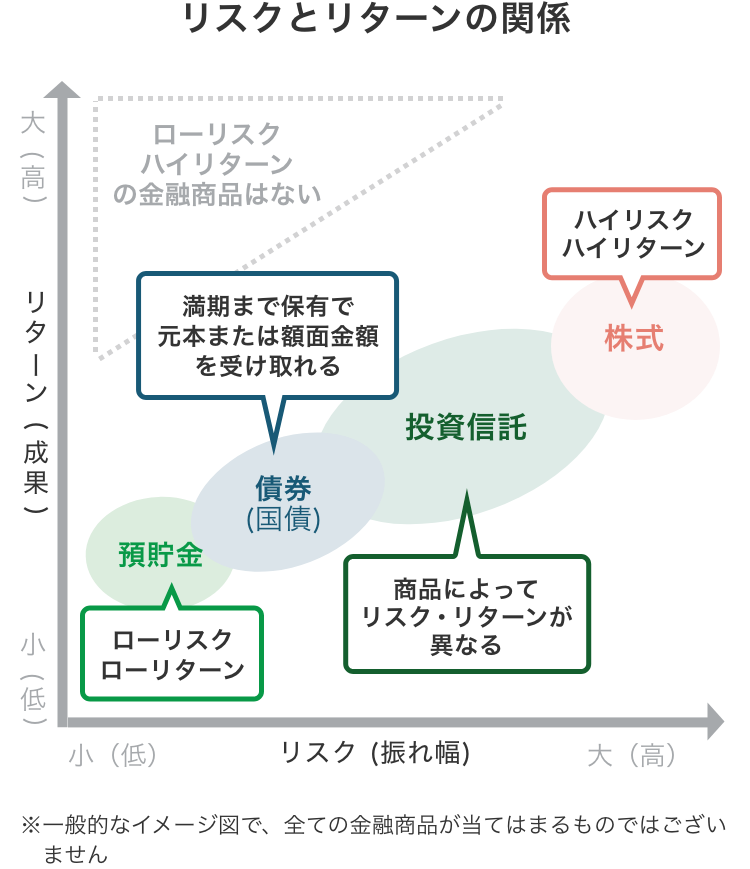

資産運用の場合、資産が増える可能性もありますが、減るリスクもあります。原則として、ローリスク・ハイリターンな投資はありません。高いリターンを狙えば、その分リスクも大きくなることを覚えておきましょう。

必要なときにお金を使えないことも

金融資産を保有して運用するため、いざというときに現金化できず、緊急の出費に対応できない可能性があります。投資信託では、プロに運用を任せる方法のため、契約条件によってはすぐに解約できないケースがあります。解約できても「信託財産留保額」という解約手数料を支払わなければならないこともあります。

また、株式投資の場合、保有している株式を売却して現金化しようとしても、その時点で株価が値下がりしていれば、元本割れになるリスクも考えられます。このように、資産運用はタンス預金や銀行預金と比べるとお金の流動性が低く、投資した金額を下回るリスクがあります。

長期的な運用が必要

値動きによるリスクを抑えつつ、安定したリターンを狙うには、長期的な運用が必要です。短期的に大きな利益を狙う場合には、その分リスクも高くなってしまいます。将来の資産を形成することが目的の方は、リスクを抑えた長期運用を視野に入れましょう。

\ 楽天証券の口座開設はこちら /

資産運用は増やしたい人向け

ここまでご紹介したことを踏まえると、資産運用は「積極的に資産を増やしたい」人向けです。現金をコツコツと貯めていく銀行預金や節約とは異なり、今ある資産を「運用して増やす」ことに特化しているためです。

もちろん、資産運用にはリスクがつきものですが、投資によって得た利益を元本にプラスして投資することで、複利効果を得られるという魅力があります。継続的に利益を生むサイクルを創出できるため、資産を積極的に効率的に増やしたい人に向いているでしょう。

どれだけリスクを許容できるかが判断基準

前述の通り、資産運用には不確実性というリスクがあります。不景気によって株価が暴落すれば、資産を増やすどころか損失を被ってしまう可能性があります。

資産運用で資産を増やしていくには、できるだけ安定した金融商品を選ぶ、資産が減少しても許容できるラインを決めることが重要です。また、資産を着実に増やしていきたい場合は、投資による資産運用だけでなく、貯蓄や節約など複数の手法を組み合わせることも大切です。

理想的なのは3つの組み合わせ

資産を効率的に増やすためには、貯金・節約・資産運用を組み合わせることが理想です。 目減りするリスクが低い預貯金と、リターンを狙える資産運用を組み合わせると、リスクを低減しつつ資産を効率的に増やせるようになります。

資産管理のポイント

最後に、資産管理のポイントを3つ紹介します。

目的・目標を決めよう

まずは、明確な目的や目標を設定しましょう。何のために資産を増やしたい(貯めたい)のか:養育費、老後資金、贅沢のため(お小遣い)など そのためにはどのくらいの資産変動まで許容できるのか そのためにはいくら必要なのか。目的や目標を明確にすることで、自分にあった資産運用の方法を選択しやすくなります。投資をする際は、現在の生活に影響が出ない範囲で行うようにしましょう。

投資をするなら知識をつけよう

不動産投資や株式投資、投資信託などを行う際は、専門的な知識を身に付けることが重要です。経済や社会情勢の影響を受けやすいため、投資の仕組みを学ぶだけでなく、時事やニュースも意識して見るようにしましょう。

いろいろな制度も活用しよう

お金の積立や投資ができる国の制度に、NISA・つみたてNISA・iDeCoなどがあります。NISAとは「少額投資非課税制度」のことで、投資によって得た利益にかかる税金が、1年間で120万円まで、最長5年間免除される制度です。つみたてNISAとは、長期の積立や分散投資を対象とした税制優遇制度のことです。投資から得た利益が最長20年間非課税になります。iDeCoとは「個人型確定拠出年金」のことで、任意で加入できる私的年金制度のことです。あらかじめ積立金額を定めておき、毎月決まった額を積み立てることで、最短で60歳から一時金または年金として現金を受け取れます。

このように、効率良く資産を増やせる制度が数多くあるため、上手く活用することをおすすめします。

| 【この記事もおすすめ】 初心者におすすめなのはiDeCo、NISAならどっち?つみたてNISAはどう? |

まとめ

この記事では、貯金・節約・資産運用のメリット・デメリットについて解説しました。 貯金・節約は、誰でも簡単に始められるだけでなく、リスクが低く着実に資産を増やしていける方法です。ところが、低金利の日本では、利息だけでお金を増やすことは難しいのが現状です。効率的にお金を増やすには、投資による資産運用と組み合わせることがおすすめです。

人生100年時代と言われている現在。老後の資産を今のうちから貯めておくことは大切です。お金を増やす目的や目標金額を明確にして、できる限りリスクの少ない方法かつ無理のない範囲で資産を増やしていきましょう。

資産形成はじめるなら「Nダイレクト」で!

\ 楽天証券の口座開設はこちら /

.png)

.png)

.png)

.png)