そもそも為替相場とは

為替相場と株価の関係について解説する前に、まず為替相場とは何かについて説明します。

為替とは

為替とは本来、現金の代わりに手形や小切手、証書などを使いお金のやりとりを行うことを指します。例えば、大阪と北海道、または日本とアメリカに住んでいる人同士が直接お金の受取を行うことは現実的ではありません。そのような場合に、金融機関を通じて送金することを為替と呼びます。

為替相場とは

為替相場とは、「ある国の通貨と、他の国の通貨を交換する際の比率」を指します。

世界各国ではそれぞれ異なる単位の通貨を使っているため、国同士が貿易やお金の取引をするときは通貨の交換が必要です。この通貨交換を「外国為替」といい、その際の交換レートを「外国為替相場」といいます。例えば、円と米ドルの為替を決めることで、通貨が異なる国同士でも株式投資などの金融商品の取引が可能になります。

また、物の値段が需要と供給で決まるように、円の為替相場も以下2つのバランスで決まります。

・需要(=円が欲しい人の量)

・供給(=円を手放したい人の量)

このような需給関係が変動すると、為替相場が変動します。国境を越えたさまざまな経済活動において、常に為替相場が関係しています。

円高・円安

日本でもっとも目にする為替相場に、ドル円相場があります。

「1ドル=100円」であれば、円の単位が100円の場合に1ドルと交換することが可能です。しかし、「1ドル=90円」になったときは、90円で1ドルと交換できるため、100円で交換するときと比べて10円安く交換できます。

このように、同じ1ドルを10円少なく交換できることは「円の価値が相対的に上がった」状態を意味し、これを「円高」といいます。

反対に、1ドル=100円から1ドル=110円になった場合、1ドルを得るために今までより10円も多く支払う必要があります。100円で交換するときと比べて取得できるドルが少なくなるため、「円の価値が相対的に下がった」状態で、これを「円安」といいます。

一般的に、日本に住む消費者としては「円高」の方がお得といえます。円高のときは、商品や食品をより安く海外から輸入できるため、日本に住む消費者はその分安く購入できるという仕組みです。

・円高=円の価値が相対的に上がった状態

・円安=円の価値が相対的に下がった状態

・円高のとき日本に住む消費者は輸入品を安く購入できる

また、このような為替相場の変動は金融商品にも大きく関係しています。特に、FXが最たる例です。FXは「Foreign Exchange」の略で、円やドルなどの通貨の相場変動を利用して、売買を繰り返し利益を獲得するのが特徴です。投資信託でも全世界型と呼ばれる国や地域を分けた金融商品が存在します。全世界型の投資信託も為替相場の変動でパフォーマンスに影響が出ます。

さらに金融サービスの発展で、今では簡単に海外の株も購入することができるようになりました。証券会社によっては米国株の売買にかかる手数料が無料の口座もあります。ただし、海外の金融商品を取り扱う場合、必ず為替リスクが生じる点に注意しましょう。

為替相場と株価の関係

為替相場と株価は密接に関係しています。

基本的に株価は、買い手となる需要、売り手となる供給のバランスによって決定します。これらのバランスを左右するのが、企業の業績や将来性、外国為替、社会経済の状況です。

なかでも外国為替の変動は、製品や部品などを輸出している企業や、資材や原材料を輸入している会社に収益に影響を与えます。日本円と外国の通貨で取引をする際に、円安・円高といった為替変動によって、企業の業績や株価が変わります。

・企業の業績や将来性、外国為替、社会経済の状況で株価が変動する

・外国為替の変動は輸出入企業に影響を与える

・為替変動によって、企業の業績や株価が変動する

そのため、株価を見る際には為替相場の変動(円高または円安)がマーケットにどのような影響を与えるか知っておく必要があります。

企業への影響

為替の変動は、企業の業績に影響をもたらし、結果的に株価の変動へつながります。

一般的に、輸出型企業は「円安・ドル高」のときにメリットを享受することができます。

反対に、輸入型企業は「円高・ドル安」のときに有利です。

以下の項目で詳しく見ていきましょう。

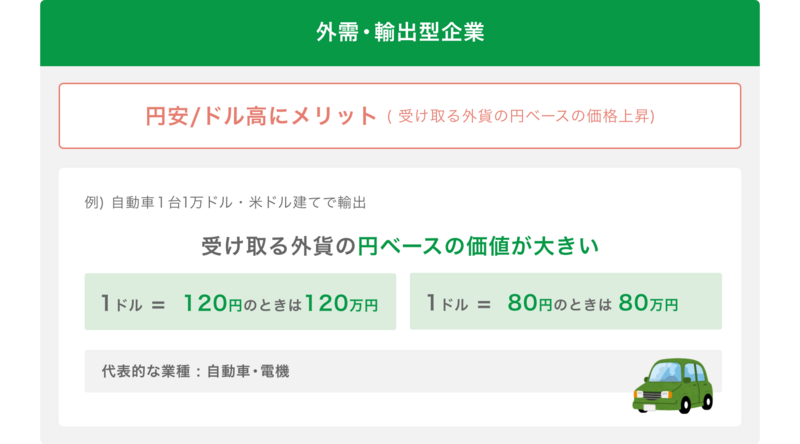

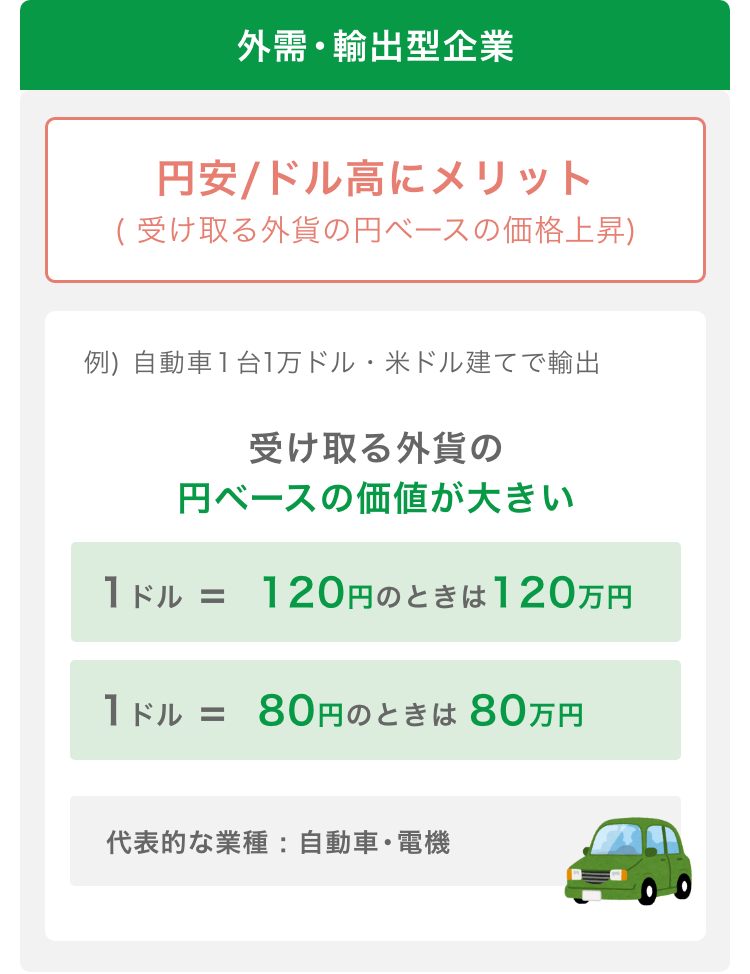

輸出型企業

自動車メーカーや電機メーカーなど、日本国内の製品を海外に輸出する企業の場合、円安になると利益が増加し、円高になると減少します。

たとえば、1台1万ドルの自動車を米ドル建てで輸出した場合、「1ドル=120円」のときは120万円、「1ドル=80円」のときは80万円を受け取ることが可能です。受け取る米ドルはどちらも「1万ドル」ですが、日本円に換金した際に、円安のほうが40万円も得をするのです。

このように、円安によって利益が増えることによって業績が良くなれば、その会社の株を買う投資家が増えて、結果的に株価の上昇につながります。

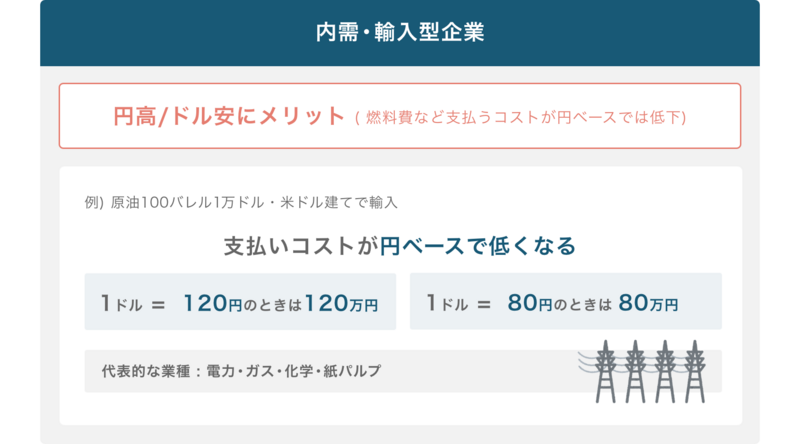

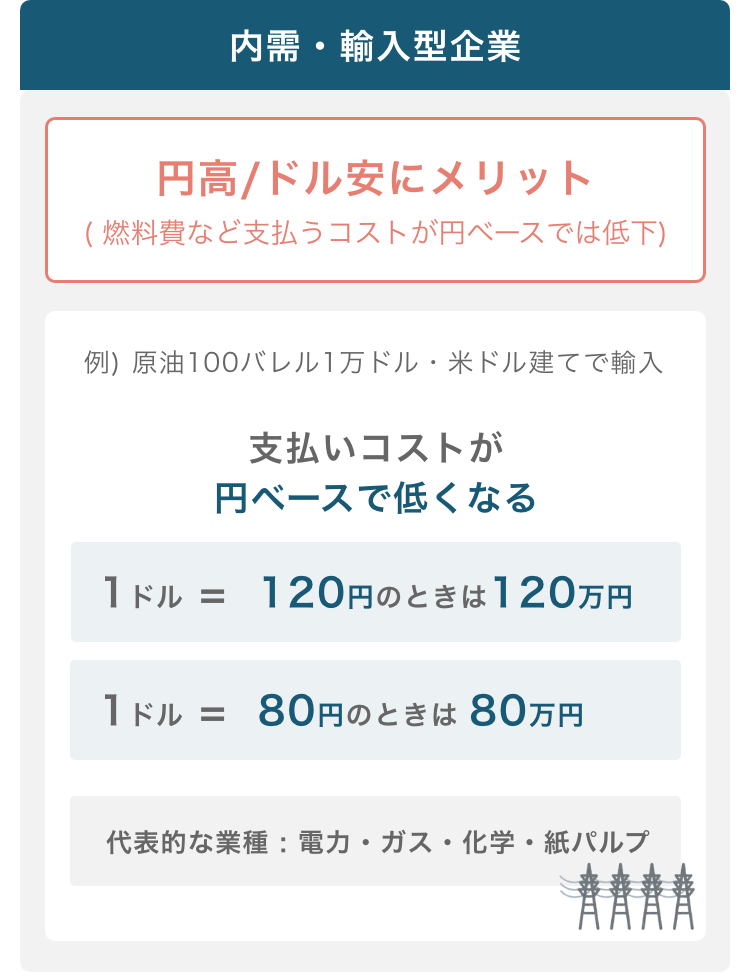

輸入型企業

電力・ガス・化学・紙パルプ・食品といった外国から原料や資材などを輸入する企業の場合、円高になると利益が増加し、円安になると減少します。

円高のとき、輸入型企業にとっては支払いコストが減り業績に好影響をもたらすため株価上昇につながります。たとえば、原油100バレルを1万ドル(米ドル建て)で輸入するケースについて考えてみましょう。「1ドル=120円」のときは支払いコストが120万円、「1ドル=80円」のときは80万円です。円高のときに取引をすると、同じ量の原油を輸入するのに、40万円も安くなります。

このように、支払いコストが安くなることで、手元に残る利益が増加して業績アップにつながります。業績が良好になれば、それに伴って株価も上昇します。

海外投資家への影響

為替の変動は、海外投資家にも影響を与えます。

海外投資家とは

そもそも「海外投資家」とは、日本に住んでいない外国籍の個人および法人を指します。以下は代表的な海外投資家です。

・海外の機関投資家

・海外の年金基金

・海外のヘッジファンド(富裕層から私募によって資金を集めるファンド)

近年は、海外投資家の売買シェアが増えており、日本株式市場の約7割を占めています。そのため、海外投資家の売買動向は、日本の株にも大きな影響を与えます。代表的な例として、外国人投資家が大量に株を売却することによって、株式市場全体が値下がりするケースが挙げられます。

ニュースで海外投資家の売買動向が頻繁に取り上げられる理由は、株式市場に参入している人たちは「海外投資家がこれから株を買うのか・売るのか」を考慮しているためです。

為替の変動によって起こす行動

円高・ドル安の場合、円建て資産に投資することは自国の通貨ベースで考えると有利になるため、海外投資家は一般的に円高を好みます。

そのため、海外投資家は日経平均が下がっている場合でも、円高であれば日本の株を購入することがあります。ただし、円高になると海外の機関投資家や年金基金が持つ運用資産のうち、円資産が占める割合が大きくなるため、調整のために円高のときに日本株を売る動きが見られます。

| 【この記事もおすすめ】 株を買う人は為替も見ないといけないの? |

\ 楽天証券の口座開設はこちら /

なぜ円高だと日経平均は下がるの?

円高は、日本における株価の低下につながります。

通常円高になると、海外輸出を主としている企業の売上低下が懸念され、輸出企業の株式が売られる動きが見られます。輸出企業にとっては不利な状況となりますが、裏を返せば、輸入企業にとっては「安く仕入れられる」という利点があります。

一般的な考えであれば、円高が不利な企業、有利な企業の両方が存在することによって、互いのマイナス・プラスを打ち消し合う働きがあるといえます。しかしながら、現在の日本では、「円高になれば日経平均株価が減少する」という状態が続いています。

このような状態になる理由は、国内における輸出企業と輸入企業のバランスにあります。

日経平均は、日本を代表する225銘柄の上場株式における平均株価で算出されます。この225銘柄を占める企業の割合は、輸出企業の方が多くなっています。つまり、円高の影響をより強く受けることになり、日経平均株価の低下につながります。

・通常円高になると輸出企業の売上低下が懸念される

・日経平均の225銘柄を占める企業の割合は、輸出企業の方が多い

・円高の影響をより強く受け、日経平均株価の低下につながる

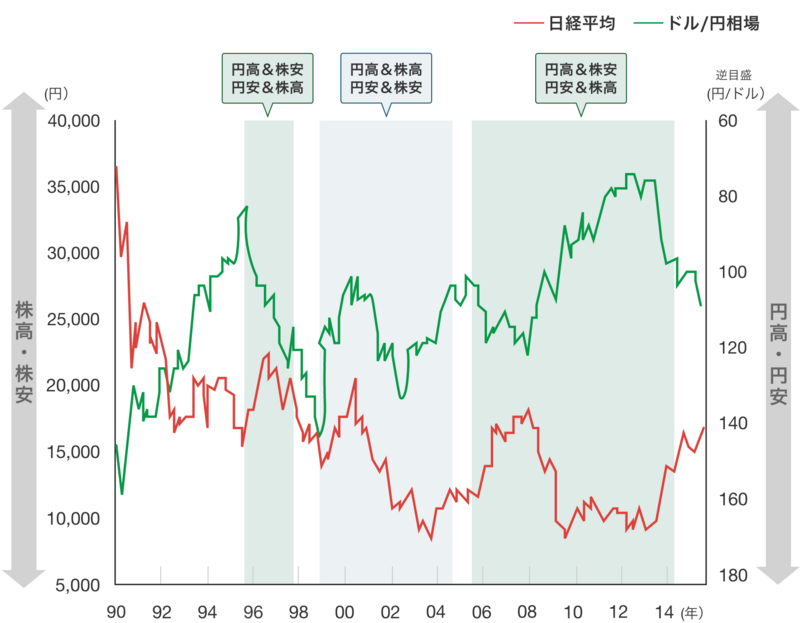

市場を取り巻く環境によって株価の反応は変わる

円高になると日経平均が下がると説明しましたが、市場を取り巻く環境によって株価の反応は異なります。たとえば、日本の雇用状況や物価の動き、世界の経済状況や国際政治などによって、「円安・株高」になることもあれば、「円高・株高」「円安・株安」「円高・株高」といった組み合わせになることもあります。

金利と株価の関係

金利は景気バランスの調整を目的として、日本銀行によって決められます。金利が変わることで景気動向が変わるため、株価も大きな影響を受けます。

好景気と不景気の状況における株価の影響は、以下のとおりです。

| 好景気 | 不景気 |

| 世の中全体でお金が積極的に使われるとき | 世の中全体でお金の動きが消極的になるとき |

| 企業の成長が期待できるため、株を買う投資家が増え、株価が上昇する。 | 企業の成長が期待できないため、株を売る投資家が増え、株価が下落する。 |

つまり、景気が良くなると株価は上昇し、景気が悪くなると株価は下落します。

そもそも金利が変わるのはどんな時?

日本銀行は好景気の際に金利を上げ、不景気のときに金利を下げることがあります。以下で詳しく見ていきましょう。

好景気のときに金利が上がる

好景気は、経済に以下のような好影響を及ぼします。

・業績の良い企業が増加する

・収入を伸ばす人が増加するため、消費が活発化する

・お金の流通が増加するため、物価やサービス料金が上昇する

しかし、景気が過剰に良くなると物価が高騰し、企業の倒産や個人の破産を引き起こす可能性があります。こういった事態を防止するために、日本銀行は金利を上げることによって景気を落ち着かせることがあります。

不景気のときに金利が下がる

不景気は、経済に以下のような悪影響を及ぼします。

・多くの企業が業績で伸び悩む

・人々の収入が下がるため、消費が減少する

・お金の流通量が減少するため、物価が下降する

このような状況を打破するために、日本銀行は不景気時に金利を下げます。企業は金利が下がることで銀行からの融資を受けやすくなるため、設備投資や新規事業などに資金を回せる状況になります。

また個人は、金利が下がることによって積極的にお金を使うようになる動きが予想されます。このように、金利を下げてお金の流通量が増えることで、物価が下がり、景気が回復していきます。

金利の変動が国債と株価に与える影響

金利が変動すると国債の価格も変動し、同時に株価も変動します。

そもそも国債とは

国債とは「個人から国がお金を借り、利子を支払う」といった金融商品のひとつです。支払われた利子が投資家にとってリターンとなります。利子と元本の支払いは国が保証してくれるため、低リスクでの資産運用が可能です。

国は、債権の証明となる「国債」を発行して市場に公開します。投資家は、証券会社や銀行などと国債を取引します。

金利の変動と国債、株価の変動

金利・国債・株価は、相互に関わり合って変動します。

国債は利子が儲けとなる金融商品であるため、金利変動によって価値が大きく変わります。国債の価格は高金利のときに高騰し、低金利のときに下落することが通常です。

それぞれの影響と動きは以下のとおりです。

①景気が悪くなり、日本銀行が金利を下げる

②国債の利回りが減少するため、国債を売却する投資家が増える

③金利が下がると、企業は業績を上げやすい状態になる

④株で資産運用をする投資家が増加する

⑤株の取引が盛んになるため、株価が上がる

このように日本で金利を下げると、基本としては利回りの減少で日本国債の魅力度は下がりますが、企業の業績上昇を期待して日本株の銘柄に注目が集まるようになります。

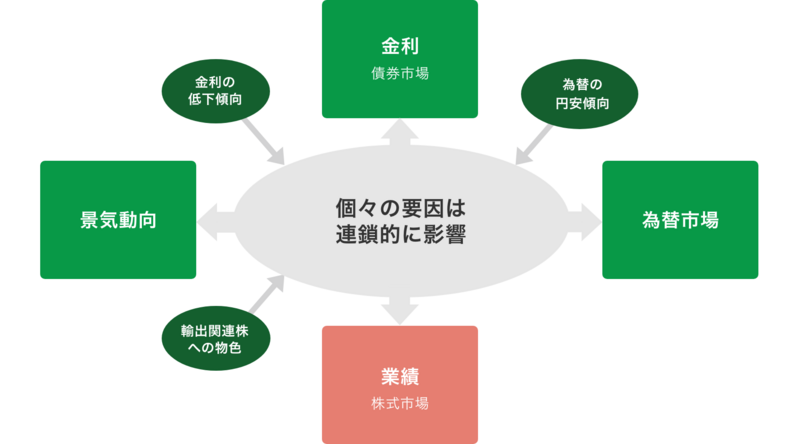

株価の変動には様々な要因が関わっている

金利や為替、景気、企業の業績など、様々な要因が連鎖的に影響し合うことで株価が変動します。

本記事で既に触れた点も交えて、以下に要因をまとめます。

金利の変動

金利の上昇や低下は株式市場に大きな影響を与えるため「株価と金利はシーソーのような関係にある」といわれています。金利の低下は株価の上昇に、金利の上昇は株価の下落につながる傾向があります。

為替市場

円高・円安といった為替相場の動きは、原材料を輸入している会社や製品を海外に輸出している会社の業績に大きな影響を与えます。記事の前半で解説したように、一般的に円安は輸出会社にメリットがあり、円高は電力・ガスなど原材料を輸入している会社にメリットがあります。

企業の業績

一般的には、企業の業績により株価は以下のように変動します。

・企業の業績がよければ株を買いたい人が増えるため、株価が上がる

・反対に業績が悪ければ株を売りたい人が増加するため、株価が下がる

したがって、決算発表の影響で株価が大きく変わる場合もあります。

企業業績は、会社四季報や企業のホームページで確認できます。なお、企業業績のレポートを公開している証券会社もあるため、気になる方はチェックしてみてください。

景気の動向

景気が良ければ会社における業績のさらなる向上が期待できます。そうすると株式の買い手が増え、株価は上昇することが一般的です。さらに、会社の活動がより活発になるといった好循環が生まれます。反対に、不景気になれば会社の業績は伸び悩み、悪循環につながります。

まとめ

本記事では、為替相場と株価の関係、株価の変動が企業に与える影響、金利と株価の関係について紹介しました。最後に内容をおさらいしましょう。

・為替の変動は企業の業績に影響をもたらし、株価も変動する。

・輸入型企業は円高の際に、輸出型企業は円安の際にメリットを享受する。

・海外投資家のシェアは日本株式市場の約7割を占めており、日本株に大きな影響を持つ。

・金利が変動すれば国債券の価格も変動し、同時に株価も変動する。

・株価は、様々な要因が連鎖的に影響し合うことで変動している。

株式投資を始める際や株価をチェックする際は、ぜひ参考にしてください。

\ 楽天証券の口座開設はこちら /

.png)