.png)

自社株買いとは

自社株買いとは、株式会社が自らが発行した株式を自らの資金で買い戻すことです。株式会社は、会社を経営するための資金を株式を発行して集め、その資金で得られた利益を株主に還元します。株式会社が発行する株式は、必ずしも社外の株主に購入してもらう必要はなく、自社が買い戻すこともできます。実務では「自己株式の取得」と言われることもあり、市場に出回っている株式の取得または株主から自己株式を取得する方法が挙げられます。

では、なぜわざわざ株式を発行して自らの資金で買い戻すのでしょうか。 自社株を買う目的と買い戻した株がどうなるのかについて、さらに詳しく見ていきましょう。

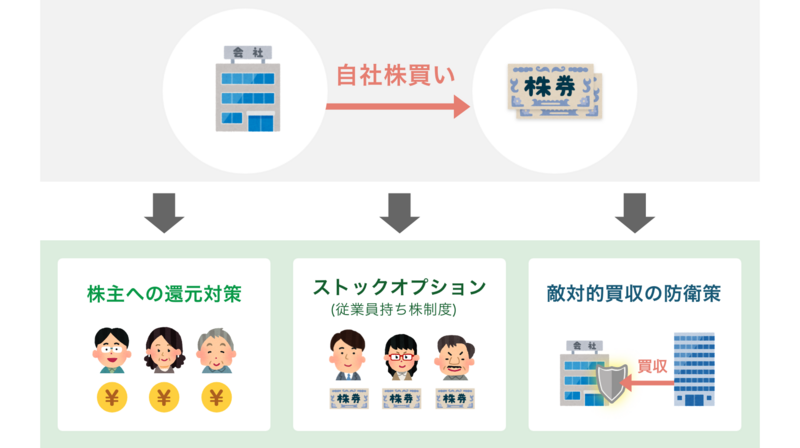

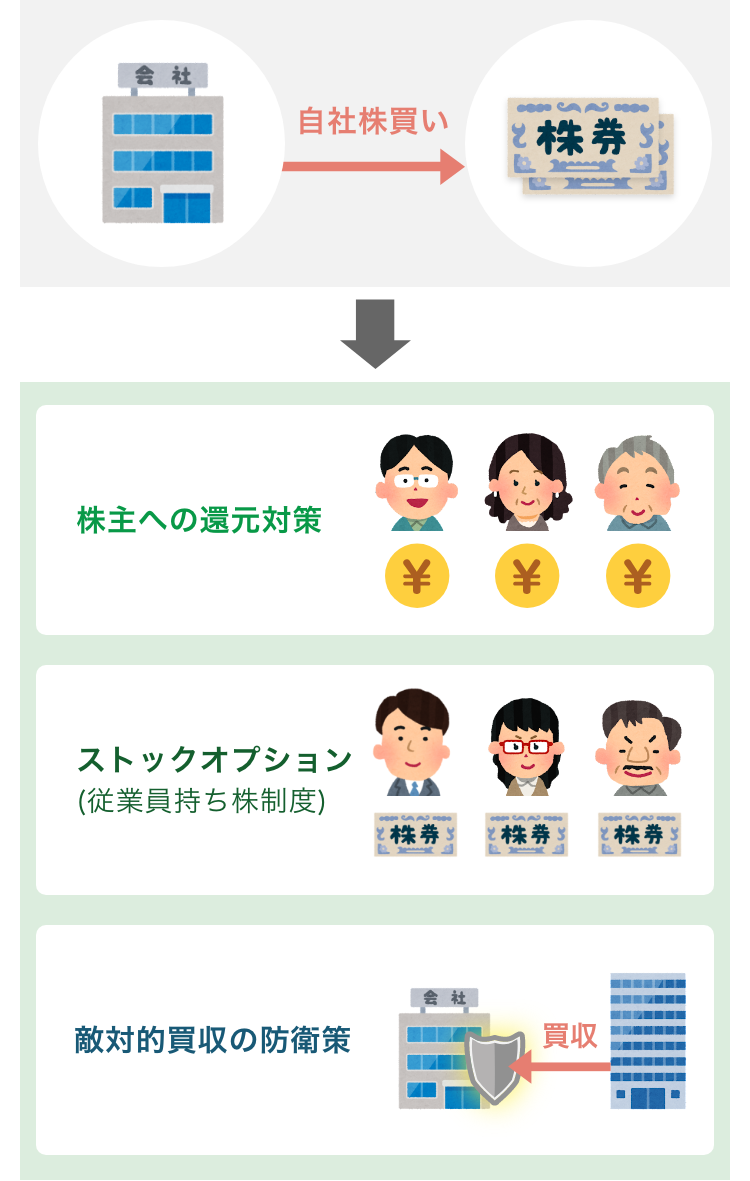

自社株を買う目的

企業が自社株を買う目的はさまざまですが、主な目的は敵対的な買収の対策や配当金の支払額を減らすためです。

株式会社ではその企業の株を多く保有すれば、その企業の経営に大きく関与できるようになります。これは、株主に議決権が与えられるためです。そのため、万が一敵対している企業に株式を買い占められると、実質的に会社が乗っ取られる形になります。このような事態を防ぐために、敢えて自社株を買い戻して敵対する企業に買われる株を少なくするケースがあります。

また、自社株を買い戻して買われる株を少なくすることは、配当金の支払額の減少にもつながります。例えば、株式を1,000万株発行し、1株あたり100円の配当金を支払うと、配当金の最大支払額は10億円です。しかし、100万株買い戻して販売する株を900万株にすると最大支払額を9億円に減らすことができます。このように、配当金の支払額を減らすために自社株を買い戻すこともあります。

買い戻した株はどうなる?

株主が株式を購入すると、配当金を受け取ったり株主優待を受けることができます。では、自社株を買い戻した場合には、買い戻した株はどうなるのでしょうか。 企業が買い戻した株は「消却」か「金庫株」として扱われます。ここからは、それぞれについて詳しく解説します。

消却とは

自社株買いした株は消却することがあります。 消却とは、その名の通り自社株買いした株を消滅させることです。消却をする目的は複数ありますが、ほとんどは発行済株式の数を適切な数にするために行います。なぜなら、自社株買いした株を消却すれば、消却した株の数だけ会社の発行済株式総数を減らせるためです。

ただし、自社株買いした株を消却したい場合には取締役会の決議や取締役の過半数の決定などが必要で、企業が独自で判断することはできません。また、会社の発行済株式総数が減少するため、その旨の登記も必要です。

金庫株とは

自社株買いした株は、金庫株にすることもできます。 金庫株とは、自社株買いした株式を自社で保有することです。金庫株は一旦保有しておき、後に目的に応じて売却して手元資金にするなど、目的に応じて良いタイミングで活用できます。ただし、金庫株が市場に再放出されるケースは少なく、ほとんどは後に消却されます。

2001年の商法改正により、目的、期間、数量に関係なく保有を認められた金庫株ですが、1日に注文できる数量などの明確な決まりが定められているため、範囲内で購入しなければなりません。 このように、自社株買いした株を今後どうするか不透明な場合に、一旦保有し続ける方法が「金庫株」です。

自社株買いによって起こる指標の変化

自社株買いをすると株価に大きな影響を与えます。自社株買いによって、主に以下の3つの指標の変化が起こります。

| ・PERが低くなる ・PBRが低くな ・ROEが上昇する |

それぞれについて詳しく見ていきましょう。

PERが低くなる

まずは、PERが低くなります。 PERとは、株価収益率を意味し、株価に対して上げた利益率を表す指標です。一般的に、PERが高ければ利益に比べて株価が高く、PERが低ければ利益に比べて株価が安いと判断できます。そんなPERは以下の計算式で算出できます。

| PER(株価収益率)=株価/一株あたりの当期純利益(EPS) |

「当期純利益」とは、会社が1年間の営業活動で株主全体にもたらした費用や税金などを差し引いた純利益を指し、配当金を差し引いた当期純利益を一株あたりで表した金額が「一株あたりの当期純利益」(EPS)です。 前述の通り、自社株買いをすると発行済株式数すなわち市場に出回っている株式は減少します。PERは株価を一株あたりの当期純利益で割るため、発行済株式数が減れば減るほどPERは低くなります。 このように、自社株買いすることで発行済株式数が減少し、結果的にPERが低くなり、株価が割安と評価される材料となります

PBRが低くなる

自社株買いをするとPERだけではなくPBRも低くなります。 PBRとは、株価純資産倍率を意味し、会社の純資産に対して株価が適当な水準であるのかを表す指標です。一般的にはPERが1倍以上であれば割高、1割を割っていれば割安と判断できます。 PBRは以下の計算式で算出可能です。

| PBR(株価純資産倍率)=株価/一株あたりの純資産(BPS) |

「一株あたりの純資産」とは、株式一株に対して会社の純資産がどの程度あるかを表した指標で、以下の計算式で算出できます。

| 一株当たり純資産(BPS) = 純資産/発行済株式総数 |

上の計算式からわかるように、一株あたりの純資産を算出するためには、純資産を発行済株式総数で割らなければなりません。つまり、自社株買いして発行済株式総数が減少すれば、その分PBRも低くなり株価が割安と評価される材料となります。

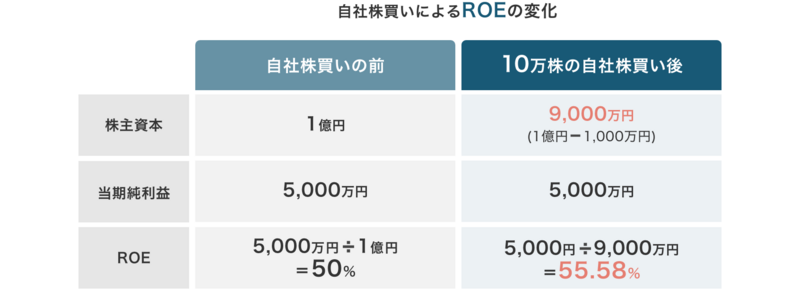

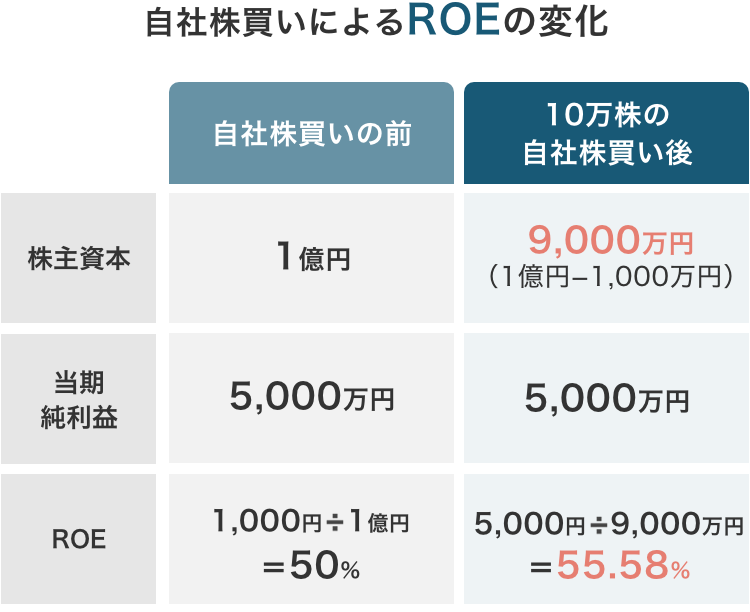

ROEが上昇する

自社株買いをすると、PERとPBRは減少するのに対しROEは上昇します。 ROEとは、自己資本利益率(株主資本利益率)を意味し、投資した株に対してどれだけ効率良く利益を上げられたかを表す指標です。一般的に、ROEの数値が高ければ高いほどその株式会社は自己資本を有効活用して収益を上げている、ROEの数値が低ければ低いほど自己資本を有効活用できていないと判断できます。 ROEは以下の計算式で算出できます。

| ROE(自己資本利益率)=一株あたりの当期純利益(EPS)/一株あたりの当期純資産(BPS) |

計算式からも分かる通り、EPSもBPSも発行済株式数によって変動します。つまり、自社株買いをして発行済株式数が減ればROEが高くなるということです。 ROEが高くなれば投資家から株主資本を効率的に使って利益を上げられていると評判も高くなり、株式が売れやすくなります。

\ 楽天証券の口座開設はこちら /

自社株買いによる株価変動

自社株買いをすると株価は変動し、一時的に大幅に上昇します。なぜ、自社株買いによって株価が変動するのでしょうか。 自社株買いによる株価の変動と、株価が上昇する仕組みを詳しく解説します。

自社株買いによって株価が上がる

そもそも株価は、株式会社が発行している株式を買いたい人と売りたい人の需要のバランスで変動しています。具体的には、株式を現在の株価よりも高く買いたいと思う投資家が多ければ株価は上昇し、逆に買いたい人よりも売りたい人が増加すれば株価は下落します。

株価の変動には何らかの要因があります。株価が上がる要因には「企業業績」「配当金」「新商品の開発」などがありますが、その一つに「自社株買い」があります。 株式会社が自社株買いをすると、前述の通り市場で取引される発行済株式数が減り、PERなどの指標が改善されます。指標が改善されれば、当然投資家はその株式会社に魅力を感じ、株式を買いたいと思う人が増えます。これにより、株価が上がります。

このように自社株買いを行うことで、投資家から資金調達がしやすくなり、企業経営にもメリットがあります。

自社株買いで株価が上がる仕組み

自社株買いをすることでPERの改善などによって株価が上がることをご紹介しました。ここからは、さらに詳しく自社株買いで株価が上がる仕組みを見ていきましょう。 自社株買いによって株価が上がる要因は複数ありますが、主な要因は以下の3点が考えられます。

| ・発行済株式総数が減少するため ・市場に流通している株式が減少するため ・投資家からの需要が高まるため |

先ほどからご紹介している通り、自社株買いをすると発行済株式総数や市場に流通している株式は減少します。すると、自社株買いを行う前に比べて需要量は変わらないものの供給量は減ります。つまり、株式の変動の要因である需要と供給のバランスに変化が生じ、これにより株価が変動します。さらに、自社株買いによって供給量が減少するため、その分株価は上昇します。

| ROE=当期純利益/自己資本(簡易的には純資産) |

そもそも企業が発行した株式で集めたお金というのは「自己資本」として計上されますが、自社株買いで株の消却を行うと、その分だけこの自己資本は小さくなります。自己資本はROEの分母ですから、それが小さくなればROEも大きくなります。このようにして、自社株買いによってROEが上昇するのです。

自社株買いによる企業・株主のメリット・デメリット

自社株買いをすることで、以下のように企業側にも株主側にもさまざまなメリットがあります。

|

【企業側のメリット】 【株主側のメリット】 |

このようなメリットがある一方で、自社株買いにはデメリットもあることを覚えておかなければなりません。自社株買いによるデメリットは主に以下の通りです。

・自己資本比率が低下する

ここからは、自社株買いすることのメリットとデメリットをそれぞれ詳しく解説します。

企業側のメリット

自社株買いをする企業には「ストックオプションを利用することができる」「敵対的買収の対策ができる」といったメリットがあります。

まず、ストックオプションとは、自社の株を従業員が事前に決めれれている価格で購入できる権利です。社員にストックオプションとして与えていた株式が、業績の好調により株価の上昇につながれば、ストックオプションを与えられていた社員に配当金を配ることができます。自社株買いを行い、ストックオプションを利用すれば、会社の利益が従業員に確実に還元され、業績向上に意欲的になる効果も期待できます。

例えば、アメリカのスターバックスコーヒーでは「ビーンズストック」というストックオプション制度を実施しています。従業員はストックオプションを取得することで、配当金の還元を受けられ、モチベーション向上につながっています。

また、敵対的買収を阻止できる点も大きなメリットです。敵対的買収とは、敵対している企業に株式の多数を買われることによって望んでいない買収をされることです。なぜ自社株買いが敵対的買収の阻止に繋がるのかというと、自社株買いによって株価が上昇するためです。株価が上昇すれば買収側の必要資金が大きくなり、株式を買い占めにくくなります。さらに、自社の持株比率も高まるため、敵対的買収に必要な株式の過半数を買い占められなくなるためという理由もあります。

株主側のメリット

次に、株主側のメリットである株価上昇について詳しく見ていきましょう。 自社株買いをすると、流通する発行済株式の数が減少します。発行済株式の数が減少すると、割り算の分母が減るため、1株あたりの当期純利益(EPS)が増えます。1株あたりの当期純利益の増加は、投資家からの評価向上につながるため、株式が売れやすくなります。その結果、株価が上昇しやすくなります。

自社株買いを実行する以前からその企業の株式を保有していた投資家には、株価上昇によって利益が還元されます。

自社株買いのデメリット

自社株買いにはさまざまなメリットがある一方で、自己資本比率の低下などのデメリットもあります。 自己資本とは、純資産とも呼ばれ、返済する必要のない資金です。また、自己資本比率とは企業が保有する総資産のうち自己資本が占める割合を表す指標です。 自己資本比率は以下の計算式で算出できます。

| 自己資本比率=自己資本/総資産 |

自社株買いをすると株式(株主資本)が減ります。すると当然自己資本比率も低下して手元の資産が減少してしまいます。 自己資本比率は企業の安全性を表す指標であり、業種によって基準は異なるものの、一般的に20%を下回ると倒産の危険があると判断されます。特に、もともと自己資本比率が20%に近い場合には、企業は資金繰りなどあらゆる可能性を十分検討した上で自社株買いするかを判断しなければなりません。

このように過度な自社株買いはPER等の指標改善よりも、自己資本比率の低下のデメリットの方が大きく、企業の事業や取引に支障をきたす可能性があります。

まとめ

自社が発行している株式を自らで購入する自社株買い。自社株買いを実施する企業にとっては、資金効率を上げ、敵対的買収を阻止でき、ストックオプションによって従業員の業績向上に対する意欲を高められるなどさまざまなメリットがあります。自社株買いを実施した企業の株式を保有している投資家にとっては、株価が上昇し、1株あたりの純利益が増える可能性があるといったメリットがあります。 一方で、自己資本比率が低下するなどのデメリットもあるため、自社株買いによって株価や指標にどのような変動があるのかについて、企業も投資家も正しい知識を持っておかなければなりません。

\ 楽天証券の口座開設はこちら /

.png)