「FIRE」とは?

「FIRE」とは、「Finacial Independence(経済的自立),Retire Early(早期退職)」の略です。簡単に言うと、リタイア後の生活費を賄えるような収入のしくみを整えてから早期退職するという、比較的新しい仕事のあり方です。

一般的な早期リタイアとの違い

名前だけ聞くと、若い年齢で退職してから、毎日コーヒーを片手にゆっくりと読書を楽しむような、優雅な生活を思い浮かべる方もいるかもしれません。しかし、「FIRE」と一般的にいわれる「早期リタイア」は少し異なる部分があります。一般的な早期リタイアとは、30代や40代など比較的若い年齢で仕事を成功させて早くに退職し、退職後は退職金や年金、貯金などを切り崩して生活をすることをいいます。一方でFIREとは、退職後も積極的に資産運用を行い、運用益で生活することを指します。

経済的自立とは?

経済的自立とは、生活するために必要なお金を「自分で」「継続的に」「安定して」調達することができる状態のことを指します。収入を他人に依存している状態や、収入が不安定な状態では、経済的自立とはいえません。

誰でも目指すことが可能

ここまで聞くと、自分には縁のない、夢のような話だと思う方もいるかもしれません。しかしFIREは、ビジネスで大成功を収めたり、親族から多額の相続をしたりして早くに退職をする早期リタイアとは異なります。FIREは退職後も運用益で生活することを目標としているため、退職時までに多額の貯金をする必要がありません。したがって、中々にハードルが高い早期リタイアに対して、比較的誰でも目指しやすい人生の在り方がFIREなのです。

FIREのメリット

ここまで聞いただけでもかなりの魅力を感じられますが、さらに詳しくFIREについて見ていきましょう。

働く、働かないの選択が自由である

経済的自立とは上で述べたように、生活費を自分で調達できることを指します。経済的自立を前提としたFIREでは、日々の生活のために働かなければならない、ということはありません。もちろん再就職をして働いてもかまわないので、退職後は本人が無限の選択肢の中からやりたいことを選ぶ、という形になります。

夢や目標を追い求めることができる

退職後は、それまで仕事に使っていた分の時間を全て、自分のやりたいことに使うことができます。学生時代の夢を追い求めたり、趣味に時間を費やしたり、自分のやりたいことが仕事であれば、自分に合ったペースで仕事をすることもできます。

FIRE実現のため、お金に関する知識や感覚が身に付いてお金の使い方がうまくなる

FIREを実現するためには、資産運用の仕方を学ばなければなりません。効率の良い資金運用や、新しい金融商品に対する興味を持つようになることで、お金に関する知識が自然と身に付きます。また、リタイア後は年間支出を決めて生活する必要があるため、無駄な出費を抑え、できるだけ節約をしようと心がけるようになります。

\ 楽天証券の口座開設はこちら /

FIREのデメリット

良いことばかりのように見えますが、実はFIREにはデメリットもあります。

想定よりお金がかかる可能性がある

ハイパーインフレが起きてしまったり、税や保険料による支出が当初よりも増え、想定していた金額では生活が送れなくなってしまうことが考えられます。

キャリアを積むことが難しくなる

また、FIREによって勤めていた会社を辞めてしまうと、それまで積み重ねてきたキャリアが途切れてしまいます。そして再度就職したいと思ったときに、就職活動がうまくいかなくなってしまう、ということも考えられます。

急な出費に対応できない場合がある

急な病気やケガで入院、家族の介護などで急に資金が必要になることがあります。FIREはそういった急な出費をともなう出来事を想定していないので、もしもの場合に備えた資金があると安心です。

FIREを実現するためのステップ

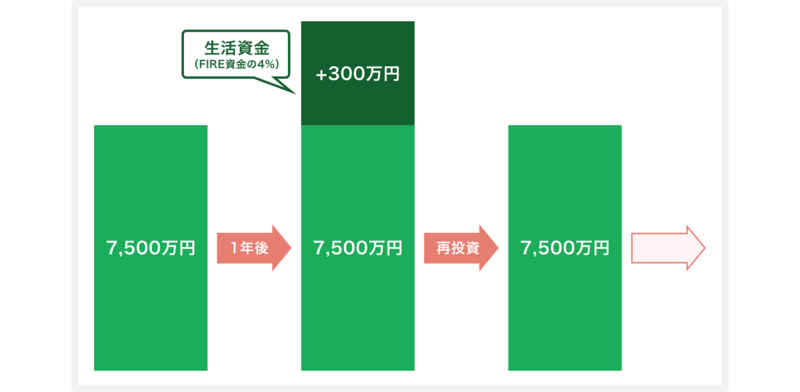

年間支出の25年分の資産が必要である

一般的に、FIREを実現するためには、生活費の年間支出25年分が必要であるといわれています。

例えば年間支出を300万円とすると、FIRE実現のためには、

| 300万円×25年=7,500万円 |

が必要ということになります。

なぜ25年分なのかというと、「4%ルール」という考え方に基づいて計算されているためです。

年4%での運用を目指す

「4%ルール」とは、株式譲渡益課税と配当課税という「税金」を差し引いた後に、資産を年率4%で運用すれば、元本に手をつけることなく生活費をまかなえる、というものです。しかしこの「4%」という数値は、アメリカのS&P500という指数の年平均成長率が7%で、そこからアメリカのインフレ率3%を引くと、S&P500に投資して入れば資産が4%増えるということに由来しています。したがって、この「4%ルール」をそのまま日本にも当てはめることは、アメリカとはインフレ率などが異なるため不適切であるという考え方もあります。

資金計画をたて、FIREの目標を明確にする

FIREを実現するにあたって最も重要なことは、しっかりとした資金計画を立てることです。あらかじめ詳細な計画を立てておくことによって、急な出費や株価の下落などに対して、素早く対応することができます。また、明確な目標を立てていないために、予想以上にお金を使いすぎてしまったり、いつまでたってもFIREを実行に移すことができなかったりといった失敗事例もあります。FIRE実現に向けた第一歩は、計画性をもって資金を貯めることです。

| 【関連記事】 今すぐ始めるべき理由とは?初心者におすすめの運用方法をご紹介! |

まとめ

FIREは新しい生活様式の一つであり、自身の時間を豊かに使うことができる魅力的な方法ではありますが、まずは実現に向けた必要資金を用意する必要があります。FIRE実現に必要な資金は人それぞれであり、生活費は年間250万円で十分事足りるという人もいれば、400万円でも不安があるという人もいるでしょう。また、今まで投資の経験が全くない人と、金融関係の会社に勤めていて投資についてはよく知っているという人とでは、最初に用意するべき金額が大きく異なります。まずは自分に必要な生活資金はどれくらいなのか、どのくらいの収入なら安定して見込めるのか、時間をかけて計算してみることが大切です。

\ 楽天証券の口座開設はこちら /

.png)

.png)

.png)

.png)

.png)