金銭信託とは?

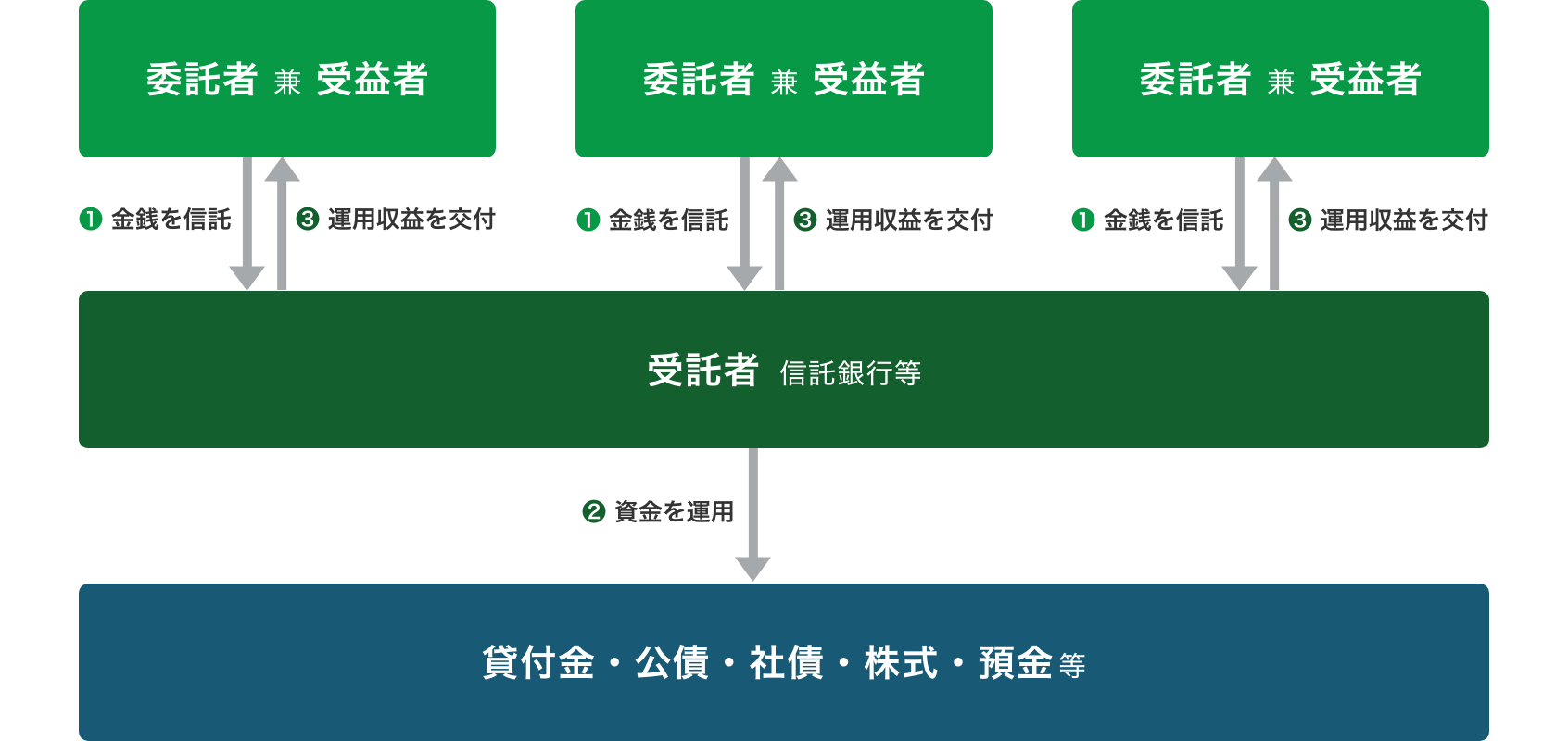

金銭信託とは、個人・法人が信託銀行へ金銭を預けて、信託銀行がその金銭の運用・管理を行う金融商品です。

信託銀行では一般的な銀行業務も行いますが、併営業務として信託業務も行っています。信託業務では、金銭のみならず株式・有価証券・不動産といったさまざまな種類の商品を取り扱っています。

信託銀行は預かった金銭を運用して得られた利益をもとに、委託者である個人や法人に配当を交付します。銀行に預金して得られる利息とは異なり、運用実績に応じて配当率が変動するという特徴があります。

一般的に、金銭信託は債券や貸付金などが運用先によって設定されています。そのため、為替変動や価格変動のある外貨預金や投資信託と比べて、比較的安全性の高い資産運用といえます。

| 【この記事もおすすめ】金銭信託をもっと詳しく解説 |

合同運用指定金銭信託(一般口)と実績配当型合同運用指定金銭信託

合同運用指定金銭信託(一般口)と実績配当型合同運用指定金銭信託はどちらも個人や法人を問わず、金銭信託の委託者・受益者になることが可能です。また、信託銀行などの受託者と契約を結び、金銭を信託するといった基本的な構造も変わりません。ただし、運用対象や元本補てんの取扱い方が異なるため、それぞれの違いを理解しておく必要があります。

合同運用指定金銭信託(一般口)とは?

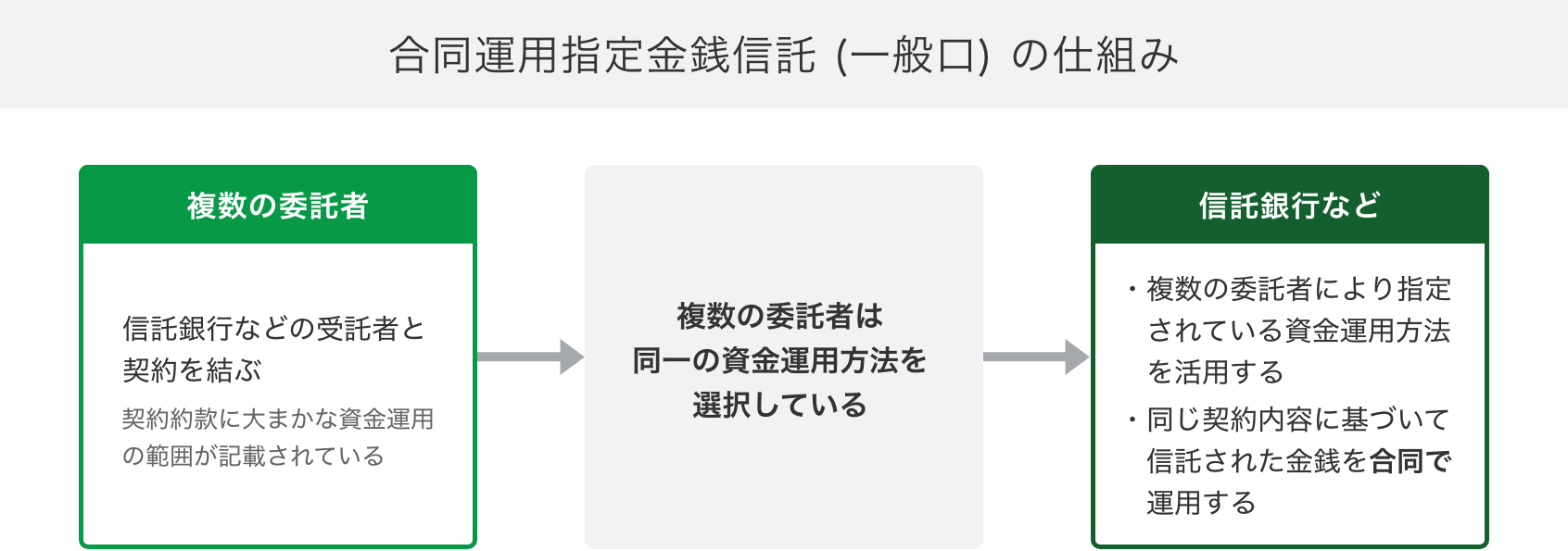

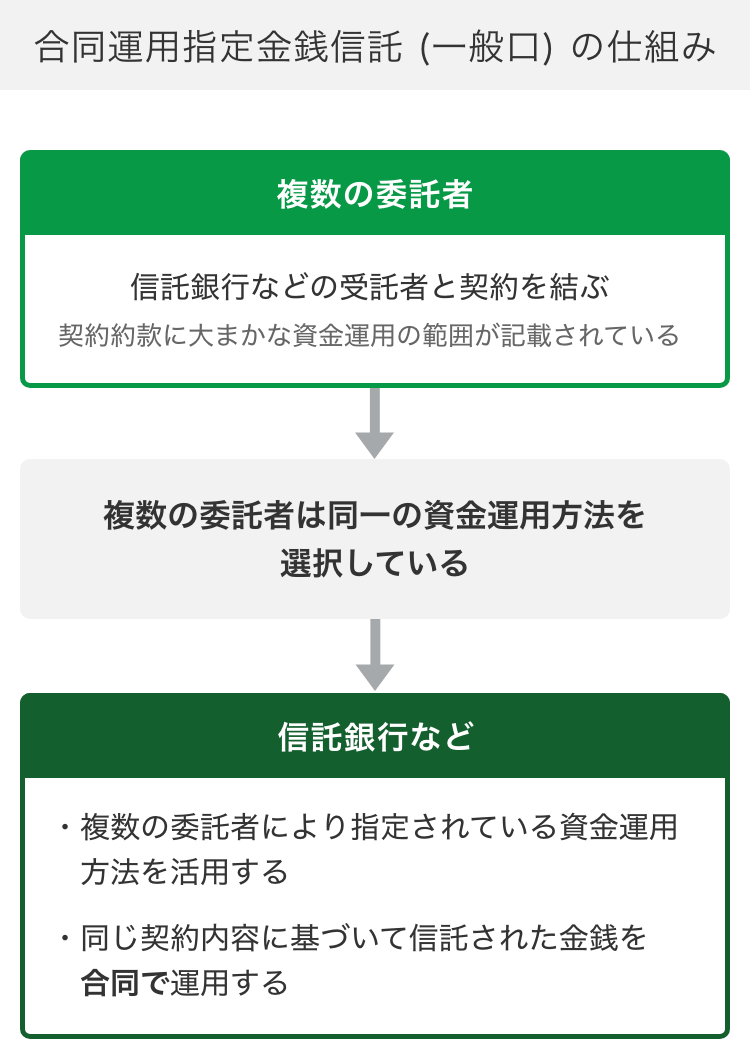

合同運用指定金銭信託(一般口)では、信託銀行などが複数の委託者より信託された金銭を合同で運用します。信託された金銭の運用方法は、契約約款であらかじめ定められた範囲内で行います。

合同運用指定金銭信託(一般口)の場合は、代表的な運用方法として株式や預金、貸付金、公社債といったものが定められています。また、運用方法についてはほかの委託者と同様になります。

合同運用指定金銭信託(一般口)では、契約を結ぶ際に予定配当率が示されますが、実際の配当率は運用した実績に基づいて決まります。低額からの預け入れも可能で、信託金額が「5,000円以上1円単位」のように低額からの預け入れが可能な商品もあります。

また、合同運用指定金銭信託(一般口)を契約した信託銀行などが万が一倒産した場合でも、預金保険制度の対象として保険が適用できるため安心です。預金保険機構により、1人あたり1,000万円以下の元金とその利息が保証されます。

合同運用指定金銭信託(一般口)のメリット

合同運用指定金銭信託(一般口)のメリットとして、以下の2点があります。

| ・少額から預け入れができる ・元本保証がされている |

・少額から預け入れができる

合同運用指定金銭信託(一般口)では、信託銀行などが複数の委託者から預かった金銭をまとめて運用するため、少額からの資金運用が可能になります。初心者の方は、初めから多額の金銭を信託することに抵抗を感じる方も多いと思われます。そのような場合には、少額から始めてみて、慣れてきた頃に無理のない範囲の金額で、新たな金銭信託契約を結ぶとよいでしょう。

・元本保証がされている

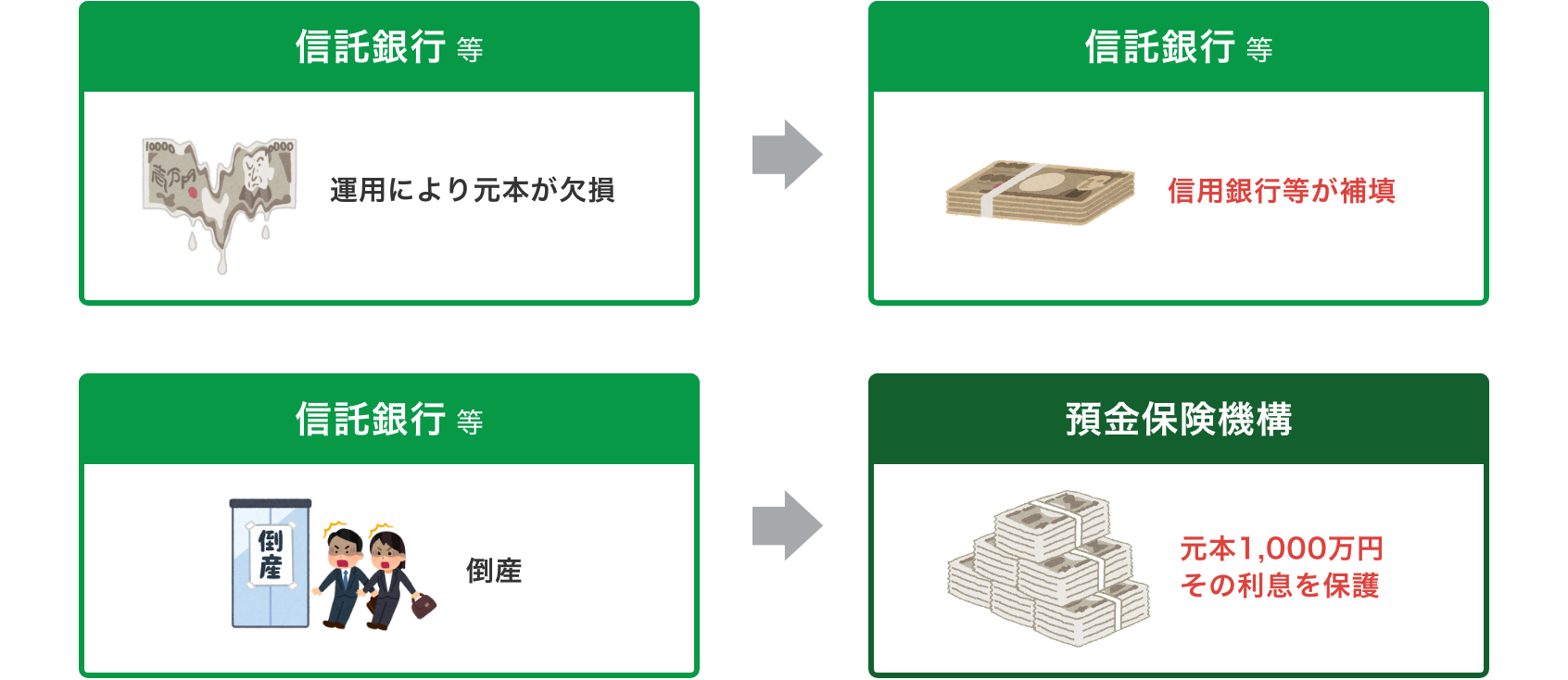

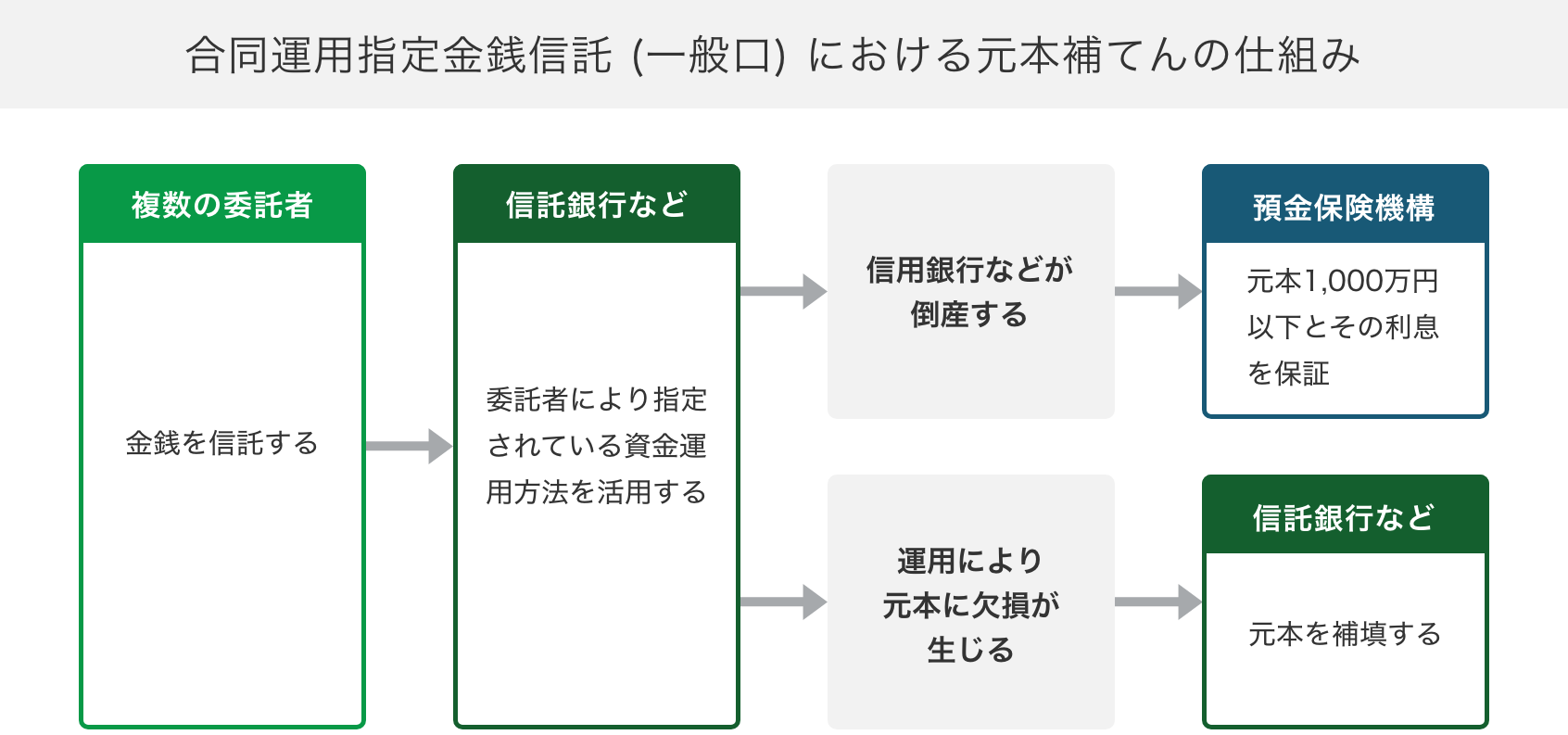

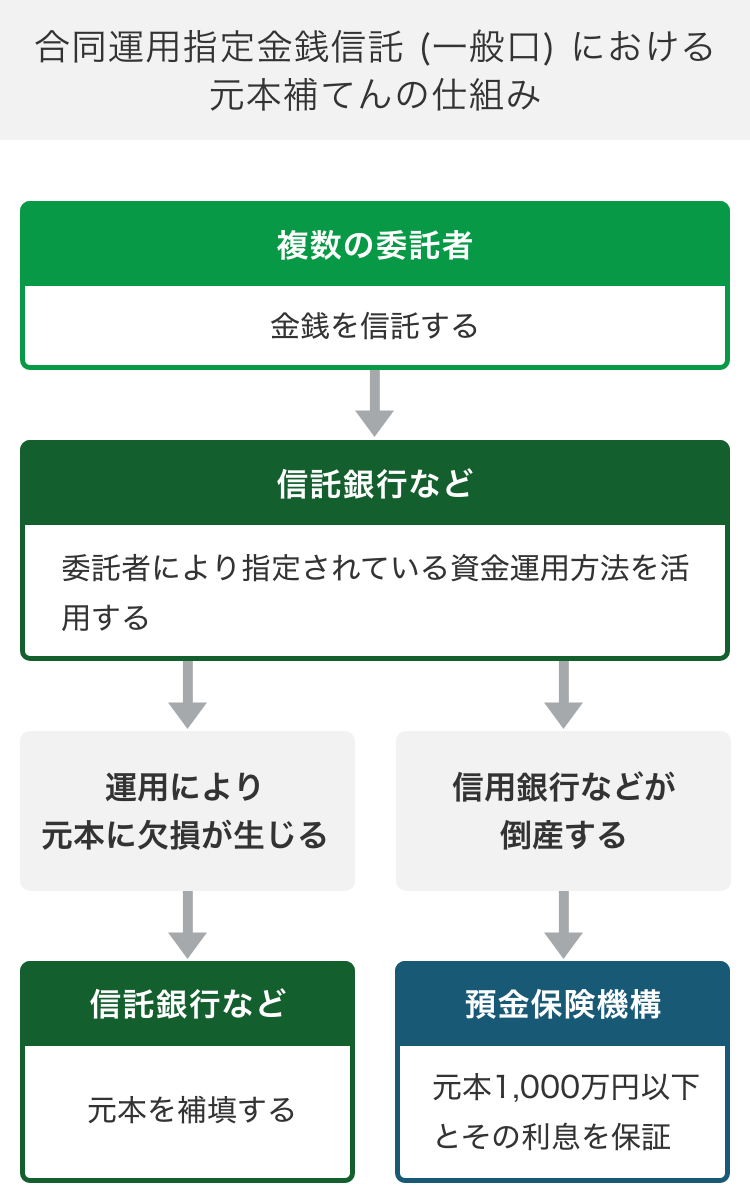

元本保証がされている合同運用指定金銭信託(一般口)には、元本割れのリスクを回避できるメリットがあります。資金運用をプロに任せる場合、委託した金銭が元本割れしてしまうことは回避したいと考えるのが通常です。合同運用指定金銭信託(一般口)では、「安定した収入の確保」が目的とされているため、元本毀損した際には、受託者である信託銀行などが元本の補てんを行います。

さらに、合同運用指定金銭信託(一般口)は「預金保険制度」の対象です。資産運用の途中で信託銀行などが倒産した場合には、1,000万円以下の元本とその利息が預金保険機構によって保証されます。資産保護の観点からも、合同運用指定金銭信託(一般口)は安心できる資産運用といえるでしょう。

合同運用指定金銭信託(一般口)のデメリット

合同運用指定金銭信託(一般口)は、高い利回りが期待できない点がデメリットです。資産運用よりも預金としての側面が強い商品のため、信託金に対して受理する運用収益の割合が低く設定されていることが一般的です。そのため、短期的に資産を増やす目的で利用する人にはあまりおすすめできません。

また、合同運用指定金銭信託(一般口)は、原則途中解約ができません。やむを得ず中途解約する場合には、解約手数料が発生し、予定配当額よりも実際に支払われる配当額が少ないこともあります。

実績配当型合同運用指定金銭信託とは?

実績配当型合同運用指定金銭信託とは、合同運用指定金銭信託の一種です。

主な信託の運用方法は、特定企業向けの貸付金や、住宅ローンやクレジット債権、リース料債権を裏付けとする高格付けの証券化商品等です。安全に配慮した運用を行う商品が多いものの信託銀行による元本補てん特約や預金保険が付いていないため、元本保証はされません。

予定配当率はあらかじめ契約時に示されていますが、運用実績結果によって実際に支払われる配当が決定するため、予定配当率で定める配当が必ずしも支払われるとは限りません。

なお、最低信託金額は選ぶ商品によって異なりますが、個人向けに10万円以上から1円単位で設定されている商品もあります。預金保険制度の対象には含まれませんが、中には障がい者などのマル優が適用される商品もあります。

参考:国税庁「障がい者等のマル優(非課税貯蓄)」

実績配当型合同運用指定金銭信託のメリット

実績配当型合同運用指定金銭信託のメリットは、運用資産次第では低リスクで資産を増やせる点です。実績配当型合同運用指定金銭信託の場合、投資信託や外貨預金など日々変動する高リスクな資産運用と比較すると、安定した資産運用が可能です。

ただし、合同運用指定金銭信託(一般口)と比較した場合には、収益性を強く意識した運用方法となります。預金としての側面が強い合同運用指定金銭信託(一般口)に物足りなさを感じる方には、適切な方法といえるでしょう。

実績配当型合同運用指定金銭信託のデメリット

実績配当型合同運用指定金銭信託は、契約時に予定配当率は明示されていますが、実際に支払われる配当は運用実績によって決まります。そのため、実際に支払われる配当率は契約が終了するまで確定しません。

また、実績配当型合同運用指定金銭信託では元本補てん特約や預金保険制度の適用がなく、運用実績によっては元本割れが生じる可能性があります。仮に元本割れしても、信託銀行による元本補てんはされません。

なお、合同運用指定金銭信託(一般口)と同じく、原則的に途中解約はできません。途中解約するためには解約手数料がかかってしまうため、自身で解約するタイミングを見極めたい方には向いていない資産運用方法といえます。

合同運用指定金銭信託(一般口)と実績配当型合同運用指定金銭信託の違い

合同運用指定金銭信託(一般口)と実績配当型合同運用指定金銭信託の主な違いは、「運用方法の安定性」と「元本保証の有無」です。

合同運用指定金銭信託(一般口)は安定性が重視されるため、運用方法には低リスクで収益を得られる範囲が設定されます。また、契約約款では、信託期間満了時に元本割れが生じた場合に、信託銀行などが補てんする「元本保証」について示されていることも特徴です。

一方で、実績配当型合同運用指定金銭信託では、収益性を意識した運用方法が設定されます。合同運用指定金銭信託(一般口)とは異なり、信託終了時に元本割れが発生していても元本補てんを受けることはできません。

運用方法による違いとは?

合同運用指定金銭信託(一般口)は、安定性が重視される方法です。そのため、運用方法範囲は低リスクで安定性の高い方法が設定されます。

実績配当型金合同運用指定銭信託についても安定性は重視されますが、収益性をより強く意識した運用方法が設定されるといった違いがあります。

| ・合同運用指定金銭信託(一般口):株式や預金、貸付金、公社債など ・実績配当型合同運用指定金銭信託:特定企業向けの貸付金や、住宅ローンやクレジット債権、リース料債権を裏付けとする高格付けの証券化商品等 |

元本補てんの有無による違いとは?

合同運用指定金銭信託(一般口)では、資産運用で元本割れした場合に信託銀行などが元本補てんすることが契約約款で約束されます。これは、一般的な預金でも利用されている「預金保険制度」が適用されるためです。

この場合、万が一、預け入れをしている銀行等が倒産した場合でも、預金保険機構で1人あたり1,000万円以下の元本とその利息が保証されます。

一方で、実績配当型合同運用指定金銭信託では資産運用で元本割れした場合も、元本保証を受けることはできません。合同運用指定金銭信託(一般口)とは異なり、預金保険制度の対象には含まれていないためです。

▼合同運用指定金銭信託(一般口)における元本補てんの仕組み

それぞれどんなタイプの人に向いている?

合同運用指定金銭信託(一般口)は、預金とほぼ同じ商品性のため、安全性は高いものの大きなリターンを期待でき点が大きな特徴です。

合同運用指定金銭信託(一般口)にはその安全性から遺言代用信託や教育資金贈与信託、子育て支援信託などにも活用されています。

実績配当型合同運用指定金銭信託についても、投資信託や外貨預金と比較するとリスクの低い資産運用方法です。元本保証がされていないため元本割れの可能性もありますが、変動率が高くハイリスクな資産運用を避けたい方に向いている商品といえます。

合同運用指定金銭信託(一般口)・実績配当型合同運用指定金銭信託ともに、商品購入後は契約期間が終了するまで、資産の運用一切を信託銀行などに任せられます。日々経済動向を細かくチェックしたり、売買のタイミングを自身で見極めたりすることに負担を感じる方に適した資産運用方法といえるでしょう。

まとめ

合同運用指定金銭信託(一般口)・実績配当型合同運用指定金銭信託は、どちらも資産運用方法のなかでは比較的安定性がある資産運用方法です。金銭を信託した後は、資産の運用をすべて信託銀行などに任せられるため、手間がかからない点もメリットといえるでしょう。

ただし、元本補てんの有無や信託金の運用方法などは異なります。メリット・デメリットを十分に理解した上で、目的に合った金銭信託を選択することが大切です。